Certyfikaty Turbo cieszą się coraz większą popularnością. Sprawdzamy z czego to wynika, ile kosztuje i kiedy warto z nich korzystać

Certyfikaty Turbo to najpopularniejszy produkt strukturyzowany notowany na GPW. Oferuje on wysoką dźwignię dostępną praktycznie dla każdego inwestora, posiadającego rachunek maklerski. Duże, sięgające ponad 2 mld zł obroty jakie odnotowały certyfikaty w 2021 roku świadczą o dużym zainteresowaniu inwestowaniem w te produkty.

Pandemia ożywiła rynek kapitałowy. Od dwóch lat inwestorzy i na polskiej GPW i na zagranicznych giełdach chętnie oddają się inwestowaniu, a nawet krótkoterminowej spekulacji. Wzrosły znacznie, w porównaniu z latami przed COVID-19, obroty zarówno na akcjach, jak i na innych instrumentach.

REKLAMA

Jednym z głównych wygranych pandemii na warszawskim parkiecie są produkty strukturyzowane, których głównym przedstawicielem są certyfikaty Turbo emitowane przez holenderski ING Bank N.V. Dlaczego akurat ten instrument upodobali sobie inwestorzy znad Wisły?

Certyfikaty Turbo na coraz większych obrotach

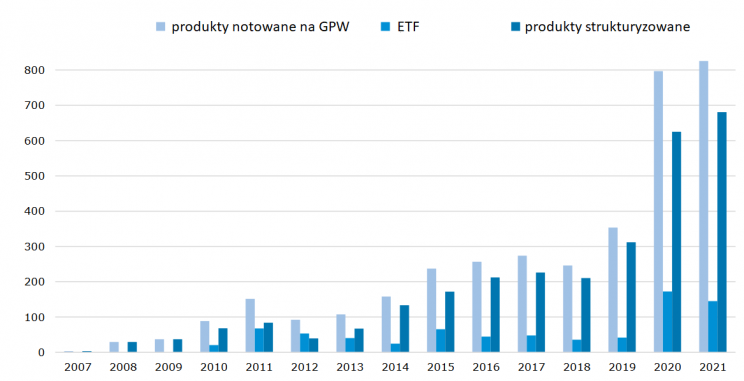

W 2021 roku obrót na produktach innych niż akcje, notowanych na GPW, wyniósł około 820 mln euro (+2,5% r/r), czyli około 3,73 mld zł, w 2020 roku sięgnął niemal 800 mln euro (+128% r/r), czyli około 3,52 mld zł, podczas gdy w 2019 roku zamknął się w okolicach 350 mln euro (+46% r/r), czyli około 1,5 mld zł. Od początku pandemii znacząco wzrosły obroty zarówno na funduszach ETF, jak i na produktach strukturyzowanych. Ale to te drugie są największymi wygranymi, bo w 2021 roku obroty na nich wyniosły około 680 mln euro (około 3,1 mld zł), a rok wcześniej około 620 mln euro (około 2,73 mld zł), rosnąc z poziomu około 310 mln euro (około 1,33 mld zł) w 2019 roku, czyli o 100%.

Obroty na produktach notowanych na GPW (mln euro)

Źródło: GPW

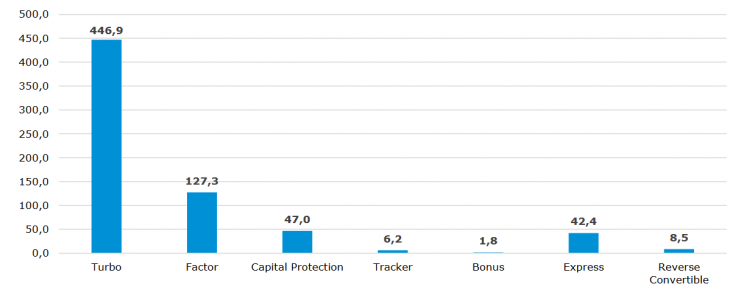

Większość obrotu na produktach strukturyzowanych odbywa się na certyfikatach Turbo. W 2021 roku wyniósł on nieco ponad 450 mln euro, czyli ponad 2 mld zł, rosnąc o 33% w stosunku do 2020 roku i aż o 348% w stosunku do 2019 roku. Co ciekawe obrót tymi certyfikatami w pierwszych miesiącach 2022 pozostawał wysoki, jak wynika z danych o obrotach publikowanych przez GPW na koniec kwietnia 2022 rok wynosi nieco ponad 270 mln euro (około 1,25 mld zł). Przewiduje się, że w całym 2022 roku obroty sięgną 640 mln euro (około 3 mld zł), co by oznaczało wzrost aż o 50% w stosunku do całego 2021 roku. Można więc śmiało stwierdzić, że popularność certyfikatów Turbo rośnie lawinowo i utrzymuje się w 2022 roku pomimo wyraźnego ochłodzenia nastrojów na giełdzie.

Wartość obrotów poszczególnymi typami certyfikatów w 2021 r. (mln euro)

Źródło: GPW

Instrumenty jedyne w swoim rodzaju

Skąd taka popularność certyfikatów Turbo? Wyjaśnialiśmy to już w pierwszym tekście z cyklu: „Certyfikaty Turbo: jak inwestować z lewarem, ale bez margin call”. Certyfikaty oferowane przez ING to jedyne produkty na polskim rynku z lewarem (dźwignią finansową), które pozwalają inwestorom dysponującym relatywnie niewielkimi kwotami – rzędu od kilku tysięcy złotych – zajmować pozycję mocno zlewarowaną na popularnych indeksach, towarach czy akcjach, nie narażając się na ryzyko margin call (żądania dopłaty do rachunku, gdy pozycje nie idą w obstawianym przez inwestora kierunku). W dodatku, certyfikaty Turbo to produkty z lewarem, możliwe do wykorzystania na rachunkach emerytalnych IKE i IKZE.

Oczywiście, certyfikaty Turbo to nie są jedyne instrumenty na polskim rynku, pozwalające wykorzystywać lewar. Jednakże inne tego rodzaju instrumenty albo nie są dostępne na kontach IKE / IKZE, albo wymagają o wiele więcej kapitału (i ich stosowanie niesie ze sobą zagrożenie margin call).

Certyfikaty Turbo mają kilka nietypowych cech, które z pewnością mogą się podobać inwestorom. Jedną z nich jest na przykład mechanizm stop-loss, zwany barierą knock-out, pozwalający na ograniczenie maksymalnego poziomu strat inwestora. Inną jest ich bezterminowość – w teorii, mogą one istnieć w nieskończoność (o ile oczywiście nie dotkną bariery knock-out). Teoretycznie certyfikaty Turbo można wykorzystywać w inwestowaniu długoterminowym, ale przedstawiciel ING w podcaście na temat instrumentów wyjaśnia, że instrumenty zostały zaprojektowane raczej z myślą o inwestowaniu krótkoterminowym i do tego powinny być wykorzystywane.

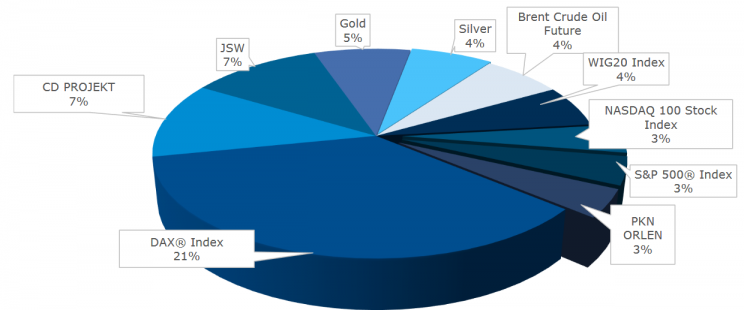

Poza tym, certyfikaty Turbo dają duże możliwości przyjmowania ekspozycji na indeksy, towary czy akcje spółek, oraz szeroki wachlarz dostępnej dźwigni (rozpiętość od x1,2 do nawet x10, jeśli chodzi o indeksy czy akcje) nie tylko na instrumenty notowane na GPW. Widać, że możliwość wyjścia poza polski rynek, jaką dają certyfikaty Turbo przekonał do siebie inwestorów, ponieważ najchętniej zawierają na tych instrumentach transakcje na indeks DAX oraz popularnych polskich spółkach (JSW, CD Projekt), a także surowcach.

Najpopularniejsze wśród inwestorów instrumenty strukturyzowane notowane na GPW (2021)

Źródło: GPW

Dźwignia jest pokaźna

Przyjrzyjmy się dokładniej certyfikatom Turbo w kluczowych zakresach, takich jak wielkość dźwigni czy koszty.

Zacznijmy od porównania dostępnego lewaru. Certyfikaty Turbo oferują możliwość otwierania pozycji na akcjach, indeksach, parach walutowych oraz surowcach. Właściwie jedyną alternatywą w tym segmencie instrumentów na GPW są certyfikaty Raiffeisen Centrobank. Ich popularność jest jednak nieporównywalnie niższa co widać najlepiej po wielokrotnie niższych obrotach. Jakie są więc dostępne poziomy dźwigni finansowej na poszczególnych instrumentach Turbo?

Pary walutowe. Najwyższy lewar, jaki udało się znaleźć oferowany jest na USD/PLN to 49,3. Oznacza to, że w przypadku inwestycji 1000 zł otrzymujemy ekspozycję na poziomie około 35 tys. zł.

Indeksy. W przypadku indeksów giełdowych w ofercie ING najwyższy dostępny lewar dla tego rodzaju instrumentów to 19,9 na indeks Dow Jones.

Akcje. W przypadku akcji najwyższy lewar jest dostępny dla certyfikatu long wynosi 9,5 (dla PKN Orlen). Wydane 1000 zł na instrument pozwala otworzyć pozycję na ponad 9 krotność tej wartości.

Surowce. 13,9 – to największa dźwignia w tej kategorii, dysponuje nią certyfikat Turbo na złoto.

Jak widać, certyfikaty Turbo oferują dość duże możliwości lewarowania pozycji. Nie należy zapominać jednak o tym, że są również dostępne inne serie certyfikatów ING oferujące niższe zalewarowanie dla każdego instrumentu.

Właśnie ta elastyczność odnośnie możliwego do dobrania lewaru stanowi kolejną wartość tych instrumentów. Wybierając odpowiednie serie instrumentów na dany indeks, surowiec czy akcje możemy dobrać sobie odpowiednią dźwignię aby czuć się komfortowo z posiadaną pozycją. Dzięki temu w krótkoterminowych ruchach możemy angażować zdecydowanie mniej swojego kapitały i korzystać z finansowania jakie daje ING przy konstruowaniu tych produktów.

Trzy czynniki składające się na koszty certyfikatów Turbo od ING

Oczywiście, inwestowanie za pośrednictwem certyfikatów nie jest za darmo i musimy za korzystanie z tych instrumentów zapłacić. Opłaty są dwojakie, składają się na nie koszty finansowania oraz koszty transakcyjne Prowizja dla brokera jest ustalana przez samego pośrednika, więc zostawmy ją na boku.

Ale spread ustala emitent. Jest to opłata, która stanowi po części odwzorowanie spreadu na instrumencie bazowym, na którym musi handlować emitent. Spread to różnica między ceną w ofercie sprzedaży, a ceną w ofercie kupna animatora. Spready mocno się różnią wysokością, w zależności od rodzaju instrumentu bazowego oraz typu certyfikatu (Long / Short). Wysokość spreadów w przypadku certyfikatów Turbo zazwyczaj wynosi 0,50-0,75%.

Jeśli chodzi o koszt finansowania, w przypadku certyfikatów Turbo, to jeszcze przed wzrostem stóp procentowych nie były one znaczące. Marża emitenta wynosi bowiem 3,5% w skali roku. Do tego należy uwzględnić dzienną stopę procentową, która od końca 2021 roku znacząco wzrosła. Dla certyfikatów opartych o różne instrumenty bazowe występują różne dzienne stopy procentowe. W przypadku instrumentów notowanych w euro (jak certyfikaty na DAX) czy w USD (jak certyfikaty na Nasdaq) koszt kapitału jest adekwatny do wysokości stóp procentowych i w obecnej chwili dużo niższy, niż dla instrumentów notowanych w PLN. Ich wysokość zależy od rynku, na którym emitent utrzymuje swoje pozycje zabezpieczające.

Warto jednak zaznaczyć, że tego rodzaju koszt ponieślibyśmy również próbując na własną rękę konstruować tego rodzaju produkty, korzystając z linii kredytowej w biurze maklerskim. O ile oczywiście taki kredyt w rachunku maklerskim udałoby się nam uzyskać. Pozwalałoby to nam otwierać pozycje na akcjach czy indeksach z wykorzystaniem dźwigni, płacąc za to tak samo marżą kredytu i kosztem kapitału wynikającego ze stawki WIBOR. Czy gra jest warta świeczki?

Dla certyfikatów Turbo Long koszt finansowania jest to suma koszt dziennej stopy procentowej i marży, która wynosi 3,5%. Certyfikaty ING można wykorzystywać w różnoraki sposób, ale kluczową wartością jest elastyczność i możliwość lewarowania swoich środków w transakcjach krótkoterminowych. W długim terminie, korzystając z tych instrumentów, zwłaszcza w obecnych czasach, gdy znacząco wzrosły stopy procentowe, musimy dodatkowo ponosić koszty finansowania pozycji, które przy braku odpowiedniej zmienności instrumentów mogą znacznie pogarszać rachunek ekonomiczny takich inwestycji.

Przykładowo wyliczenia dla najpopularniejszego instrumentu czyli certyfikatu na notowania indeksu DAX:

- Koszt finansowania (stopa procentowa i marża): 2,91%

- Koszt finansowania:

- 3% + 3,5% = 6,5% rocznie

- 6,5% / 360 = 0,018% dziennie

W przypadku certyfikatu Turbo Short koszt to marża minus przychody z odsetek od kapitału, pozyskanego ze sprzedaży instrumentu bazowego przez emitenta.

Przykładowo:

- Marża (wielkość stała): 3,5%

- Przychód odsetkowy: 3%

- Koszt finansowania:

- 3,5% - 3% = 0,5% rocznie

- 0,5% / 360 = 0,0014%

Widać więc jak na dłoni, że przetrzymywanie w długim terminie pozycji na certyfikatach Short jest tańsze, niż na certyfikatach Long, a w przypadku instrumentów opartych o PLN w obecnej sytuacji generuje przychody. W tej chwili instrumenty typu short, notowane w PLN, generują około 2,5% rocznie dla ich posiadacza. Jest to efektem około 6% kosztu kapitału, jaki trzeba ponieść obecnie, pomniejszonego o marżę 3,5%. To oznacza, że w przypadku dalszego wzrostu stóp procentowych w Polsce i będącego tego efektem wzrostu kosztu kapitału ta wartość będzie dalej rosła.

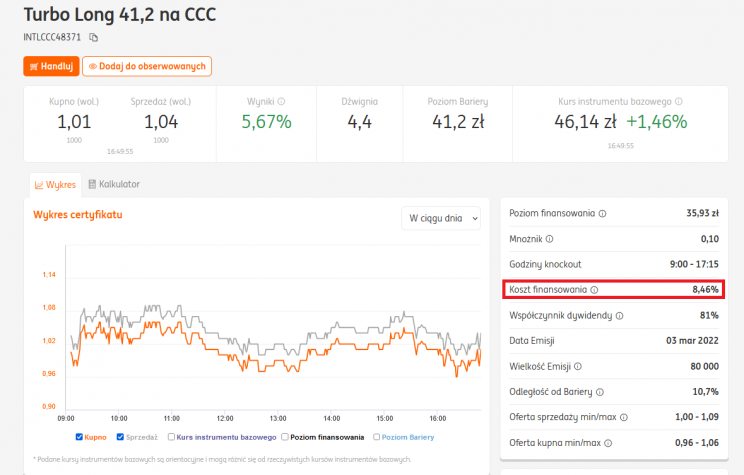

Informacja o koszcie finansowania jest dostępna w zakładkach danych produktów, na stronie ingturbo.pl. Poniżej, widać przykładową zakładkę dla certyfikatu Turbo Long na CCC. Koszt sięga 8,46% w skali roku.

I teraz tak – można by wziąć bardzo popularny indeks, jakim jest WIG20 i porównać instrumenty z lewarem, dające ekspozycję na niego. Byłyby to takie instrumenty, jak fundusze, ETF, CFD, kontrakty terminowe. Problem w tym, że takie porównanie nie byłoby porównywaniem jabłek z jabłkami, tylko jabłek z gruszkami. Każdy z tych instrumentów ma inną charakterystykę, inną konstrukcję, inną mechanikę działania, inną metodykę naliczania i generowania kosztów, często ukrytych i nie zawsze oczywistych. Certyfikaty ING to instrument, z którego możemy korzystać bez konieczności zakładania innego rachunku, dedykowanego instrumentom pochodnym czy na innych platformach inwestycyjnych.

Co więcej, tak jak wspomnieliśmy powyżej, koszty finansowania w przypadku certyfikatów Turbo niewiele różnią się od kosztów zaciągnięcia kredytu w rachunku maklerskim. Ich przewagą jest jednak to, że w przypadku handlu intraday koszt finansowania nie wpływa na wycenę instrumentu bazowego, a w krótkim horyzoncie czasowym ten wpływ jest mały. Warto go dopiero uwzględniać w przypadku długoterminowych inwestycji. Przy takich inwestycjach, tak czy inaczej, koszt kapitału będziemy musieli ponieść, czy to pożyczając pieniądze z linii kredytowej, czy kupując konkretny instrument Turbo z zaszytą dźwignią.

Jak oszczędzać na certyfikatach Turbo

I jeszcze dwie kwestie.

Obrót certyfikatami Turbo wiąże się z ponoszeniem prowizji, jak za handel akcjami. Prowizje te mogą być różne, w zależności od brokera. Co jednak ciekawe, dzięki zastosowaniu certyfikatów Turbo można obniżyć bezpośrednie koszty inwestowania, w porównaniu do zakupu instrumentu bazowego. Jak to możliwe?

Otóż przykładowo, koszty kupna 1 000 akcji w cenie 63,11 zł, przy prowizji 0,30% wynoszą 189,33 zł. Tymczasem koszty kupna 1 000 certyfikatów Turbo Long na te akcje z dźwignią 2,3 wynosi 84,18 zł, bo ich cena to 28,06 zł. Oczywiście, w pewnym sensie dodatkowym kosztem w tym drugim przypadku jest większe ryzyko (lewar).

Korzystanie z certyfikatów Turbo wiąże się z ponoszeniem kosztów za co w zamian otrzymujemy możliwość korzystania z kapitału, który dostarcza ING. Gdy zsumujemy wszystkie koszty, okaże się, że w skali roku mogą one sięgać nawet 10%. Nie należy jednak zapominać o tym, że największą składową jest koszt kapitału, który jest skutkiem ostatnich podwyżek stóp procentowych.

Należy jednak pamiętać, że obrót certyfikatami Turbo jest tańszy od innych instrumentów z dźwignią w tym sensie, iż jest mniej kapitałochłonny. Te produkty nie wymagają bowiem margin call – gdy pozycja nie będzie szła w wybranym przez inwestora kierunku, a inwestor nie będzie się decydował na jej zamknięcie (ręczne czy też przy pomocy stop loss), to emitent ani broker nie zażądają dopłaty kapitału.

Gdy to wszystko podsumujemy, to można wyciągnąć prosty wniosek. Certyfikaty Turbo emitowane przez ING to instrument idealny dla spekulanta, który chce zawierać pozycję na jeden dzień, ewentualnie na kilka dni, bo w takim horyzoncie korzystanie z certyfikatów jest najbardziej opłacalne (optimum to jedna sesja, bo wtedy nie jest naliczany koszt finansowania).

Emitentem certyfikatów Turbo na rynku polskim jest ING N.V.

Materiał przygotowany we współpracy ze spółką Nowe Usługi S.A. będącą częścią grupy kapitałowej ING Banku Śląskiego S.A.