PCC Exol stawia na nowe inwestycje i produkty wysokomarżowe

PCC Exol przedstawia wyniki finansowe za I półrocze 2023 r. niższe od analogicznego, rekordowego okresu sprzed roku. Jednocześnie są one lepsze od uzyskanych w porównywalnych okresach z wcześniejszych lat, tj. sprzed rekordowego 2022 roku. Spółka liczy na nowe inwestycje i stawia na produkty specjalistyczne i wysokomarżowe.

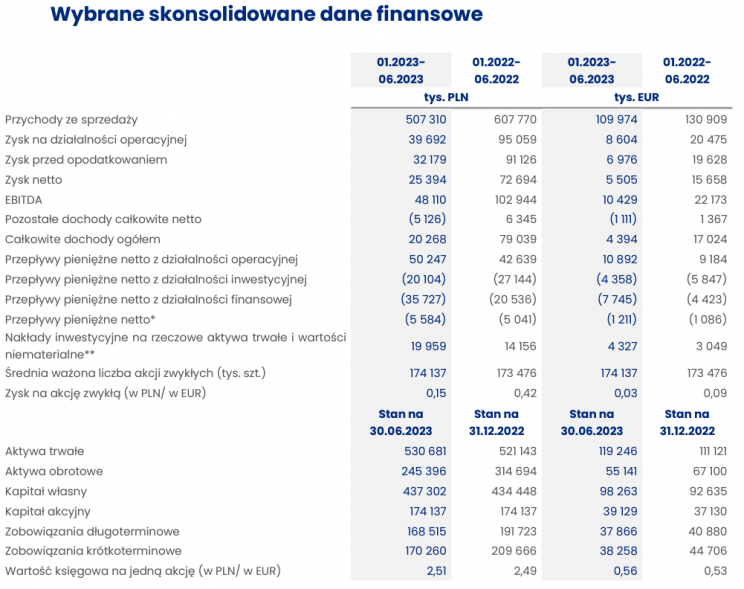

W pierwszym półroczu 2023 r. przychody ze sprzedaży osiągnęły poziom 507,3 mln zł, czyli były o 16,5% niższe niż w wyjątkowo dobrym pierwszym półroczu 2022 r. Wyniki brutto ze sprzedaży spadł o 31,8% do poziomu 96,6 mln zł, a EBITDA wyniosła 48,1 mln zł w porównaniu do 102,9 w poprzednim roku obrotowym. Zaś zysk netto spadł do 25,4 mln zł w porównaniu do rekordowego poziomu 102,9 mln zł w 2022 r.

REKLAMA

Wybrane wyniki finansowe za I półrocze 2023 r. grupy PCC Exol

Zobacz także: „Elementem długoterminowej strategii Exola było i jest stawiane na rozwój produktów specjalistycznych” - relacja czatu z wiceprezesem zarządu PCC Exol

Główną przyczyną spadków wyników były warunki rynkowe i wydarzenia na rynku Europejskim. Duża część odbiorców jeszcze w 2022 r. z obawy przed wzrostem cen energii poczyniła znaczące zapasy magazynowe wyrobów.

„Zmniejszyło się zainteresowanie surfaktantami. Jedną z przyczyn było nadbudowanie zapasów u klientów jeszcze w 2022 roku. Wówczas na rynku zaczęły pojawiać się głosy o potencjalnych problemach z dostępnością energii, szczególnie w okresie zimowym. Ograniczenia te jednak nie wystąpiły. Natomiast nadprogramowe ilości w magazynach europejskich odbiorców zostały” - wyjaśnia wiceprezes PCC Exol Rafał Zdon na czacie inwestorskim.

Spowodowało to spadek popytu ze strony odbiorców w pierwszym półroczu 2023 r. Ponadto, jednocześnie wystąpiła na rynku nadpodaż surfaktantów częściowo wywołana przez producentów z Azji. Zarząd zwraca też uwagę na wybór tańszych odpowiedników produktów przez konsumentów.

„Od końca ubiegłego roku mamy do czynienia z zupełnie odmiennym otoczeniem rynkowym od tego z 2022 roku. Podaż surfaktantów znacząco przewyższa popyt. Za spadającym popytem stoi m.in fakt, że w związku z wciąż wysoką inflacją konsumenci indywidualni zaczęli sięgać po tańsze wyroby, w tym private label. To przełożyło się na niższy popyt ze strony naszych klientów oferujących znane, ugruntowane lecz jednocześnie droższe marki. Dodatkowo, zapasy, o których wspomniałem. Nasilona jest też azjatycka konkurencja” - dodaje wiceprezes.

Z drugiej strony, warto zauważyć, że wynik finansowy, choć źle wygląda w porównaniu z bardzo dobrym zeszłorocznym okresem, jest jednym z najlepszych w historii sprzed 2022 r.

„Jednak dla oddania sytuacji trzeba podkreślić, że minione półrocze porównujemy z pierwszym półroczem ubiegłego roku. Wtedy zrealizowaliśmy ponadprzeciętne wyniki, a tegoroczne wyniki, mimo spadków, są lepsze od wszystkich półrocznych wyników sprzed rekordowego 2022 roku” - zwraca uwagę Rafał Zdon.

Zobacz także: PCC Exol skupia się na kluczowych inwestycjach i planuje mocniejsze wejście na rynki zagraniczne

Inwestycje i koncentracja na wyższej marży

PCC Exol, w ramach długoterminowej strategii, rozwija specjalistyczne produkty i dywersyfikuje kanały sprzedaży, co ma się przełożyć na poprawę konkurencyjności oraz stabilność wyników. Spółka rozbudowuje też moce produkcyjne.

„Generalnie elementem długoterminowej strategii Exola było i jest stawiane na rozwój produktów specjalistycznych. To one generują wyższe marże, ale też zapewniają docieranie do najbardziej wymagających, często niszowych klientów” - mówi Rafał Zdon.

„Rozbudowując moce produkcyjne, cały czas w tyle głowy mamy to, co nas wyróżnia i definiuje, a więc elastyczność naszych instalacji. To ona pozwala szybko przezbrajać instalacje, zmieniając produkowany asortyment i sprawnie dostosowywać się potrzeb rynku” - kontynuuje.

Nowe inwestycje w Płocku i Brzegu Dolnym pozwolą na zauważalne zwiększenie produkcji i oferty.

„Zakończenie inwestycji w Płocku w przyszłym roku ma pozwolić PCC EXOL podwoić zdolności produkcyjne tamtejszego zakładu. Równocześnie poprzez PCC BD realizujemy drugi ważny projekt, jakim jest budowa nowego uniwersalnego zakładu w Brzegu Dolnym. Ma on wesprzeć naszą, dużą już dziś elastyczność i umożliwić produkcję szerokiej gamy, między innymi etoksylatów oraz polioli polieterowych” - podkreśla wiceprezes.

„Pracujemy nad odpowiednią strukturą oferty. Tak dobrana oferta ma wesprzeć różnorodność produkcji na obu instalacjach, w Płocku i Brzegu Dolnym. Rozwijamy dział handlowy. Celem jest docieranie już teraz do potencjalnych klientów na nowych rynkach zbytu, w szczególności poza granicami kraju” - dodaje.

Po rekordowym 2022 r. rynek dla PCC Exol i innych producentów jest dużo słabszy. Zmiany wyników na lepsze będą zależeć w dużej mierze od poprawy globalnej koniunktury. PCC Exol przygotowuje się na to realizując dalej zaplanowane inwestycje oraz kładąc nacisk na dział R&D.

„R&D to dla nas „koło napędowe” Patrząc w tak długiej perspektywie, widzę na pewno nasze istotne zaangażowanie w badania i rozwój nad produktami wpisującymi się w zrównoważony rozwój. Drugi aspekt to handlowa ekspansja geograficzna, pracujemy nad tym. Na to nakładamy dalszy rozwój specjalistycznych produktów, tu zgodnie ze zmieniającymi się trendami i potrzebami klientów” - podsumowuje Rafał Zdon.

Kurs akcji PCC Exol od początku 2022 roku