„Sektor gier będzie, na całym świecie, znacznym beneficjentem obecnej sytuacji” – mówi Robert Florczykowski, zarządzający funduszu PKO Technologii i Innowacji Globalny

O tym ile jeszcze będzie rósł Nasdaq Composite, która z dużych spółek technologicznych jest najbardziej atrakcyjna, jakie szanse i zagrożenia rysują się przed sektorem, czy na polskiej giełdzie są atrakcyjne walory – rozmawiamy z Robertem Florczykowskim, zarządzającym funduszu PKO Technologii i Innowacji Globalny oraz PKO Medycyny i Demografii Globalny w PKO TFI.

Piotr Rosik (Strefa Inwestorów): Nasdaq Composite zachowuje się rewelacyjnie podczas koronakryzysu. Odrobił już niemal całe straty, jest o krok od historycznych maksimów. Czy zasłużenie? Dlaczego spółki technologiczne są od lat takie mocne? Przypomnijmy, że w ciągu 10 lat ten wskaźnik urósł o około 271%.

Robert Florczykowski (PKO TFI): Sektor technologiczny jest bez wątpienia zwycięzcą obecnego cyklu gospodarczego. W ciągu ostatniej dekady wzrost spółek technologicznych był ponad dwukrotnie wyższy, niż spółek szerokiego indeksu amerykańskiego.

Z czego wynika ta różnica? W ostatnich latach byliśmy świadkami wielu strukturalnych trendów, m.in. migracji przedsiębiorstw do rozwiązań opartych o chmurę, rozwoju rynku centrów danych, rynku rozrywki cyfrowej czy sprzedaży online. Poprawa wyników przełożyła się z kolei na wyceny spółek. Można powiedzieć, że technologia była jednym z głównych motorów napędowych gospodarki ostatnich lat.

Pojawia się coraz więcej analiz, które wskazują, że spółki technologiczne są już mocno przewartościowane, niemal tak mocno, jak przed pęknięciem bańki internetowej w 2000 roku. Czy inwestorzy powinni się bać końca hossy na spółkach technologicznych?

Bessa dot-comowa miała u podłoża nierealistyczne oczekiwania co do wzrostu spółek technologicznych. Dzisiejsze problemy spółek związane są z kryzysem epidemiologicznym i dotykają, przede wszystkim, biznesu tradycyjnego, opartego o bezpośredni kontakt, podczas gdy spółki technologiczne radzą sobie znacznie lepiej. Oczywiście, w kolejnych kwartałach należy dokładnie obserwować, jaki będzie wpływ pandemii na szeroką gospodarkę.

Elon Musk ostatnio zapowiedział, że zamierza sprzedać wszystkie posiadane fizyczne aktywa, takie jak domy. Czy epidemia COVID-19 wzmocni od dłuższego czasu obserwowany trend w postaci uberyzacji i sprzedawania wszystkiego w formie abonamentów?

To jest bardzo dobre pytanie. Obecna sytuacja będzie miała wiele konsekwencji. Proszę chociażby spojrzeć na zmiany, które nastąpiły w ostatnich 2 miesiącach. Sporo osób pracuje zdalnie z domu, zakupy robimy przez internet, a wolnym czasie oglądamy filmy na Netflixie. Oczywiście, gdy sytuacja epidemiologiczna się poprawi, zaczniemy wracać do dawnych wzorców pracy i konsumpcji, część z nas jednak zmieni nawyki już na stałe.

Zobacz także: Elon Musk się nie dywersyfikuje i stawia wszystko na akcje swoich spółek Tesla i SpaceX. Teraz sprzedaje nawet domy

Które spośród największych Big Techów w dalszej części rozpoczętej pandemii i recesji powinny się zachowywać najlepiej? Czy nadszedł czas Amazona i Netflixa? A może lepszym wyborem będzie Microsoft, który stanowi największy składnik portfela kierowanego przez Pana funduszu PKO Technologii i Innowacji Globalny?

Jak słusznie Pan zauważył, zmiany, które obserwujemy, nie ominą również dużych spółek technologicznych. Zacznijmy od platform streamingowych. Zakres dostępnych opcji na spędzanie czasu wolnego został w okresie epidemii wyraźnie uszczuplony. W rezultacie, oglądanie filmów stało się dla wielu osób jednym z najbardziej atrakcyjnych pomysłów na spędzanie czasu. Możemy to zaobserwować w wynikach Netflixa. Spółka pozyskała w I kwartale aż 16 mln nowych użytkowników, prawie dwukrotnie więcej, niż w każdym kwartale ubiegłego roku. Jest to imponujący wynik, tym bardziej, że wpływ epidemii widoczny był dopiero pod koniec kwartału, w II połowie marca.

Nie powinien nas również dziwić obserwowany wzrost sprzedaży wysyłkowej w sytuacji zamknięcia wielu sklepów oraz strachu przed infekcją. Sprzedaż online Amazona wzrosła o aż 25% w stosunku do ubiegłego roku. To oznacza najwyższy zaraportowany przez spółkę wzrost kwartalny segmentu. Popyt na sprzedaż z dostawą potwierdza również decyzja spółki o zatrudnieniu kolejnych 100 000 osób do obsługi logistycznej.

Pytałem jeszcze o Microsoft.

Rynek chmury wygląda obiecująco. Praca w formule „home office” i wzrost streamingu danych zwiększają zapotrzebowanie na infrastrukturę informatyczną. Potwierdzają to wyniki trzech głównych graczy na rynku – mowa tu o spółkach Microsoft, Amazon i Google - jak również dostawców usług centrów danych i komponentów wykorzystywanych do produkcji serwerów. Tutaj mam na myśli m.in. Samsunga, który ogłosił ostatnio, że spodziewa się wzrostu popytu na serwery w bieżącym kwartale.

Czyli Big Techy są bezapelacyjnymi zwycięzcami obecnej sytuacji?

Nie wszystkie informacje płynące z wyników kwartalnych dużych spółek technologicznych są pozytywne. Poszkodowani na obecnej sytuacji mogą być dostawcy usług reklamowych. Facebook poinformował, że trzy pierwsze tygodnie kwietnia wskazują jedynie na stabilizację przychodów, podczas gdy spółka wykazywała wzrost o około 20% w przeszłości. Otwarte pozostaje również pytanie odnośnie pośrednich konsekwencji epidemii na szeroko rozumianą sytuację gospodarczą, rynek pracy i siłę nabywczą konsumenta w dłuższym okresie.

A co Pan sądzi o sytuacji spółki Apple? Z jednej strony została mocno poszkodowana przez koronakryzys, bo musiała zamknąć sklepy. Idzie recesja, więc wątpliwe, by ludzie rzucali się na nowy sprzęt z jabłuszkiem. Z drugiej jednak strony Apple ma górę gotówki, około 94 mld USD, oraz coraz większe przychody z usług. Pytanie wydaje mi się o tyle ciekawe, że jest to największa pozycja w portfelu Warrena Buffetta.

Poruszył Pan ciekawa kwestię. Z jednej strony, Apple to spółka z bardzo dużą ekspozycją na sprzedaż tradycyjną, w galeriach handlowych. Dodatkowo, jako producent relatywnie droższy w swoich kategoriach produktów, powinien być dotknięty przez kryzys epidemiologiczny i pogorszenie na rynku pracy.

Z drugiej jednak strony, wyniki spółki z I kwartale były ponadprzeciętne a zarząd spółki sygnalizuje przyspieszenie sprzedaży w II połowie kwietnia z powodu przesunięcia handlu z salonów do internetu. Co więcej, z powodu pracy zdalnej, spółka oczekuje wyższej sprzedaży Maców i iPadów w II kwartale, która częściowo zamortyzuje spadek po stronie iPhone’ów.

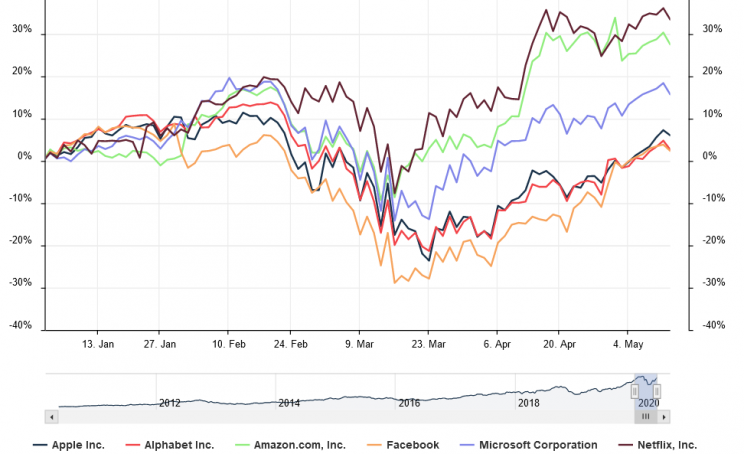

Notowania spółek Apple, Alphabet, Amazon, Facebook, Microsoft i Netflix w 2020 roku

Źródło: MarketScreener.com

W szeroko pojętej branży technologicznej jest mnóstwo nisz, w które może inwestować poprzez fundusze. Można wymieć spółki biotechnologiczne, spółki produkujące gry video, zajmujące się robotyką, Big Data czy AI. W którym z tych sektorów widzi Pan największy potencjał do wzrostów?

Wszystkie z wymienionych przez Pana obszarów są przyszłościowe. W ciągu ostatnich lat inwestowaliśmy w różne spółki z sektora gier, centrów danych i chmury, z łańcuchów wartości smartfonów, czy w firmy biotechnologiczne.

Wzrostowy rynek to jednak nie wszystko. W każdym z tych sektorów znajdziemy zwycięzców i przegranych. Budując portfel funduszu szukamy spółek w których są jakieś produkty lub linie biznesowe niedocenione przez środowisko inwestycyjne i przez to nie odzwierciedlone w wycenie giełdowej. Coś, co umyka uwadze większość inwestorów, a ma duży potencjał. Kierując się to strategią, można znaleźć interesujące inwestycje w różnych podsektorach technologii.

Co z sektorem medycznym i biotechnologicznym, na którym również widać ożywienie. Czy rzeczywiście jest on w stanie mocno skorzystać na epidemii?

Myślę, że tak. Obecna sytuacja może być pozytywna dla tego sektora w dłuższy terminie. Spółki farmaceutyczne, szczególnie w Stanach Zjednoczonych Ameryki, znajdują się od lat pod polityczną presją. Kryzys epidemiologiczny pokazuje, że promowanie innowacji w sektorze jest równie ważne, jak ceny leków. W efekcie może prowadzić to do pozytywnej - dla spółek farmaceutycznych - zmiany priorytetów polityki zdrowotnej.

A jak to wygląda w przypadku polskiego rynku? Mamy w ostatnim czasie wysyp spółek, zwłaszcza z NewConnect, które zapowiadają różnego rodzaju inicjatywy w zwalczaniu epidemii i których kursy akcji reagują mocną zwyżką. Jak trwałe będą to Pana zdaniem wzrosty?

Obecnie wiemy o ponad 200 projektach prac nad lekami oraz o ponad 100 projektami szczepionek przeciwko wirusowi SARS-CoV-2 na świecie. Uważnie śledzimy ten segment rynku i w ciągu ostatnich tygodni przeprowadziliśmy wiele rozmów ze spółkami, które mają projekty w I fazie badań lub są zaawansowane w badaniach przedklinicznych. Należy jednak pamiętać, że w każdym segmencie biotechnologii jest jedynie kilku wygranych i wielu przegranych, należy więc być bardzo selektywnym w wyborze inwestycji.

Polska wyrosła na małą - a może i nie taką małą - potęgę w branży gier video. To widać po kursach spółek notowanych na rynku głównym GPW i NC. WIG-Games wyszedł po koronakrachu na historyczne maksima. Czy coś jest w stanie zagrozić hossie na polskim gamingu?

Sektor gier będzie, na całym świecie, znacznym beneficjentem obecnej sytuacji. Statystyki platformy Steam oraz serwisu Twitch wskazują na skokowy wzrost zainteresowania graczy w ostatnim czasie. Jednak wzrost aktywności miłośników gier nie jest jedyną szansą dla ich producentów. Równie ważny jest potencjał do zwiększenia sprzedaży cyfrowej kosztem dystrybucji tradycyjnej. Sprzedaż cyfrowa jednej gry przekłada się na wzrost zysku o 7-10 USD w porównaniu do sprzedaży wersji „pudełkowej”. Uważam, że część graczy przywyknie do cyfrowego modelu zakupu gier i zostanie przy nim już po ustaniu epidemii. Taka sytuacja przełożyłaby się na poprawę zysków spółek z sektora.

Jak Pan postrzega fundamenty CD Projekt i grę Cyberpunk 2077? Czy będzie ona wielkim hitem, zgodnie z oczekiwaniami? Jak Pan myśli, w jakim kierunku pójdzie nowa strategia CDR?

CD Projekt to bez wątpienia jeden z największych sukcesów polskiej przedsiębiorczości. Spółka jest bardzo dobrze prowadzona, a zarząd ma dobrą opinię, nie tylko w Polsce, ale również wśród inwestorów zagranicznych. Warto zauważyć, że fundusze inwestycyjne zarządzane przez PKO TFI były przez wiele lat istotnym akcjonariuszem CD Projektu.

Czy w funduszach, którymi Pan zarządza, obecnie są jakieś polskie spółki? Jeśli tak, jakie? I dlaczego są w portfelu?

W tej chwili udział inwestycji w akcje polskie jest marginalny. Z uwagi na wielkość funduszy – mają one łącznie ponad 1,5 mld zł aktywów - spektrum możliwych dla nich inwestycji w Polsce jest stosunkowo niewielkie.

Dziękuję za rozmowę.

----------------------------------------------

Robert Florczykowski – Zarządzający funduszami PKO Technologii i Innowacji Globalny oraz PKO Medycyny i Demografii Globalny w PKO TFI. Absolwent Szkoły Głównej Handlowej na kierunku metody ilościowe w ekonomii i systemy informacyjne, a także Uniwersytetu Warszawskiego na kierunku matematyka oraz studiów podyplomowych z biologii molekularnej na Uniwersytecie Jagiellońskim.