Miliarder Gautam Adani bohaterem „Big Short po indyjsku". Najbogatsza osoba w Indiach celem krótkiej sprzedaży

Wokół Indii narosło ostatnio wiele szumu. Indyjska gospodarka depcze po piętach Chinom pod względem wielkości, konkurencyjności i demografii. Ma to swoje odbicie na tamtejszej giełdzie, która od tygodnia nie schodzi z nagłówków ekonomicznych serwisów.

REKLAMA

Głównym bohaterem indyjskiej wersji Big Short jest imperium Adaniego. Miliarder, przemysłowiec stoi na czele konglomeratu Adani Group, który skupia siedem spółek notowanych na tamtejszej giełdzie. Jego majątek obecnie jest wyceniany w okolicach 87 mld USD. Gautam ma obecnie do czynienia z bardzo poważnymi zarzutami.

Nowojorska firma inwestycyjna Hindenburg Research 24 stycznia ogłosiła, że bierze krótkie pozycje na akcje konglomeratu Adaniego poprzez obligacje notowane w USA i instrumenty pochodne niebędące w obrocie w Indiach. To następstwo badań ich analityków, którzy dotarli do wielu oszustw finansowych i gęstej sieci powiązań spółek fasadowych w rajach podatkowych.

W środę decyzja Fed w sprawie stóp procentowych. Nad Wall Street wisi koszmar lat 70-tych

Na inwestycyjnej mapie rośnie nowy bohater - Indie

Południowoazjatycki gigant jest na dobrej drodze do prześcignięcia Chin jako najludniejszego narodu świata, jeszcze w tym roku. Wyprzedza swojego sąsiada również pod względem wzrostu gospodarczego. Indie powinny rosnąć o 6,1% w ciągu 2023 roku, w porównaniu z 4,4% dla Chin, przewiduje Międzynarodowy Fundusz Walutowy.

Niegdyś przeludnienie w Indiach budziło przerażenie, ale teraz w oczach ekonomistów kraj jest „dywidendą demograficzną”: Obywatele z medianą wieku 27,6 lat, wobec 37,9 lat w Chinach, będą napędzać postęp przez kolejne dekady. Reformy i polityka premiera Narendry Modiego w ocenie analityków uwalniają coraz większy potencjał indyjskiej gospodarki. Przynajmniej tak brzmi oficjalna narracja.

Giełdowe wyceny odzwierciedlają ten optymizm

Jak policzył Tom Masi, który jest współzarządzającym w GW&K Investment Management i wyspecjalizowanym analitykiem indyjskiej gospodarki – ze względu na swoją specjalizacje emerging wealth: indyjskie akcje są wyceniane przy średnim wskaźniku cena/zysk na poziomie około 19, w porównaniu z 10,5 w Chinach.

Jednak atak funduszy spekulacyjnych na nominalnie najbogatszą osobę w kraju (i w całej Azji), Gautama Adaniego, podkreśla ryzyko inwestowania w rynek wschodzący, jakim są Indie.

Big Short w sosie curry

„Odkryliśmy dowody na bezczelne oszustwa księgowe, manipulacje akcjami i pranie pieniędzy w Adani, odbywające się na przestrzeni dziesięcioleci" - napisał Hindenburg w raporcie. Analitycy odkryli gęstą sieć powiązań podmiotów fasadowych z siedzibą w rajach podatkowych - Karaiby, Mauritius i Zjednoczone Emiraty Arabskie -- kontrolowanych przez rodzinę Adani. Oprócz tego Hindenburg Group oskarża konglomerat o oszustwa, manipulacje danymi i brak etyki w biznesie. Za raportem również poszła krótka sprzedaż.

Grupa Adani potępiła „złośliwe" badania Hindenburga, które „mogą spowodować niepożądane skutki dla indyjskich pracowników". Rynek zareagował na ten konflikt niemal od razu. Spółki Adani tylko w piątek straciła na wartości szacunkowo 50 mld USD. Trzy spółki z grupy zawisły na dolnych widłach po tych jak odnotowały 20% spadku w ciągu jednej sesji.

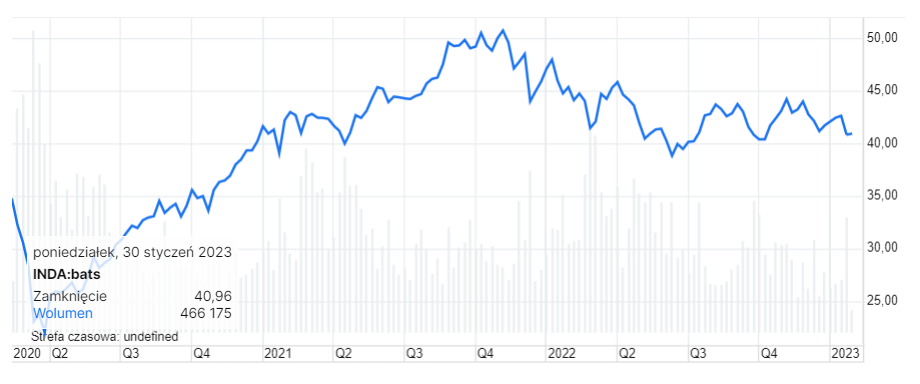

Panika błyskawicznie rozprzestrzeniła się na iShares MSCI India (INDA), który stracił 4% w momencie opublikowania raportu.

Wykres: Saxo Bank (link do spółki)

Bomba wybuchła z końcem tygodnia. Adani w weekend odpierał zarzuty publikując 413-stronicową odpowiedź w której opisał, że większość zarzutów jest kłamstwem i zapowiedzieli, iż finał sprawy będzie w sądzie. Miliarder w ostatnim czasie mocno restrukturyzował konglomerat, ponieważ zyskiwał kolejnych inwestorów jak na przykład fundusz powiązany z rodziną rządzącą w Abu Dhabi, która łącznie zainwestowała ponad 2,4 mld USD w firmy indyjskiego potentata. Kolejne transze kapitału napływają po wybuchu afery. Inne spółki notowane w indyjskim indeksie to (ATGL.India) i Adani Green Energy (ADANIGREEN.India).

Większość spółek publicznych Adani i tak w poniedziałek spadała, a obligacje notowane na giełdzie międzynarodowej tonął. Indyjski indeks ustabilizował się, a we wtorek nawet nieznacznie wzrósł.

Biznes, polityka...

Po weekendzie wartość rynkowa siedmiu spółek z grupy spadła o około 64 mld USD, jak wynika z danych FactSet. W rzeczywistości akcje Adani spadły tak bardzo, że wydają się ciążyć indyjskiej giełdzie - podaje Gavekal Research.

Jak dalej opisuje Tom Masi, Adani był lokalnym operatorem portów w położonym na zachodnim wybrzeżu stanie Gujarat przed 2014 r., kiedy Modi, wówczas gubernator Gujaratu, został wybrany na premiera. Od tego czasu interesy Adaniego rozrosły się w całej energetyce i infrastrukturze, w Indiach i na arenie międzynarodowej. „Adani i Modi pochodzą z tego samego regionu Indii i mają długie relacje" - podkreśla Masi.

Bloomberg Intelligence w 2021 roku opisywał, że większość podmiotów zarządzanych przez konglomerat nie jest w kręgu zainteresowania dużych [amerykańskich] inwestorów, ponieważ istnieje zbyt duże ryzyko w związku z „mętną" przejrzystością biznesu.

Sytuacja natomiast uległa zmianie w 2022 roku, kiedy dostawca indeksów MSCI włączył największe spółki Adani do różnych indyjskich i globalnych indeksów. Na przykład akcje Adani Power (533096.India) wzrosły czterokrotnie w ciągu sześciu miesięcy, osiągając szczyt w sierpniu ubiegłego roku.

Największym ryzykiem dla Indii jest utrata reputacji

Spadek wartości aktywów konglomeratu Adani może mieć wpływ na indyjskie banki państwowe; kredyty dla grupy stanowią 0,7% wszystkich kredytów tych banków, według Jefferies. Ważniejszy jest jednak cios reputacyjny dla kraju, który ma ambicje na globalnego lidera wzrostu w następnej dekadzie.

Microsoft inwestuje w sztuczną inteligencję. Za 10 mld USD kupuje akcje twórców ChatGPT

Indyjskie akcje już teraz borykają się z problemami, ponieważ inwestorzy ponownie uwierzyli w znacznie tańszy rynek chiński i odpowiednio przesunęli kapitał. Niepowodzenia Adani z pewnością nie pomagają. „Jeśli Indie spadną o kolejne 3-5%, a Chiny o kolejne 10-15%, możemy dokonać realokacji z powrotem do Indii" - mówi Masi.

Na razie kapitał nie płynie w dobrą stronę.

Perspektywy dla tego rynku

Indie miały znacznie lepszy rok niż rynki wschodzące jako całość w 2022 roku. Fundusz iShares MSCI India spadł w ubiegłym roku o zaledwie 9%, podczas gdy iShares MSCI Emerging Markets spadł o 21%.

I już sama ta różnica w wycenie może wystarczyć inwestorom do rozważenia, jak dużą ekspozycję chcą mieć na indyjskie akcje.

„Niezależnie od tego, czy zarzuty dotyczące oszustw w Adani Group okażą się uzasadnione, czy też nie, należy oczekiwać, że doprowadzą one do przeszacowania indyjskich aktywów" - napisał Udith Sikand z Gavekal.

Dynamika short squeeze napędziła ostatnie wzrosty. Bitcoin na psychologicznej barierze