Każda hossa hoduje spekulacyjne balony. Bankructwo FTX to kolejna karta historii finansów po Enron czy Lehman Brothers

Enron, Lehman Brothers, FTX... historia uczy, że nawet największe spółki, które wydawały się nietykalne, mogą po szaleńczej hossie i wzroście wartości upaść. Takie sytuacje na rynku zdarzają się cyklicznie. Każda hossa hoduje swój balon spekulacyjny, a kryzys powoduje jego pęknięcie i rynkowe przetasowania.

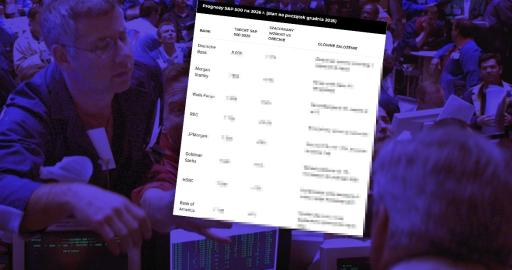

Bańka dot-comów - której szczyt przypadł w marcu 2000 roku – pękła w wyniku powolnego krachu, gdzie w efekcie S&P 500 spadł o około 50%. W 2008 roku „czarny poniedziałek” to dzień, gdy podjęto decyzję o nie wspieraniu zagrożonego bankructwem banku inwestycyjnego Lehman Brothers. Dow Jones Industrial Average przez cały 2008 zanurkował z ponad 13 000 pkt do 8 000 tys. Ostatnie lata obfitowały w wybuchy wielu skandali finansowych. Jak w tym kontekście prezentuje się bankructwo FTX? Na rynku kryptowalut o dłuższego czasu trwa bessa, która sprawiła niemal 70% przeceną całego rynku.

REKLAMA

Enron: Too big to fall

Rozpoczęta w 2001 roku afera Enron była w tamtym momencie największym bankructwem w historii USA. Finansowa katastrofa, zachwiała światową gospodarką. Wyparowały zainwestowane środki, a spółka musiała rozpocząć masowe zwolnienia pracowników. Ówczesne rażące błędy zarządu były inspiracją do masowych regulacji księgowych w USA na niespotykaną skalę. Core korporacji to było dostarczanie gazu z niewielkim zyskiem. Dodatkowo spółka przeszła metamorfozę za sprawą ówczesnego zarządu i stała się również firmą handlową. Enron stał się potentatem – elektrownie, wodociągi obroty firmy sięgały ponad 100 mld USD.

Gdy cena akcji spółki osiągnęła najwyższy poziom w sierpniu 2000 roku, część pracowników, dyrektorów, kierowników Enronu zaczęło sprzedawać swoje akcje, rzekomo na podstawie informacji wewnętrznych dotyczących nieujawnionych strat. W tym samym czasie wielu doradców inwestycyjnych nadal polecało swoim klientom akcje Enronu. Do marca 2001 roku seria doniesień medialnych zaczęła kwestionować stabilność jej kursu akcji, w tym głośny artykuł w Fortune, który wskazywał na potencjalne problemy ze sprawozdawczością finansową.

16 października 2001 rok. Spółka opublikowała dane za trzeci kwartał. Raport wskazywał na 618 mln USD straty. Inwestorzy oczekiwali solidnych zysków więc na Wall Street rozpoczął się istny dramat. Ostatecznie dochodzenie organów wskazało, że przez pięć lat Enron zawyżał zyski i zaniżał długi.

Nadużycia, które spowodowały katastrofę, były wielorakie. Obejmowały one skomplikowany model biznesowy, który utrudniał kontrolę zewnętrzną. Złożone sprawozdania finansowe dezorientowały zarówno udziałowców, jak i analityków. Istniały również bardzo agresywne praktyki rozpoznawania przychodów i księgowania „mark-to-market", spekulacyjne podmioty specjalnego przeznaczenia i związane z nimi konflikty w zarządzaniu, struktura zarządzania, której brakowało wiedzy specjalistycznej niezbędnej do właściwego monitorowania działalności i jej praktyk finansowych, a także zbyt agresywna kultura korporacyjna, która przywiązywała niewielką wagę do etyki i zgodności z przepisami. Enron w historii zapisuje się jako metafora megaskandalu choć w rzeczywistości straty są o połowę mniejsze niż w przypadku FTX.

Michael Burry znów kupuje akcje, ma już dwie pozycje na spółkach zarządzających więzieniami

Kredyty to dochodowy biznes

Jeszcze niedawno Wall Street skupiało się na Credit Suisse, ponieważ pojawiały się informację o załamaniu cen akcji banku ze względu na wartości swapów ryzyka kredytowego. Wszyscy wciąż mają w pamięci historię Lehman Brothers. Wielki bank inwestycyjny w 2008 roku został doprowadzony do upadku przez ryzykowne i źle zarządzane inwestycje na niepewnych hipotekach.

W USA trwał właśnie wyścig do Białego Domu między Johny`m McCainem, a Barakiem Obamą. Opinia publiczna była skupiona na tym czy czarnoskóry kandydat po raz pierwszy w historii USA zasiądzie na fotelu prezydenta. W tym samym czasie na Wall Street zbierały się czarne chmury. Lehman Brothers, jeden z najstarszych banków inwestycyjnych, od kilku lat zgarnia podium jeżeli chodzi o wyniki finansowe. FED niedawno podniósł stopy procentowe, ceny nieruchomości zaczęły spadać. Ruszył mechanizm, który zmienił krajobraz finansowy na zawsze.

W produkcji HBO Max „Too big to fall", paradokumencie, który opowiada on kulisach bankructwa, Richard Fuld, ówczesny prezes Lehman Brothers jest przedstawiony bardziej jako oderwany od rzeczywistość typowy, cyniczny bankster. Zarządza bankiem już 29 lat i przeprowadził go przez wiele tąpnięć. „Pieprzę jego ofertę" - rzuca Richard na wieść, że Warren Buffett wspomoże bank skupując akcję za ok. 30/40 USD. Fuld nie chce zejść poniżej 60 USD. Bank właśnie stracił płynność, rynki zaraz przeżyją wstrząs. To efekt kryzysu „subprime". Rentowność obligacji zabezpieczonych długiem, czyli CDO zależała od tego czy kredytobiorcy będą regularnie spłacać swoje zobowiązania. Nie płaci już co dziesiąty Amerykanin. Freddie Mac i Fannie Mae to instytucje, które udzielają poręczeń na kredyty hipoteczne za którymi stoi rząd. Ich akcje w ciągu dwóch miesięcy tracą 60%. Spółki potrzebują 75 mld USD, aby nie zbankrutować.

Wszystkie banki inwestycyjne były mocno zaangażowane w „toksyczne" inwestycje w kredyty hipoteczne - sprzedawały i kupowały kredyty, emitowały papiery, inwestowały w nieruchomości. Kiedy ceny nieruchomości rosły to rosły również zyski banków. Jak to się stało, że Lehman, który na początku 2008 roku ma aktywna w wysokości prawie 700 mld USD nagle staję na krawędzi? CDO zaczęły wszystkim ciążyć, ponieważ nikt nie spodziewał się, że ludzie przestaną po prostu spłacać swoje hipoteki. Efekt domina ruszył i pogłębił spadki cen. Łączne straty wszystkich instytucji zaangażowanych oszacowano na 1,5 bln USD.

15 września 2008 roku po pracowitym weekendzie, gdzie dyrektorzy wszystkich banków (oprócz Fulda) wraz z ówczesnym sekretarzem Henry Paulsonem, ustalili plan działania i ratowania banków, Lehman Brothers ogłasza upadłość. Bearn Sterns ratuje J.P Morgan kupując po preferencyjnych warunkach akcje po 2 USD.

Autodestrukcja świata kryptowalut

W krypto wszystko dzieje się dynamiczniej. Aby zburzyć zaufanie do spółki wartej 32 mld USD i sprawić, aby rykoszetem oberwała Dolina Krzemowa wystarczy dosłownie tydzień. Upadło imperium kryptowalutowe prowadze przez Sama Bankmana-Frieda. FTX Group, jego konglomerat 130 podmiotów - w tym giełdy FTX i Alameda Research, animatora rynku i firmy handlowej - złożył w piątek wniosek o ochronę przed bankructwem w USA.

FTX, druga największa na świecie giełda kryptowalut, upadła w ciągu kilku chaotycznych dni, kryzys płynności, po utracie do niej zaufania przez klientów. Zasadniczo był to staroświecki run na bank, bez federalnego regulatora lub prywatnego podmiotu, który byłby skłonny wspierać FTX.

To właśnie FTX i Alameda odgrywały centralną rolę w tworzeniu rynku kryptowalut - udzielały pożyczki, organizowały współpracę z venture-capital, funduszami emerytalnymi i hedgingowymi. Część z nich weszła jeszcze niedawno przy wycenie 32 mld USD. Obecnie inwestycje są warte zero.

To bankructwo powoduje, że Bitcoin jest lżejszy o 125 mld USD kapitalizacji rynkowej. FTX mrozi konta klientów. Amerykańscy klienci mogą zalogować się na stronę, ale nikt więcej. Inne podmioty wstrzymują wypłaty. Wyłania się lista podmiotów i kontrahentów, którzy mieli ekspozycję na FTX. Całą listę poznamy w momencie ujawniania postępowania upadłościowego. Rośnie presja na regulatorach, ponieważ branża do tej pory kwitła bez przejrzystości i przy braku jasnych zasad. „Mam nadzieję, że wszystkie spółki z ekspozycją na FTX będą z nami współpracować i się zgłoszą. W przeciwnym razie będziemy robić to, co do nas należy - będziemy policjantem na posterunku litery prawa" - powiedział w środę na konferencji przewodniczący SEC.

Nie jest jasne jak świat kryptowalut ogarnie ten cały bałagan. Branża stara się zaprzeczać, że ten alternatywny system do tradycyjnych rynków po prostu rozpada się pod własnym ciężarem. Ci, którzy byli sceptyczni wobec krypto staną się jeszcze bardziej sceptyczni.

FTX oficjalnie ogłasza bankructwo, to Enron świata kryptowalut

Bankman-Fried był postrzegany jako jeden z naczelnych filozofów świata kryptowalut. Absolwent Massachusetts Institute of Technology buduje FTX i Alameda odgrywając wiodącą rolę przy całej działalności rynku cyfrowego. Gdy FTX i powiązane z nim podmioty rozrosły się do imperium o wartości miliardów dolarów, 30-latek postanawia wykorzystać swoje bogactwo i zasięgi. Wydaje miliony dolarów na to, aby jego firmy pojawiały się na bolidach F1, giełda staje się sponsorem tytularnym boiska do koszykówki. Obiecuje lwią część swojej fortuny przeznaczyć na cele charytatywne. Jakby tego było mało, regularnie pojawia się na Kapitolu mówiąc o regulacji branży, wspiera finansowo kampanię wyborczą demokratów, ponieważ zależy mu, aby kryptowaluty trafiły do głównego nurtu. Media najczęściej nazywają go białym rycerzem.

Inwestuje w różne platformy, ratuje je z kryzysu niczym J.P Morgan. BlockFi i Voyager Digital otrzymują dofinansowania, linie kredytowe choć ten pierwszy i tak upadnie. Ale to nie szkodzi, ponieważ rycerz idzie dalej i wykupuje 7,5% udziałów w Robinhood Markets o wartości 570 mln USD.

Piękna historia, dlatego ciężko teraz uwierzyć zarządzającym venture-capital takim jak Sequoia Capital, Tiger Global Management, Ontario Teachers' Pension Plan czy Softbank, który ma ekspozycje trochę mniejszą niż 100 mln USD, że to wszystko jest warte mniej więcej zero. Analitycy oczekują, że więcej firm ujawni straty. Na pewno pojawią się kaskadowe bankructwa. Nad raportem FTX organizują się profesjonalne zespoły, które będą badań oraz identyfikować kontrahentów. To zamieszanie zmniejszy zainteresowanie kryptowalutami w krótkim i średnim okresie.

Cathie Wood z Ark Innovation wykorzystuje jatkę na krypto i kupuje akcje giełdy Coinbase

Kolejny skutek to schłodzenie popytu na kryptowaluty, ponieważ inwestorzy pytają czy ich tokeny, przechowywane za pośrednictwem domów maklerskich i giełd, będą dostępne w przypadku bankructwa. FTX wykorzystał aktywa klientów do handlu w Alameda bez ich wiedzy, według doniesień medialnych. Kiedy Alameda nie mogła wywiązać się ze swoich zobowiązań, rozlało się to na bazę klientów FTX.

Na tradycyjnym rynku finansowym takie operacje są surowo zabronione, ale tego rodzaju operacje nie dotyczą świata kryptowalut. Ogólnie giełdy są licencjonowane przez państwa jako firmy zajmujące się transferami pieniężnymi. W przypadku globalnych giełd krypto jak FTX z siedzibą na Bahamach, o żadnych tego rodzaju regulacjach nie może być mowa.

Kryptowaluty to zdecentralizowany rynek, a zachwiał się przy upadku garstki firm i pokazuje to jak duzi gracze mogą trząść jego fundamentami.

Całe bankructwo zaczęła się w momencie jak CoinDesk poinformował, że bilans Alamedy składał się częściowo z tokena o nazwie FTT, który jest używany do handlu i prowizji na giełdzie FTX. Na te wieści zareagował największy konkurent czyli Binance mówiąc, że nie chce już FTT o wartości 500 mln USD.

Od tego momentu rozpoczęła się panika FTX. W pierwszych godzinach medialnego zamieszania, klienci FTX chcieli wypłacić 5 mld USD. Bankman-Fried szukał następnie finansowania, aby pokryć niedobory, szacowane na 8 mld USD. We wtorek, Binance wydawał się być wybawcą, podpisując list intencyjny w celu zakupu FTX. Następnego dnia Binance wycofał się, mówiąc, że „problemy są poza naszą kontrolą lub możliwością pomocy."

Sytuacja jest bliźniacza do 2008 roku kiedy ratował się Lehman. Początkowo dziurę w bilansie szacowano na 30 mld USD, ale zanim posiedzenie wszystkich dyrektorów banków oraz sekretarza stanu Hanka Paulsona dobiegło końca, było wiadomo, że dziura jest wielkości 70 mld USD.

Bankman-Fried powiedział, że Zhao nigdy nie zamierzał kupić FTX tylko chciał dobrze to rozegrać pod publikę. FTX nie ustosunkowało się do tych słów, Binance również nie komentuje.

Upadek dopiero się zaczyna

Demokraci w Kongresie wzywają do przesłuchań, a Biały Dom podkreśla, że regulacja kryptowalut jest... rzeczywiście potrzebna. Amerykańskie organy ścigania rozszerzają teraz dochodzenia. Jeśli SEC zarzuci, że FTX złamał przepisy dotyczące papierów wartościowych, może odpowiedzieć za to cała branża, a to będzie prawdziwy wstrząs mówią prawnicy z SEC.

Różnica tego przypadku od dwóch opisanych wyżej jest właściwie tylko w regulacjach. Nie było mechanizmów, które mogły skoordynować akcję jak „Plan Paulsona". Szkody tej sytuacji mogą jeszcze latami rzucać cień na podejście instytucji do tokenomii. Potężne gwiazdy świata kryptowalut spowodowały największy spadek zaufania nie do regulatorów, ale do wolności, którą kryptowaluty miały nieść.

Tak naprawdę historia upadku najświeższego dziecka hossy, czyli FTX dopiero się zaczyna. Jeszcze nie rozpoczął się proces upadłościowy, a już brakuje ponad 400 mln USD, które prawdopodobnie zostały „tylnymi drzwiami" przetransferowane.. gdzieś. Gryne Miller, szef radców prawnych giełdy napisał, że spółka zabezpiecza wszystkie cyfrowe aktywa w portfelach, które nie są podłączone do Internetu, aby nie było ryzyka włamania hakerów co już podobno miało miejsce.

Regulatorzy i komisje powołane w tym celu muszą zbadać wszystkie nieprawidłowości w ruchach portfeli związanych z konsolidacją sald na giełdach. Część ruchów to były nieautoryzowane transakcje. Kolejne doniesienia mówią o wyprowadzeniu 473 mln USD, które zostały zamienione na Eth i zostały rozlokowane na różnych giełdach krypto. To dopiero początek historii wielkiego bankructwa po szaleńczej hossie, które wielokrotnie w historii miało miejsce.

Jeszcze trochę cierpienia, a potem kupujcie azjatyckie akcje – radzi Ray Dalio