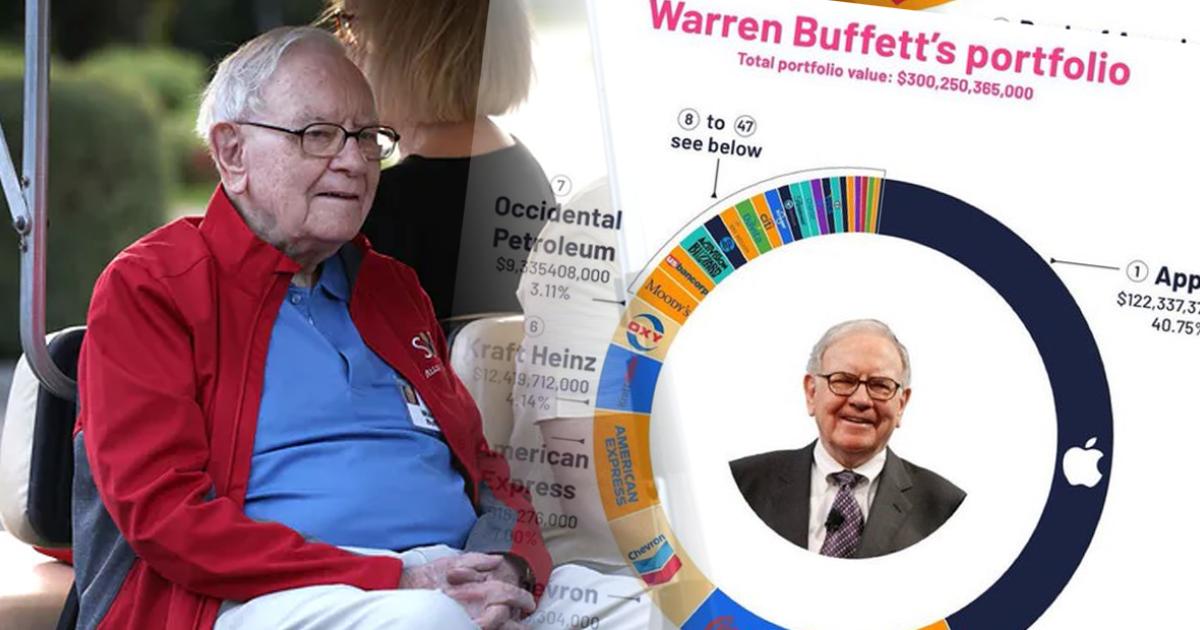

Warren Buffett wciąż wstrzymuje się z poważnymi zakupami na giełdzie, oto jak wygląda portfel Berkshire Hathway w 2022 roku

Z początkiem listopada Berkshire Hathaway zaraportowało wzrost zysku operacyjnego o 20% w 3Q22 do 7,8 mld po opodatkowaniu, przebijając konsensus. Legendarna spółka Warrena Buffetta wygenerowała tak duży zysk pomimo strat w wysokości 3,4 mld USD przed opodatkowaniem. Zysk został osiągnięty dzięki zwiększonym dochodom z inwestycji, ponieważ spółka skorzystała z wpływu wyższych krótkoterminowych stóp procentowych na jej 109 mld USD w gotówce i ekwiwalentach.

Buffett tłumaczy inwestorom, by skupili się na zyskach operacyjnych z wyłączeniem niezrealizowanych zysków z portfela akcji, ponieważ ta miara daje znacznie lepszy obraz wyników finansowych firmy. Buffett i jego dwaj menedżerowie inwestycyjni, Todd Combs i Ted Weschler, byli stosunkowo mało aktywni na rynku akcji w III kwartale.

REKLAMA

Akcje klasy A spółki potaniały w tym roku o 4% do 432 tys. USD, podczas gdy indeks S&P 500 spadł o około 20%.

Kiedy złoto zacznie rosnąć, te spółki zyskają najbardziej

Wolne tempo buy-backów

Berkshire Hathaway (ticker: BRK. A, BRK. B) odkupił w III kwartale 1,1 mld USD akcji, co odpowiada 1 mld USD w II kwartale. W I kwartale spółka skupiła 3,2 mld USD. Tempo buy-backów w tym roku jest znacznie poniżej kwartalnego tempa buybacków wynoszącego 7 mld USD w 2021 roku.

Skup w III kwartale był niższy od szacunków analityka Edward Jones Jamesa Shanahana na poziomie 3 mld USD i może rozczarować inwestorów, którzy chcieliby zobaczyć, jak prezes Warren Buffett staje się bardziej agresywny w kwestii odkupów.

Berkshire Hathaway wciąż siedzi na potężnej gotówce, która teraz generuje znacznie wyższe zyski, ponieważ bony skarbowe, ulubione miejsce przechowywania gotówki przez Buffetta, przynoszą 4%, co oznacza wzrost z poziomu bliskiego zeru na początku 2022 roku. Łączna wartość gotówki i ekwiwalentów Berkshire wynosiła 109 mld USD na dzień 30 września, w porównaniu z 105 mld USD na dzień 30 czerwca i 147 mld USD na koniec 2021 roku. Suma gotówki zmniejszyła się w październiku wraz z zakupem przez Berkshire ubezpieczyciela Alleghany za prawie 12 mld USD.

Buffet w III kwartale nie był zbyt aktywny

Berkshire było nabywcą netto akcji o wartości mniejszej niż 4 mld USD. Firma kupiła prawie 9 mld USD akcji, w tym za około 2 mld USD Occidental Petroleum , a sprzedała około 5 mld USD. Zakup netto był zgodny z zakupem netto w wysokości 4 mld USD w II kwartale i spadł z 41 mld USD w I kwartale, kiedy Buffett kupił prawie 20 mld USD akcji Chevron.

Wydaje się, że Berkshire zakupił około 6 milionów akcji Chevronu w III kwartale, zwiększając swoją własność giganta energetycznego do około 170 milionów akcji, które są obecnie warte 31 mld USD. Szacunki te opierają się na sprawozdaniu 10Q za III kwartał, sporządzonym 5 listopada. Oznacza to, że Chevron jest trzecim największym udziałowcem w portfelu Berkshire, za Apple (AAPL) i Bank of America (BAC). 10-Q wskazuje na brak zmian w posiadaniu Apple przez Berkshire na poziomie około 915 milionów akcji, wartych 127 mld USD.

Udział Berkshire w Occidental Petroleum przekroczył próg 20% w III kwartale. Firma poinformowała, że zmieniła sposób księgowania tego udziału, wartego obecnie około 14 mld USD, na metodę kapitałową, co oznacza, że Berkshire będzie wykazywać proporcjonalny udział w zyskach spółki energetycznej w swoich własnych wynikach, począwszy od IV kwartału. Może to oznaczać około 500 mln USD dodatkowych zysków po opodatkowaniu. Wcześniej Berkshire uwzględniało w swoich wynikach finansowych jedynie skromne dywidendy Occidental. Dla Berkshire wynosiły one około 25 mln USD kwartalnie. Wyniki Occidental będą uwzględniane z opóźnieniem jednego kwartału.

Zyski Berkshire w III kwartale wzrosły o 858 mln USD dzięki zyskom walutowym, związanym głównie z umocnieniem się dolara w stosunku do euro i japońskiego jena, co zmniejszyło wartość zobowiązań firmy w tych walutach. Taki zysk to jednorazowa akacja i nawet po wyeliminowaniu zysku z tytułu różnić kursowych, wyniki Berkshire przewyższyły oczekiwania.

Buffett zabezpieczył inwestycje Berkshire w grupę japońskich akcji długiem jenowym, co było mądrym posunięciem biorąc pod uwagę duży spadek jena w stosunku do dolara.

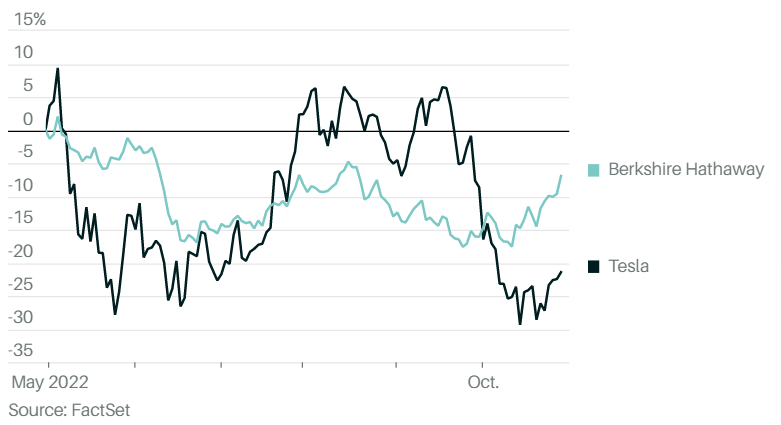

Berkshire Buffetta goni Teslę

W październiku było kilka sesji, gdzie Berkshire Hathaway miało mniej więcej taką samą wartość rynkową jak Tesla - 632 miliardy USD - zanim producent samochodów elektrycznych wysunął się na prowadzenie. Gdy Musk sfinalizował umowę na Twitterze. Na początku 2022 roku Tesla była wyceniana na 1,1 biliona USD, 450 miliardów USD więcej, niż Berkshire.

Recesja nie uderzyła w wyniki Apple. Akcje producenta iPhonów wzrosły 8% po publikacji wyników

Od tego czasu Berkshire zajął 6. miejsce w S&P 500 pod względem wartości rynkowej wyprzedzając Meta. Berkshire wciąż pozostaje w tyle za Apple, Microsoftem, Alphabetem, Amazon.com i Teslą. Akcje Meta i Nvidia, które wyprzedzały Berkshire na początku 2022 roku, są zarówno w dół ponad 50% w tym roku. Jeśli Berkshire może wyprzedzić Teslę, będzie miał trudności ze złapaniem nr 4 Amazon, który jest wyceniany na bilion dolarów.

Odporność Berkshire jest przykładem korzyści płynących z metodycznego podejścia Buffetta do budowania wartości przez ponad pół wieku, zapewniając jednocześnie komfort snu akcjonariuszom.

Recesja odbija się w wynikach Amazona. Potężny spadek giganta i słabe prognozy