Czemu nadszedł czas na indyjskie akcje – wyjaśnia Gautam Baid, założyciel Stellar Wealth Partners

Indie to jedyny naprawdę duży rynek, poza USA, który oferuje wzrost w przyjaznym otoczeniu – przekonuje Gautam Baid, założyciel Stellar Wealth Partners.

Jestem przekonany, że w rozpoczętej dekadzie powstanie wiele funduszy z ekspozycją tylko i wyłącznie na Indie, obecnie nie ma ich wiele – powiedział, będąc gościem Planet MicroCap Podcast, Gautam Baid. Jest on założycielem Stellar Wealth Partners, autorem książki “The Joys of Compounding".

REKLAMA

Indie to azjatycka Ameryka

Baid zwraca uwagę, że Indie są stabilnym krajem, z rządami prawa i demokracją, oraz szybko rosnącą dużą gospodarką. „Jest to dość rzadkie połączenie, na rynkach wschodzących, a szczególnie w Azji. I już tutaj, na wczesnym etapie analizy, mogą się podobać, jako rynek, inwestorom” – podkreśla. „Jestem przekonany, że w rozpoczętej dekadzie powstanie wiele funduszy z ekspozycją tylko i wyłącznie na Indie, obecnie nie ma ich wiele. To jest bowiem jedyny naprawdę duży rynek, poza USA, który oferuje wzrost w przyjaznym otoczeniu politycznym, demograficznym, prawnym. To będzie oznaczało spory napływ kapitału i wzrost wycen spółek giełdowych” – dodaje.

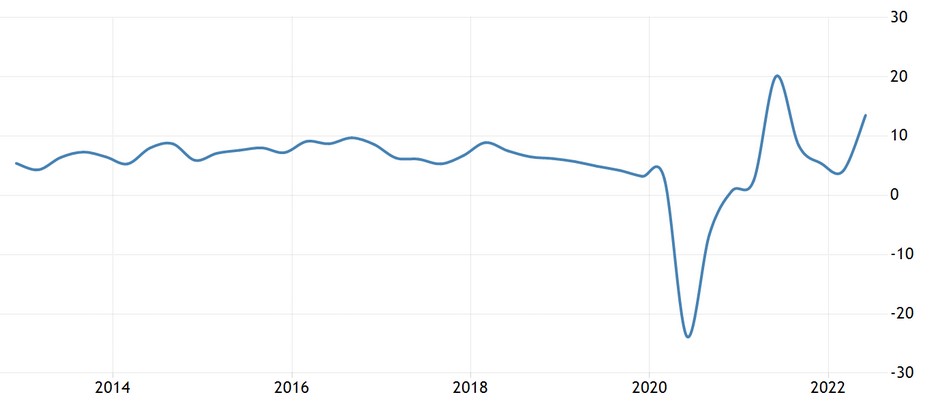

Zannualizowane tempo wzrostu PKB Indii (proc.)

Źródło: Trading Economics

Jeśli chodzi o indyjskie akcje, to Baid preferuje spółki działające na rynku lokalnym, które są zdrowe bilansowo i oferują ciekawe produkty i usługi. „On jest gigantyczny, to jest około 1,4 mld ludzi. A Indie rosną szybko, dochód per capita rośnie jak na drożdżach. A proszę zwrócić uwagę, że zaczęła się deglobalizacja. Podejrzewam, że indyjskie spółki działające głównie na lokalnym rynku dadzą wyższe wzrosty wyników, a więc i stopy zwrotu z inwestycji w akcje, niż te, które działają globalnie” – uważa Baid.

Założyciel Stellar Wealth Partners wskazuje, że większość inwestorów ma tzw. home bias, czyli jest przekonana, że zna się na krajowych akcjach, a boi się nieco wychodzić z kapitałem za granicę. „Gdy mówię w Teksasie o inwestowaniu w Indiach, często słyszę śmiech. Tymczasem, w tym roku indyjskie indeksy spisują się o wiele lepiej od np. amerykańskich” – podkreśla Baid. Od początku roku Sensex stracił -0,4%, a S&P500 -21%, co pokazuje, że inwestorzy niepotrzebnie boją się dywersyfikacji.

Według niego, w tym roku z indyjskiego rynku akcji zagraniczni inwestorzy wycofali o wiele więcej kapitału, niż w niego włożyli. „To jak to możliwe, że indyjskie indeksy nie spadły o jedną czwartą, jak te z Zachodu? Otóż za giełdę wzięli się Hindusi, wielu ludzi ma appki inwestycyjne na telefonach. Ten napływ kapitału od krajowych inwestorów indywidualnych jest znaczny, co dobrze wróży indyjskim akcjom i indyjskiemu rynkowi” – stwierdza Baid.

Notowania Sensex na tle S&P500 w 2022 r.

Źródło: TradingView

„Wielu moich klientów pyta, jak to możliwe, że mogę sprawdzać jakość zarządzania w spółkach indyjskich, mieszkając w USA. A ja wtedy pokazuję check-listę, i udowadniam, że to jest możliwe” – mówi Baid.

Ray Dalio już nie uważa, że gotówka to śmieci, oddaje stery Bridgewater

Warto utrzymywać dywersyfikację geograficzną

Założyciel Stellar Wealth Partners stara się utrzymywać 26 pozycji w portfelu. „To jest taka liczba pozycji, którą jeden inwestor może kontrolować. Czyli jest w stanie czuwać nad fundamentami, czytać raporty, sprawdzać jakość zarządu. A przy tym, jest to liczba, która zapewnia dywersyfikację na przyzwoitym poziomie” – zdradza Baid. „Utrzymuję także dywersyfikację sektorową i geograficzną. Proszę zobaczyć, jak czują się zarządzający, którzy mieli w ostatnim roku w portfelu głównie spółki technologiczne” – dodał.

Baid przyznał, że lubi duże i stabilne spółki, z dużą ilością gotówki na bilansie. „Mam w swoim portfelu walory Big Techów: Microsoft, Google. Uważam, że te firmy mają i ugruntowaną pozycję, czyli fosę, ale także perspektywy do wzrostu. To nie jest tak, że można cały portfel wypełnić małymi indyjskimi spółkami, potrzebna jest dywersyfikacja” – mówi ekspert Stellar Wealth Partners. „Uważam jednak, że w USA coraz trudniej znaleźć odpowiednio stabilne i jednocześnie wzrostowe spółki” – dodał.

Baid podkreśla, że został inwestorem głównie w poszukiwaniu pełnej niezależności. „Odkładałem pieniądze przez długi okres czasu, a potem zrezygnowałem z dobrze płatnej pracy zarządzającego funduszem. Założyłem własną firmę i inwestuję z moimi klientami własne pieniądze właśnie dlatego, że chcę pełnej niezależności” – zdradza.