Jak inwestować w recesji? Trzeba wyrzucić znane prawdy rynkowe do kosza – radzi ekspert T. Rowe Price

W portfelu trzeba mieć miks akcji value oraz growth, nie należy bać się banków ani spółek z Europy – radzi John Linehan, chief investment officer T. Rowe Price.

Każdy rynek niedźwiedzia jest inny, więc nasza historyczna wiedza może nie być przydatna, ona nie podpowie nam jak się zachować tym razem – przekonuje John Linehan, chief investment officer T. Rowe Price, w wywiadzie dla Barron’s.

REKLAMA

Warto stawiać na miks akcji value i growth, banki i Europę

Linehan wskazuje, że jest 5 powszechnie znanych i akceptowanych „prawd rynkowych", które tym razem mogą się nie sprawdzić, biorąc pod uwagę splot czynników, z którymi borykają się inwestorzy. Jego zdaniem, należy przyjąć inny sposób myślenia o inwestowaniu w trakcie rynku niedźwiedzia w latach 2022-2023.

Co najważniejsze w przekazie Linehana, to praktyczna porada o tym, co wkładać do portfela. W jego opinii, inwestorzy muszą postawić na miks akcji value i growth, banki i Europę. A przede wszystkim muszą się skupić na szukaniu spółek, które są wybitnie konkurencyjne.

Linehan stwierdził, że podchodzi neutralnie do akcji spółek energetycznych, które w tym roku radzą sobie świetnie. Jego zdaniem cena baryłki ropy pokazuje, że świat na stałe nie odejdzie od paliw kopalnych. Poza tym, Europa została zmuszona do restrukturyzacji energetycznej, do odzwyczajenia się od rosyjskiego gazu, do docenienia przemysłu energetycznego, który może odgrywać w gospodarce światowej znaczącą rolę w ciągu następnej dekady. Jednakże, cena baryłki ropy nie będzie pozostawać na stałe w okolicach 90-100 USD, chyba że dojdzie do znaczących zakłóceń geopolitycznych. Poza tym, spółki z tego sektora muszą dużo inwestować.

Notowania Vanguard Energy ETF na tle S&P500 – 2022 rok

Źródło: TradingView

5 prawd rynkowych, które należy odrzucić

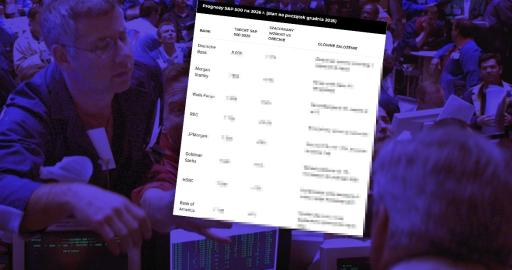

A jakie to „prawdy rynkowe” ekspert T. Rowe Price radzi wyrzucić do kosza? Pierwsza to ta, która mówi, że inwestowanie w akcje wzrostowe znów będzie wiodło prym. Linehan co prawda przyznaje, że akcje growth są bardzo tanie, a ich fundamenty uległy poprawie i są oczekiwania, że growth powróci do formy, jednak jego zdaniem środowisko wysokich stóp nie zmieni się przez długie lata, co będzie miało negatywny wpływ na akcje wzrostowe. I przypomina, że w tym roku indeks S&P 500 Value stracił zaledwie -4,7%, w porównaniu do -25,7% spadku indeksu S&P 500 Growth.

Drugą prawdą, którą należy ignorować, jest ta, że w czasie recesji banki osiągają gorsze wyniki. Linehan wskazuje, że sektor bankowy jest dziś zupełnie inny, niż przed globalnym kryzysem finansowym, który miał miejsce w latach 2007-2009. „Obecnie banki są lepiej skapitalizowane, mają większy nadzór regulacyjny i wyższe standardy gwarantowania depozytów. Są mniej podatne na bardzo znaczące uderzenia ryzyka kredytowego, niż 12 lat temu” – wskazuje ekspert. Co oznacza, że nie trzeba się bać wkładania akcji nisko wycenianych, a solidnych banków do portfela.

Trzecią prawdą, którą podważa ekspert T. Rowe Price, jest ta mówiąca o atrakcyjności sektora produktów konsumpcyjnych w czasie wysokiej inflacji i recesji. „Spółki produkujące podstawowe dobra są pod dużą presją w zakresie kosztów. Ich marże zysku zostały ściśnięte i nie zapewniają takiej samej ochrony w środowisku inflacyjnym dla wyników finansowych, jak w środowisku mniej inflacyjnym” – tłumaczy Linehan.

Czwarta prawda, którą odrzuca Linehan, brzmi: inwestorzy powinni unikać Europy, gdy umacnia się dolar amerykański. „Inwestorzy nie dostrzegają, że firmy europejskie są dziś o wiele bardziej konkurencyjne, przy silniejszym dolarze i słabszym euro, niż firmy amerykańskie. Te drugie będą walczyć o wzrost przychodów, gdyż kłody pod nogi rzucają im słabiutkie euro i silny dolar” – wskazuje.

Piątą prawdą, którą należy zakwestionować, jest ta, że należy unikać firm z problemami. Linehan proponuje odwrócić myślenie: dekada disrupterów może ustąpić dekadzie disrupted. Przykładem, według niego, jest streaming wideo i Netflix. "Ostatnia dekada była dekadą, w której Netflix zbudował niezwykły rynek usług streamingowych i do niedawna miał ten rynek dla siebie. Jednak nadeszła bardzo znacząca konkurencyjna odpowiedź od wielu firm z problemami. Usługa Disney+, usługa Paramount, usługa Comcast, to tylko pierwsze z brzegu przykłady. Ten trend i ta dynamika będą kontynuowane w wielu różnych branżach” – podkreśla Linehan.

Jak na decyzje OPEC o zwiększeniu i zmniejszeniu wydobycia ropy reaguje jej cena - wyniki badania