Jak dobierać akcje do portfela gdy jest bessa, tłumaczy Leon Cooperman. A może zamiast selekcjonować warto dokonać „zakupu dywanowego”?

Spółka dywidendowa, która przeżyła dwie recesje – oto idealny cel inwestycyjny Leona Coopermana.

Bessa trwa już wiele miesięcy. Nastroje są fatalne – pisaliśmy o tym. Spółki są naprawdę tanie, i na zagranicznych giełdach, i w Polsce – też o tym pisaliśmy. Wiele wskazuje na to, że warto wracać z kapitałem na rynek akcji. Pytanie jednak, w jaki sposób dokładnie to zrobić, jaką strategię przyjąć, jakie spółki wkładać do portfela?

REKLAMA

Warto kupować spółki, które przeżyły dwie recesje

W najnowszym wywiadzie dla CNBC, słynny inwestor Leon Cooperman został zapytany o kryteria, jakie stosuje, selekcjonując obecnie spółki do portfela. Jego odpowiedź nie jest tak oczywista, jak się może wydawać. Z pewnością czytelnicy Strefy Inwestorów kojarzą Coopermana jako poważnego inwestora w wartość, więc domyślają się, że po prostu ceni on nisko wycenione spółki z tradycyjnych branż, z bardzo niskimi wskaźnikami.

Jednak jego odpowiedź jest bardziej skomplikowana: „Ja oczywiście mam konserwatywne podejście. Moje kryteria selekcji są dość ścisłe. Szukam przede wszystkim dojrzałych firm, które od wielu lat są na rynku i przeszły już co najmniej dwa cykle koniunkturalne. Szukam spółek, które przetrwały dwie recesje, bo to oznacza, że są to spółki silne. To oznacza, że albo mają bardzo fajny biznes, albo zarząd, który ma głowę na karku”.

Są jeszcze inne kryteria, jakie muszą spełniać akcje, by trafiły do portfela Coopermana. „Gdy trzymam akcje, lubię, jak płacą dywidendę. Ja lubię trzymać akcje długo, więc wtedy jestem bardzo zadowolony z tego bonusu pod postacią wielu dywidend. Lubię też spółki, które skupują akcje własne, bo to oznacza, że nie tylko jak postrzegam ich akcje jako okazję, ale także ich zarządy tak je postrzegają” – wskazuje Cooperman.

Inwestor podkreślił, że unika kupowania obligacji. „Nikt nie wie, jak wysoko zajdzie główna stopa w USA, nawet sam szef Fed Jerome Powell. Tak więc, nikt nie wie, jak bardzo mogą zostać jeszcze przecenione obligacje. Po co więc podejmować ryzyko kupowania aktywa obciążonego takim ryzykiem, a które w dodatku nie ma zwyczajowo jakichś wielkich perspektyw wzrostowych?” – pyta Cooperman.

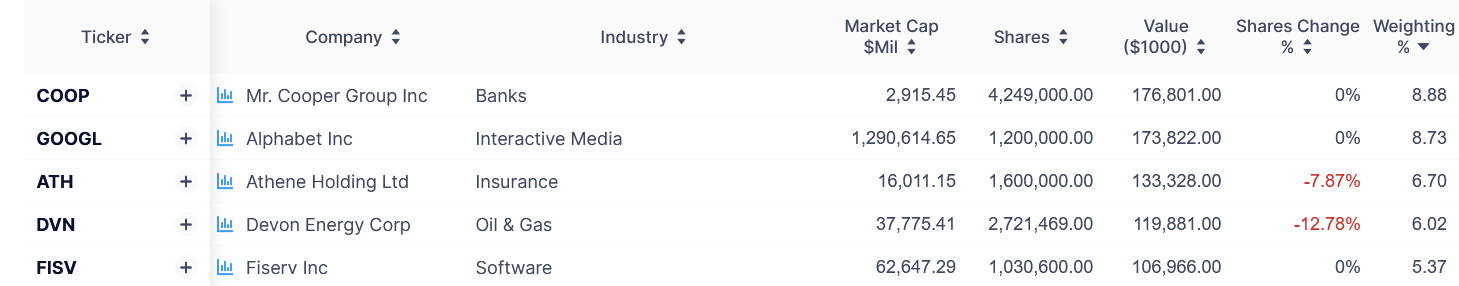

Co ma obecnie w portfelu wartym 2 mld USD firma Omega Advisors, którą założył i kieruje Cooperman? Wedle portalu GuruFocus, blisko 9% portfela zajmują akcje firmy Mr. Cooper, która oferuje rozwiązania dla klientów indywidualnych banków, dotyczące zarządzania nieruchomościami oraz kredytami hipotecznymi. 8,7% portfela zajmuje Alphabet, a 6,7% Athene Holding – firma świadcząca usługi finansowe w zakresie emerytur. Ponadto, w portfelu Coopermana znajdziemy także akcje Microsoftu czy General Motors. Cooperman ma bardzo zdywersyfikowany portfel.

Top 5 pozycji w portfelu L. Coopermana

Źródło: GuruFocus

WIG20 i sWIG80 najtańsze od kryzysu z 2008 roku, pod względem wskaźników cena do zysku

„Nalot dywanowy” na dno bessy

Ciekawą strategię kupowania akcji w bessie przedstawili w najnowszym odcinku VALUE: After Hours Podcast analitycy firmy Acquirer’s Multiple. Jako że trudno jest idealnie trafić w dołek, zalecają oni akumulację w najczarniejszym okresie bessy, gdy nastroje są fatalne, ale tak zdecydowaną, że można ją określić mianem „dywanowego zakupu”, na podobieństwo bombowego „nalotu dywanowego”.

Podkreślają oni, że niemal każdy inwestor wie, iż w bessie powinien kupować akcje. Nie umie jednak idealnie wyznaczyć dołka bessy. Powinien więc podzielić swój kapitał na kilka, a nawet kilkanaście transz i po prostu „zbombardować” okolice dna, nawet jeśli miałoby to oznaczać uśrednianie w dół. Pamiętać należy bowiem, że z perspektywy lat takie bessy, jak obecna, wspominane są jako wielkie okazje, i może pojawić się potem wielki żal, iż się z nich nie skorzystało.

Warto stawiać na zielone spółki i aktywa materialne – przekonuje słynny inwestor Kyle Bass