Warto stawiać na zielone spółki i aktywa materialne – przekonuje słynny inwestor Kyle Bass

W kolejnym cyklu obniżek stóp w USA wrócimy do zera, ale najpierw czeka nas krótka i ostra recesja – twierdzi Kyle Bass, założyciel Hayman Capital Management.

Warto kupować aktywa materialne, gdy panuje moda na cyfrowe – powiedział Kyle Bass, założyciel Hayman Capital Management, znany zarzadzający i inwestor, będąc gościem podcastu Meba Fabera.

REKLAMA

Należy kupować dołek na akcjach

Kyle Bass skomentował oczywiście to, co dzieje się obecnie w środowisku makroekonomicznym. Uważa, że poszedł za daleko w rozszerzaniu swojego bilansu, a teraz skupia się na niewłaściwych rzeczach. „Podnoszenie stóp w tej chwili to tak naprawdę przeciąganie struny i tylko pogłębi recesję. Już jesteśmy w technicznej recesji. Zazwyczaj nie podnosimy w USA stóp o 75 punktów bazowych w recesji. Fed najpierw wywołał inflację, a teraz podnosi stopy, co jednak nie zmniejsza ilości pieniędzy w systemie” – wskazuje Bass.

Inwestor uważa, że prawdziwe ściąganie kapitału z rynku tak naprawdę zaczyna się dopiero teraz. „Ostatnim razem, jak prawdziwe QT miało miejsce w IV kwartale 2018, to rynek akcji tąpnął o -20%. Uważam, że Fed nie będzie w stanie zdjąć z rynku więcej, niż 1 bln USD, zanim rynek akcji znacząco się obniży. Zobaczymy więc jeszcze ciężki okres na giełdzie, a szczególnie na akcjach banków, które ucierpią trochę z powodu kredytów zagrożonych. Myślę, że np. w sektorze kredytów samochodowych pojawią się kredyty z utratą wartości, jak również w segmencie hipotecznych. Nie sądzę, żeby to złamało nasze instytucje finansowe i sądzę, że trzeba będzie kupować ten nadchodzący dołek na akcjach” – stwierdza założyciel Hayman Capital Management.

Zdaniem Bassa, przez to że teraz Fed agresywnie podnosi stopy procentowe, w obliczu głębszej recesji będzie musiał agresywnie obniżać stopy. „Jestem przekonany, że w kolejnym cyklu obniżek wrócimy do zera. Najpierw jednak czeka nas przejście przez recesję, która będzie ostra, choć krótka, bo Fed będzie zmuszony do odwrócenia swojego kursu w ciągu najbliższych 12 miesięcy” – stwierdza Bass.

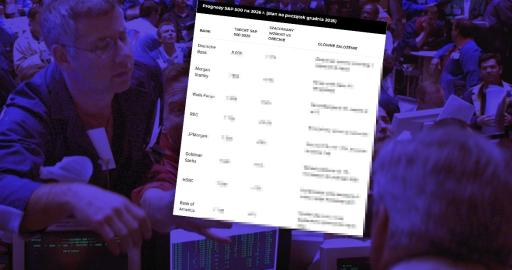

Główna stopa procentowa Fed

Źródło: Trading Economics

Warto stawiać na zielone spółki…

Według Bassa, w kolejnej dekadzie należy stawiać na ESG i zielone spółki. „Nadchodzi zielona rewolucja i energetyczna rewolucja. Ona się już zaczęła. Gospodarki, które zazwyczaj wydają 1% PKB na energię, będą wydawać 9% PKB na energię. To jest tak poważna zmiana w makroarchitekturze tych krajów, że ona będzie powodować znaczące problemy, kraje te będą wpadać co i raz w recesje” - wskazuje. „Przypominam, że około 45% banków na świecie podpisało się pod inicjatywą zwaną Net Zero Initiative, która zmusza je do ujawniania portfeli kredytowych w kontekście ekologii. Czyli banki muszą podawać, jaki procent ich portfeli jest „zielony”, a jaki „czarny”. Wszystkie zobowiązują się do osiągnięcia zerowej wartości netto „czarnych” kredytów w swoich portfelach kredytowych do określonej daty, co wywiera presję na duże koncerny naftowe” – przypomina Bass.

Zdaniem Bassa, szczególnie duże problemy z energetyką będą miały kraje Starego Kontynentu. „Kiedy próbujesz zrozumieć dogłębnie sytuację i spojrzysz wstecz, to widzisz, że Władimir Putin od wielu lat miał plan na sparaliżowanie energetyczne Europy. Kupił Gerharda Schroedera w 2004 roku, robiąc z niego prezesa Nord Stream 1, potem prezesa Rosnieftu, a na 20 dni przed inwazją na Ukrainę członka zarządu Gazpromu. Europa została sprzedana Rosji już na początku lat dwutysięcznych. Teraz pojawi się wielka chęć bycia niezależnym energetycznie w Europie, wszyscy będą chcieli OZE. Warto położyć kapitał na budowę zielonej gospodarki i zielonej energetyki, bo tam pójdą wielkie państwowe pieniądze” – wskazuje Bass.

Notowania iShares Global Clean Energy ETF na tle Xtrackers MSCI AC World UCITS ETF

Źródło: TradingView

…oraz na aktywa materialne

Co ciekawe, Kyle Bass kupuje aktywa materialne i to na dużą skalę. Uważa, że w długim horyzoncie będą one zyskiwać na wartości i że warto kupować je właśnie teraz, gdy nie są modne, a modne są cyfrowe aktywa oraz Metaverse. Bass zgromadził np. cały magazyn 5-centówek bitych przez Mennicę Stanów Zjednoczonych, które są wytwarzane z miedzioniklu. „Uważam, że nikiel i monety z niego wykonywane będą zyskiwały na wartości. Kupuję je od lat i tego się już uzbierało sporo, zapełniłem cały magazyn. Dystrybutor patrzył się na mnie jak na szaleńca, gdy zamawiałem je hurtowo i płaciłem po 200 czy 300 tys. USD za dostawę. Uważam, że to taki rodzinny skarbiec, twardy majątek na pokolenia” – mówi Bass.

Bass nie ma problemu z faktem, że kupuje stare monety, których nikt nie chce. „Pamiętajmy o prawie Kopernika-Greshama, które mówi, że pieniądz gorszy wypiera lepszy. Tak więc, należy założyć, że w obrocie są teraz gorsze jakościowo monety, niż były 70-90 lat temu” – wskazuje.

Amerykańska 5-centówka tzw nickel

Źródło: Luxe Digital

Bass inwestuje również w ziemię, poprzez założony z partnerami biznesowymi Conservation Equity Management. „Będzie miał miejsce niedobór ziemi pod budownictwo mieszkaniowe i przemysłowe. Poza tym, ludzie coraz chętniej będą uciekali z miast na dalekie tereny położone w atrakcyjnych przyrodniczo lokalizacjach. Dlatego kupiliśmy od firmy ExxonMobil teren zwany Cherokee Ridge. To gigantyczny pochłaniacz dwutlenku węgla, posiada wyżyny i niziny, lasy, tereny podmokłe. Obecnie skupiamy się na podnoszeniu wartości tego ekosystemu, sadzimy dzikie kwiaty, prowadzimy selektywną gospodarkę leśną, sprzedajemy część tarcicy. Otwieramy dno lasu na światło słoneczne i regenerujemy sukulenty, by sprowadzić zwierzęta. Zbudujemy jeziora i stawy, w których będzie można łowić ryby. To jest super zabawa, a za wiele lat zamierzamy te naprawione grunty odsprzedać z zyskiem. Liczymy, że kupi je firma, która buduje drugie domy dla zamożnych” – opowiada Bass.

Oto kilka sygnałów sugerujących, że inflacja odpuszcza i może spadać w kolejnych kwartałach