Oto kiedy pojawi się dno bessy na akcjach – zdradza Paul Tudor Jones

Amerykańskie indeksy mogą spaść z obecnych poziomów jeszcze o około 10% - ostrzega słynny inwestor Paul Tudor Jones.

“Fed walczy z czymś, czego nie widział od prawie czterech dekad, czyli z inflacją. Inflacja jest trochę jak pasta do zębów: gdy raz wyjmiesz ją z tubki, trudno ją włożyć z powrotem” – zwraca uwagę słynny inwestor Paul Tudor Jones.

REKLAMA

Świetne czasy dla instytucji, złe dla inwestorów detalicznych

Miliarder i inwestor Paul Tudor Jones, założyciel Tudor Investment Corporation, powiedział niedawno, że inwestorzy szukający dna w akcjach powinni uważnie obserwować krótkoterminowe stopy zwrotu z papierów skarbowych. W programie TV Squawk Box CNBC, Jones stwierdził, że akcje i obligacje będą nadal mogą tanieć, w miarę jak gospodarka amerykańska będzie pogrążać się w recesji w nadchodzących miesiącach. „Amerykańskie indeksy mogą spaść z obecnych poziomów jeszcze o około 10%” – ostrzegł.

„Podczas gdy inwestorzy detaliczni odnotowują straty, zarówno na akcjach, jak i obligacjach, eksplozja zmienności na rynkach stwarza wiele możliwości dla inwestorów instytucjonalnych, którzy mają tendencję do osiągania lepszych wyników, gdy rynki stają się niestabilne. To są spektakularne czasy dla branży, ale fatalne dla inwestorów indywidualnych” - powiedział Jones.

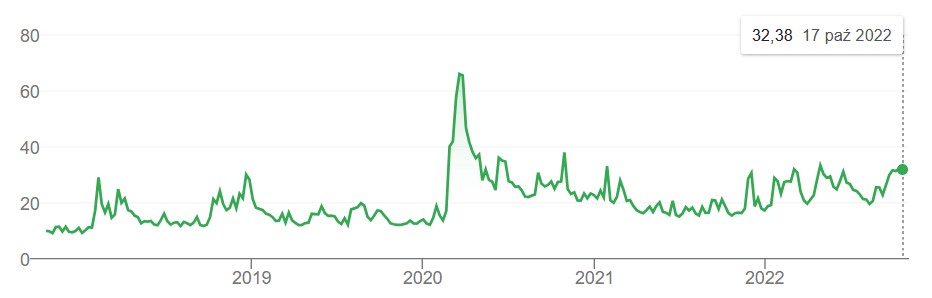

Podkreślił, że zmienność wzrosła na wszystkich klasach aktywów i na wszystkich rynkach, ponieważ Rezerwa Federalna rozpoczęła proces zmniejszania swojego bilansu, wynoszącego prawie 9 bln USD, jednocześnie podnosząc stopy procentowe w najbardziej agresywnym tempie od lat 80-tych. „Fed nie jest oczywiście sam - dziesiątki banków centralnych na całym świecie również podnoszą stopy procentowe. Zmienność na rynku walutowym również wzrosła, ponieważ dolar amerykański, najpopularniejsza waluta rezerwowa na świecie, wzmocnił się w najszybszym tempie od lat, częściowo dzięki Fedowi” – stwierdził Jones.

Notowania indeksu VIX

Źródło: Google Finance

Co dalej ze złotem – cztery scenariusze od Goldman Sachs

W oczekiwaniu na punkt zwroty na obligacjach

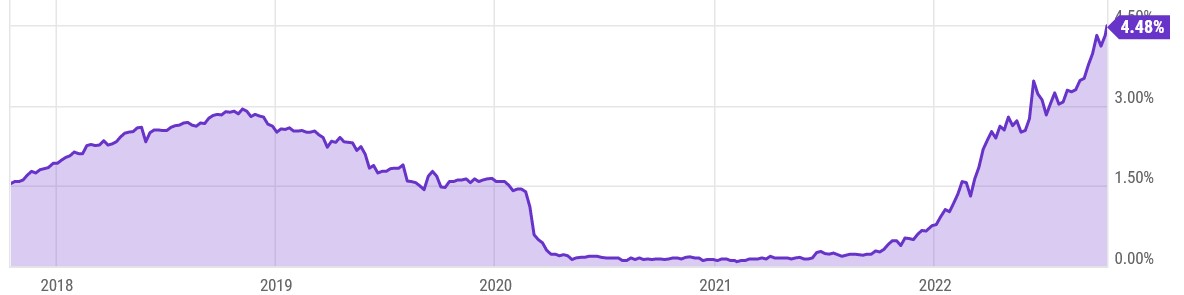

Zapytany o to, jak inwestorzy powinni poruszać się po rynkach podczas recesji, Jones powiedział, że ma pewien plan, który działał w przeszłości. „Wedle tego planu, krótkoterminowe stopy przestaną rosnąć, a zaczną spadać, zanim bessa na amerykańskich akcjach wyznaczy dno. Na moje oko, 2-letnie obligacje skarbowe zaczynają wyglądać atrakcyjnie, ponieważ rentowność wzrosła o ponad 3,5 pp. od początku roku. Ceny obligacji spadają wraz ze wzrostem rentowności. Punkt zwrotny na rentownościach skarbówek zapoczątkuje rajd na wszystkich aktywach. Kiedy wejdziemy w recesję, będzie punkt, w którym Fed przestanie podwyższać stopy, być może nawet zacznie je obniżać” – zapewnił Jones.

Rentowność 2-latek USA

Źródło: ycharts.com

Jones przyznał, że ma kryptowaluty, również bitcoina, i według niego podczas kolejnego risk-on będzie to dobry bet. „W czasie, gdy jest za dużo pieniędzy na rynku, coś takiego jak kryptowaluty, a konkretnie bitcoin i ethereum, w pewnym momencie będą miały wartość i to wysoką" - powiedział. Przypomnijmy, że w połowie 2020 roku Jones namawiał do inwestowania w bitcoina i przyznał, że BTC zajmuje około 2% jego portfela.

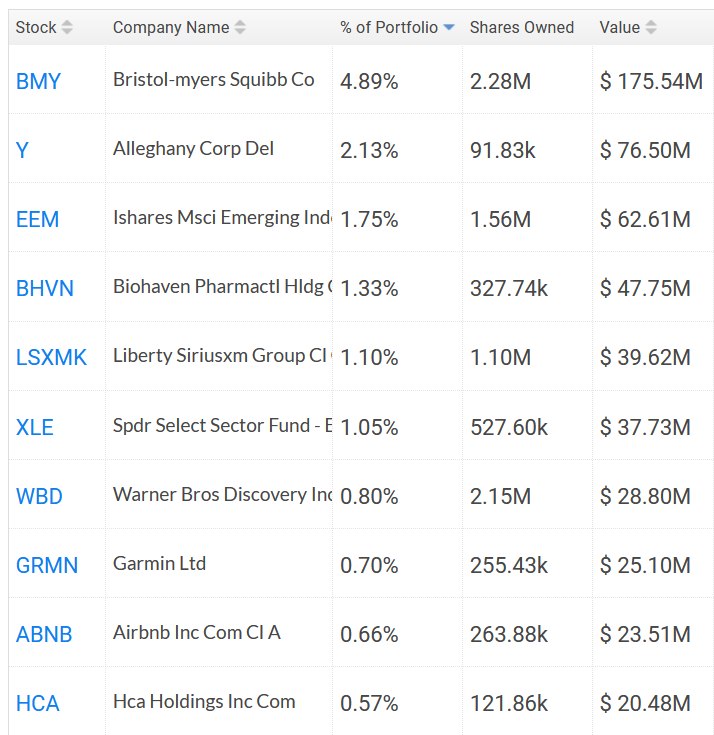

Majątek Jonesa jest szacowany na 7,5 mld USD. Z tego około 3,6 mld USD to portfel akcji, który jest upubliczniony. Największy udział mają w nim spółki z branży zdrowotnej (Bristol-Myers Squibb, BioHaven), oraz fundusze ETF z ekspozycją na akcje rynków wschodzących czy akcje spółek energetycznych.

TOP 10 pozycji w portfelu Tudor Investment

Źródło: hedgefollow.com

Okazje inwestycyjne są na rynku surowców oraz na rynkach zagranicznych – przekonuje Jim Rogers