Akcje firm ubezpieczeniowych nieźle chronią kapitał przed tegoroczną bessą

Kto zainwestował na początku roku w akcje największych zachodnich firm ubezpieczeniowych, ten mógł ochronić kapitał przed bessą, choć przed inflacją było już ciężko.

Jest kilka sektorów, które są zwyczajowo defensywne i co prawda nie dają wiele zarobić w hossie, ale za to dają schronienie kapitałowi w bessie. Jednym z tych sektorów są ubezpieczenia. To się generalnie potwierdza w tym roku, szkoda tylko że nie na naszym rynku…

REKLAMA

Na Zachodzie ubezpieczyciele ochronili portfele

Zerknijmy najpierw za ocean. Na giełdzie w USA od początku roku S&P500 zanurkował o -20,5%. Jak wypadają na tym tle akcje towarzystw ubezpieczeniowych? By odpowiedzieć kompleksowo można zerknąć na SPDR S&P Insurance ETF – fundusz lokujący kapitał w akcjach wielu wybranych spółek z tego sektora. Otóż wycena jego jednostki urosła o 1%. To nie jest oszałamiający wynik i to nie jest wynik, który uchronił przed inflacją. Ale na tle szerokiego rynku, jednak jest to wynik dobry.

A jak spisały się walory poszczególnych amerykańskich ubezpieczycieli w 2022 roku? Prudential stracił na wycenie -6%, AIG urosło +3,3%, MetLife zwiększyło wycenę o +17%, a Chubb o +9%. Jak widać, jeśli ktoś nie miałby w portfelu akcji Prudentiala, mógł nieźle zarobić. (Oczywiście, wymienione firmy ubezpieczeniowe to nie wszystkie notowane na Wall Street z tego sektora).

Notowania SPDR S&P Insurance ETF na tle S&P500 w 2022 r.

Teraz spójrzmy na rynek europejski. Najpierw Niemcy, konkretnie Frankfurt. Tam bryluje Allianz. Niestety, jego wycena spadła w tym roku o -10%. Nie jest to powód do chwały, ale na tle indeksu DAX, który zniżkuje o -15%, jest to wynik przyzwoity. Z kolei kurs akcji francuskiej firmy AXA w tym roku stoi na zerze, podczas gdy indeks paryskiej giełdy CAC40 zaliczył zjazd o -11%.

Notowania AXA na tle CAC40 w 2022 r.

Nieco inaczej wygląda sytuacja na GPW. Tutaj przedstawicielem branży ubezpieczeniowej jest narodowy gigant PZU, którego wycena w 2022 roku jak dotąd spadła o -23,3%. Jest to zachowanie nieco lepsze od WIG (-24,7%) oraz WIG20 (-29%), jednak ono nie zachwyca na tle rynku. Jakby nie patrzeć, PZU straciło niemal jedną czwartą wyceny…

Notowania PZU na tle WIG i WIG20 w 2022 r.

Indeks kupowania dołków wskazuje, że nadszedł czas na kupowanie akcji

Siła biznesu ubezpieczeniowego na przykładzie MetLife

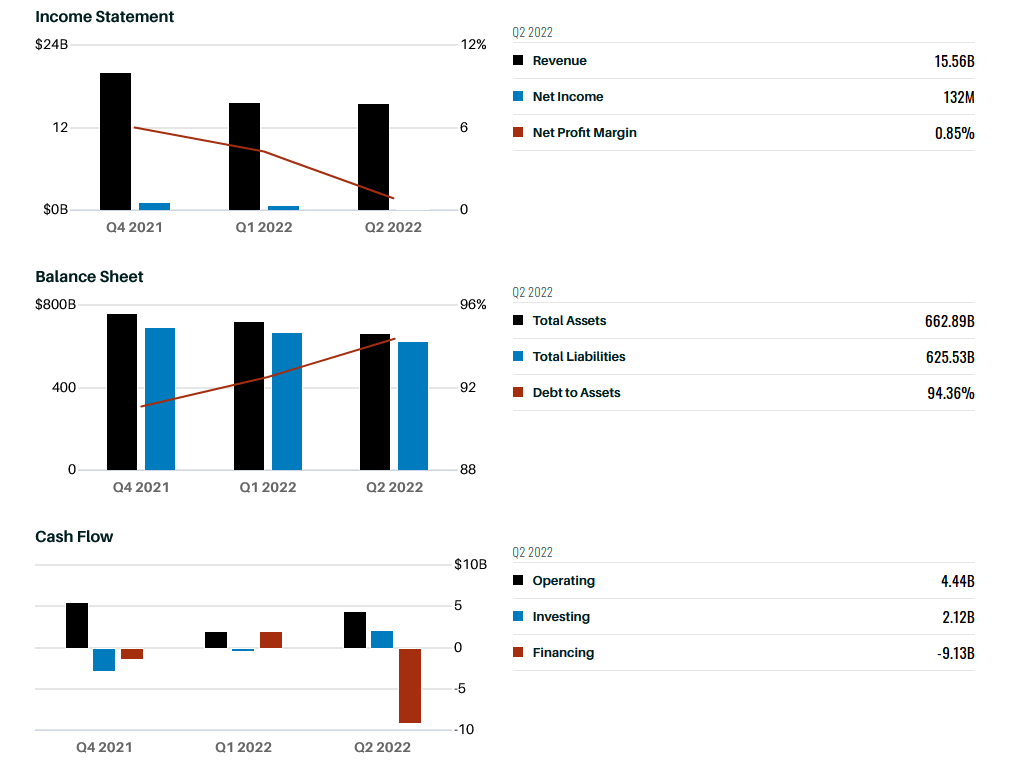

Czemu właściwie akcje firm ubezpieczeniowych spisują się dobrze w trakcie bessy? Powodów jest kilka. Są to biznesy stabilne, silne fundamentalnie, mogące pochwalić się regularnym cash flow. Bardzo często ubezpieczyciele wypłacają dywidendy, co w dobie idących w górę stóp jest mile widziane przez inwestorów.

Świetny przykład pod postacią MetLife został omówiony niedawno na łamach Barron’s. Jest to grupa ubezpieczeniowa, która ma biznes zdywersyfikowany zarówno produktowo, sektorowo, jak i geograficznie. Oferuje na całym świecie różnego rodzaju produkty finansowe i usługi, nie tylko ubezpieczenia. A jeśli chodzi o polisy, to wybór jest niezwykle szeroki – można śmiało napisać, że MetLife oferuje chyba każdego rodzaju ubezpieczenie, jakie da się wymyśleć.

MetLife pokazuje bardzo dobre wyniki finansowe. W 2023 roku marża operacyjna spółki ma urosnąć do 10%, podczas gdy kilka lat temu sięgała 8,5%. Firma pokazała ROE na poziomie 9,2% w 2021 roku, podczas gdy jeszcze w 2016 roku wynosiło ono 1,2%. Biznes ubezpieczeniowy w 2022 roku powinien wygenerować blisko 48 mld USD przychodów, podczas gdy w ub.r. dał 42 mld USD. MetLife prowadzi skup akcji własnych (w ostatnich 12 miesiącach wydał na niego blisko 4 mld USD) oraz wypłaca dywidendy (stopa: 2,8%).

Ekonomiści wskazują, że dopóki nie nadejdzie brutalna recesja z rosnącym bezrobociem, takie firmy, jak MetLife powinny spisywać się dobrze zarówno w wymiarze wyników finansowych, jak i notowań kursu. Warto zwrócić uwagę, że mimo wzrostu wyceny w 2022 roku, MetLife jest handlowany na poziomie 9x zyski za następne 12 miesięcy, podczas gdy ten wskaźnik dla S&P500 wynosi 16x.

Wyniki finansowe MetLife w ujęciu kwartalnym