"Pamiętam inwestora, który utrzymywał pozycję długą dopóki nie spadną liście z danego, konkretnego drzewa" - wywiad z Pawłem Szczepanikiem

O tym jak trzeba grać, aby wygrać i o tym, co jest najważniejsze w spekulacji na kontraktach. O najdziwniejszych strategiach inwestycyjnych oraz spektakularnych sukcesach w spekulacji na polskim rynku giełdowym. O perspektywach na przyszłość i o tym czy dzisiaj jest trudniej zarobić pieniądze na giełdzie niż kiedyś. O tym wszystkim rozmawiamy z Pawłem Szczepanikiem, analitykiem, maklerem papierów wartościowych od 1993 roku, obecnie inwestorem i szkoleniowcem.

O tym jak trzeba grać, aby wygrać i o tym, co jest najważniejsze w spekulacji na kontraktach. O najdziwniejszych strategiach inwestycyjnych oraz spektakularnych sukcesach w spekulacji na polskim rynku giełdowym. O perspektywach na przyszłość i o tym czy dzisiaj jest trudniej zarobić pieniądze na giełdzie niż kiedyś. O tym wszystkim rozmawiamy z Pawłem Szczepanikiem, analitykiem, maklerem papierów wartościowych od 1993 roku, obecnie inwestorem i szkoleniowcem.

Paweł Biedrzycki: Jest Pan związany z polskim rynkiem kapitałowym praktycznie od początku jego istnienia. Jak wyglądało inwestowanie w latach 90’, było łatwiej czy trudniej zarobić pieniądze niż teraz?

REKLAMA

Paweł Szczepanik: Przez pierwsze siedem miesięcy obrót dzienny nie przekraczał stu sztuk. Zlecenie na sto sztuk potrafiło zawiesić rynek kontraktów na górnych widełkach. To były burzliwe czasy: kryzys rosyjski, brazylijski, hossa IT, później bessa IT. Dziś trudno sobie wyobrazić, że rynek potrafił spaść 1000 punktów w dwa miesiące. W pięć miesięcy potrafił wzrosnąć 1000 punktów. Otwarcie z luką 50 pkt. było czymś normalnym, wręcz jeśli nie było 100 pkt. okna, to każdy mówił, że słabo. Bywały luki po 150 pkt. i rynek na tej samej sesji potrafił jeszcze pójść 100 pkt. wyżej. Wzrost lub spadek oceniało się w setkach punktów. Dziś zmienność jest zdecydowanie mniejsza. Czy było łatwiej? Na pewno było inaczej. Na akcjach, jeśli spółka nie zrobiła na sesji 10%, to dzień się zaliczało do nieudanych. Rynek był bardziej dynamiczny, bo też inny był system notowań i mniejszy kapitał wystarczał, aby rynek mocniej reagował. Nikt wtedy nie patrzył na notowania w USA. Nie było wówczas Internetu, telefonów komórkowych, w biurach nie było telewizji satelitarnej. O notowaniach w USA dowiadywano się z gazet. Zresztą mało kogo to obchodziło. Liczyło się jedynie to, czy będzie plus czy minus 10%.

PB: A jak wyglądały początki rynku kontraktów terminowych na WIG20? Jak Pan sądzi dlaczego giełdzie właściwie nie udało się zbudować dużego rynku futures na innym instrumencie niż WIG20? Jak wiemy podejść było wiele, opcje, futures na mWIG40, kontrakty walutowe i na akcje, ostatnio na stopę procentową.

PS: Kontraktom bardzo pomógł kryzys rosyjski i potem bessa IT. Inwestorzy zobaczyli, że mogą szybko zarabiać na spadkach. Bardzo im się to podobało. Potem, kiedy zmieniono system giełdowy i spółki nie były już tak zmienne, coraz większa liczba inwestorów zaczęła szukać okazji do zarobku na kontraktach. Okres ten trwał od 2001 do marca 2003 roku. Jeszcze później w czasie hossy 2003 – 2007 część inwestorów miała w portfelach akcje, które nie rosły. Było im przykro patrzeć, jak cały rynek rośnie, a niektóre spółki nie. Wystarczyło kupić jednak kontrakt i było się w rynku. W dalszej kolejności rynek kontraktów na WIG20 rozruszały instytucje oraz zagranica. Zawsze była płynność, zawsze można było wejść i wyjść. Pojawiła się okazja arbitrażu. Jednego dnia baza była plus 100 pkt. a kolejnego minus 100 pkt. To były pieniądze bez ryzyka. Potem pojawiła się duża liczba indywidualnych graczy, otwierających po kilka tysięcy pozycji. Rynek kontraktów stał się modny, grał w zasadzie każdy. W pewnym sensie rynek kontraktów zastąpił inwestorom takie spółki jak legendarny Uniwersal. Pozwalał zarobić lub stracić w szybkim tempie 10% kapitału. Coś się działo, okazje były co chwilę, to przyciągało nowych graczy. Warto także przypomnieć, że wtedy nie było innej alternatywy. Inwestowanie na rynkach zagranicznych było bardzo trudne, potrzebna była zgoda Ministra Finansów. Dopiero tak naprawdę wysyp platform CFD umożliwił dostęp do giełd światowych przez smartfona. W latach 2000 – 2003 inwestowanie za granicą było bardzo utrudnione. Z kolei w latach 2003 – 2007 nikt na zagranicę nie patrzył, bo u nas była wielka hossa i jak ktoś miał mniejszy zysk niż 10 tys. dziennie, to nie miał prawa zabierać głosu w dyskusji. To po co było patrzeć na zagranicę?

PS: Kontraktom bardzo pomógł kryzys rosyjski i potem bessa IT. Inwestorzy zobaczyli, że mogą szybko zarabiać na spadkach. Bardzo im się to podobało. Potem, kiedy zmieniono system giełdowy i spółki nie były już tak zmienne, coraz większa liczba inwestorów zaczęła szukać okazji do zarobku na kontraktach. Okres ten trwał od 2001 do marca 2003 roku. Jeszcze później w czasie hossy 2003 – 2007 część inwestorów miała w portfelach akcje, które nie rosły. Było im przykro patrzeć, jak cały rynek rośnie, a niektóre spółki nie. Wystarczyło kupić jednak kontrakt i było się w rynku. W dalszej kolejności rynek kontraktów na WIG20 rozruszały instytucje oraz zagranica. Zawsze była płynność, zawsze można było wejść i wyjść. Pojawiła się okazja arbitrażu. Jednego dnia baza była plus 100 pkt. a kolejnego minus 100 pkt. To były pieniądze bez ryzyka. Potem pojawiła się duża liczba indywidualnych graczy, otwierających po kilka tysięcy pozycji. Rynek kontraktów stał się modny, grał w zasadzie każdy. W pewnym sensie rynek kontraktów zastąpił inwestorom takie spółki jak legendarny Uniwersal. Pozwalał zarobić lub stracić w szybkim tempie 10% kapitału. Coś się działo, okazje były co chwilę, to przyciągało nowych graczy. Warto także przypomnieć, że wtedy nie było innej alternatywy. Inwestowanie na rynkach zagranicznych było bardzo trudne, potrzebna była zgoda Ministra Finansów. Dopiero tak naprawdę wysyp platform CFD umożliwił dostęp do giełd światowych przez smartfona. W latach 2000 – 2003 inwestowanie za granicą było bardzo utrudnione. Z kolei w latach 2003 – 2007 nikt na zagranicę nie patrzył, bo u nas była wielka hossa i jak ktoś miał mniejszy zysk niż 10 tys. dziennie, to nie miał prawa zabierać głosu w dyskusji. To po co było patrzeć na zagranicę?

PB: Dla kogo są w takim razie kontrakty terminowe i od czego warto rozpocząć z nimi przygodę?

PS: Kontrakt terminowy to jedna z wielu opcji dostępnych aktualnie dla inwestora. Sama wiedza, czym jest kontrakt pozwala chociażby zabezpieczyć swój kredyt we franku po kursie w okolicach 2 zł i nie martwić się tym, że rośnie. Wiedzy nigdy nie jest za mało. Należy poznać dany instrument, a potem dopiero stwierdzić czy jest dobry dla konkretnej jednostki. Bo tylko wtedy odróżnić można dobre od złego, jak się pozna i to dobre, i to złe. Kontrakty nie są lepsze lub gorsze, przykładowo od akcji. Mają inną specyfikę i charakterystykę. Pozwalają np. kupić lub sprzedać zestaw kilkunastu lub kilkudziesięciu spółek. Zaczyna się zawsze od tego samego, jak w każdej dziedzinie. Należy poznać zasady, reguły, definicje. Można to zrobić samemu albo skorzystać ze wskazówek kogoś, kto już to zrobił za nas i w ten sposób zaoszczędzić swój czas.

PB: Jaka jest najdziwniejsza strategia inwestycyjna jaką Pan widział, a może sam stosował?

PS: Najdziwniejsza strategia jaką miałem okazję obserwować to było inwestowanie w kontrakty terminowe na podstawie ciśnienia atmosferycznego. Pamiętam także inwestora, który utrzymywał pozycję długą dopóki nie spadną liście z danego konkretnego drzewa. Nawiasem mówiąc, to drzewo nie gubiło liści na zimę, więc inwestor całą hossę budowlaną miał długą pozycję. Szczęśliwie o fakcie, że to drzewo nie gubi liści dowiedział się w 2007 roku, więc zaliczył piękny wieloletni wzrost. Grano także na numery tramwajów. Szło nawet dobrze, dopóki nie zmieniono trasy wszystkich parzystych numerów i system przestał działać.

PB: Właśnie dobiega końca konkurs Futures Masters, organizowany przez GPW. Jaki jest Pana stosunek do takich inicjatyw? Warto brać w nich udział, czy można się tutaj czegoś nauczyć?

PS: Konkurs charakteryzuje się trochę odmiennymi cechami niż prawdziwe inwestowanie. W konkursie się gra po to, aby wygrać i często podejmuje się nadmierne ryzyko, aby wyjść na pierwszą lokatę na zasadzie jak wyjdzie to będę pierwszym, a jak nie wyjdzie to i tak jestem dziesiąty. Wiedząc, że czołówka ma pozycje krótkie, można zaryzykować pozycję długą mimo przekonania, że będzie spadać. To bardzo popularna taktyka, ale nie ma nic wspólnego ze światem rzeczywistym. Dużo można się dowiedzieć z analizy zagrań mistrzów, szczególnie kiedy mieliśmy okazję z nimi rozmawiać i zadawać pytania. Miałem akurat to szczęście, iż przez kilka lat mogłem obserwować jak grają mistrzowie na kontraktach terminowych, w konkursach organizowanych przez GG Parkiet. To na pewno była duża dawka wiedzy wynikającej z praktyki, mimo wszystkich ograniczeń, które każdy konkurs ze sobą niesie. Udział w konkursie na pewno uczy dyscypliny oraz uczy podstaw, natomiast warto pamiętać, że konkurencja ogranicza zdrowy rozsądek. Są różne strategie, które pozwalają wygrać konkurs, nie mogą być jednak stosowane kiedy inwestuje się poza konkursem. Cele są zupełnie inne i ryzyko także jest inne. W konkursie ryzyko nie występuje, bo zawsze można się zahedgować, czego poza konkursem nie zrobimy, bo by to nie miało sensu.

PB: No to jak trzeba grać, aby wygrać?

PS: Odpowiedź jest w zasadzie prosta. Trudno ją jednak ująć skrótowo i w zasadzie wymaga to szerszego omówienia, bo tych czynników jest wiele. Dla mnie osobiście najważniejsza w dzisiejszych czasach jest specjalizacja. Jak coś jest do wszystkiego to jest do niczego. Mamy obecnie taki wybór możliwości, że może to doprowadzić początkującego do obłędu. Skakanie z kwiatka na kwiatek nie jest dobre dla naszego portfela. Bardzo ważny jest także "syndrom królika", ale to temat na oddzielną rozmowę..

PB: To w takim razie inaczej. Gdyby miał Pan wybrać jeden, najważniejszy czynnik, który sprawia, że inwestor osiąga sukces to co by to było?

PS: Specjalizacja i dyscyplina, a w konsekwencji doświadczenie, które podobnie jak w każdym innym zawodzie jest bezcenne. Im dłużej jesteśmy na rynku tym łatwiej nam będzie. Kilka lat temu na polskiej giełdzie można było zajmować się wszystkim i na wszystko wystarczało czasu. Obecnie możliwości jest za dużo i specjalizacja poparta doświadczeniem jest kluczowa. Po prostu nie ma fizycznej możliwości "ogarnięcia" całego światowego rynku.

PB: Który klient biura maklerskiego, z którym miał Pan okazję pracować najbardziej zapadł Panu w pamięci?

PS: Opowiem anegdotę. Jest czwartek, sala dogrywek, Dow Jones 500 pkt. w dół. Klient kupuje kontrakty, reszta siedzi przerażona. Koniec sesji, o 22:00 - Dow Jones kończy na zero. Piątek, inwestor wchodzi w czapeczce, takiej jak się wkłada na urodziny w USA, z gumką pod brodą. Czapeczka jest w kolorze amerykańskiej flagi. W ten sposób pragnie podziękować Ameryce za swój zysk. Wszyscy mu gratulują, inwestor częstuje Chivasem. Rynek jest bardzo mocny i w zasadzie widać, że dołek mamy za sobą. Inwestorzy kupują kontrakty z wielką ochotą. Niestety, te nie chcą rosnąć, gdyż inwestor w czapeczce sprzedaje swój pakiet kupowany wczoraj. To było w czasach, kiedy każdy wiedział co robi inny. Na sali jest 80 osób i każdy wie co w portfelu ma każdy.

- Dlaczego Pan sprzedaje?- pytanie to pojawia się co jakiś czas.

Inwestorzy, którzy kupili nie są zadowoleni, że ktoś zbija im kurs w dół. Pada odpowiedź: - Zarobiłem dziś 100 tys. dolarów, i tak tego wszystkiego przez weekend nie wydam. Tę scenę zapamiętałem najbardziej.

PB: A czy zdarzały się jakieś spektakularne sukcesy inwestycyjne? Czy na koniec może nam Pan opowiedzieć o jednym z nich?

PS: Oczywiście, były wzloty i upadki. Jednak najbardziej spektakularny sukces odniósł młody człowiek, który wpłacił 5 tys. zł na rachunek inwestycyjny, a 2 albo 3 lata później miał na rachunku 7 mln zł. Pozostałe historie nie są aż tak wyjątkowe. No ale to było możliwe tylko w tych dawnych, opisywanych wyżej czasach, kiedy zmienność była szalona, a ruch potrafił w 2 miesiące dać 1000 pkt. Jak ktoś nie wierzy niech sprawdzi wykres z lat 1998 – 2001. Tysiąc w dół. Tysiąc w górę. 400 w dół i tysiąc w górę. I potem 1400 w dół. I niech sobie przeliczy. A po drodze korekty po kilkaset punktów i codziennie sto w górę lub sto w dół. Ale to jedyny przypadek jaki znam.

PB: A jakie są Pana oczekiwania co do rozwoju wydarzeń na rynku w najbliższym czasie. Co Pana zdaniem jest obecnie najważniejsze?

PS: Co do przyszłości to sprawa jest prosta. W długim okresie giełda rośnie podobnie jak PKB, trochę mocniej. Średnia stopu zwrotu na giełdzie USA od 100 lat wynosi realnie 10%, czyli po odjęciu inflacji. Indeksy i akcje są najlepszą inwestycją ze wszystkich możliwych. Ani towary, ani obligacje nie były w stanie pokonać inflacji w USA. Tylko akcje. Jeśli nie wiadomo, które kupić, to należy kupić wszystkie, czyli kupić indeks. W długim terminie zarobi się na pewno. Czy tak będzie także w Polsce? Jak już wspomniałem, to zależy od gospodarki, co jest absolutnie zrozumiałe. Na pewno takie czasy jak w latach 90-tych nie wrócą. Jeśli ktoś o takich marzy, to musi poszukać rynku, gdzie dopiero powstaje giełda i zaczyna się prywatyzacja.

Paweł Szczepanik - analityk, makler, inwestor i szkoleniowiec

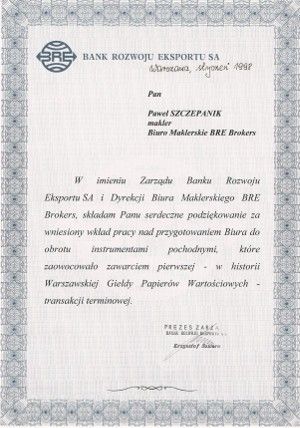

Paweł Szczepanik jest maklerem papierów wartościowych z uprawnieniami doradczymi, inwestorem oraz analitykiem technicznym. Obecnie prowadzi kursy z zakresu inwestowania w firmie Szkolenia z Inwestycji Giełdowych. Posiada 20-lat praktyki rynkowej, w tym 18 lat pracy w renomowanym biurze maklerskim. W 1998 roku pracował nad przygotowaniem do wprowadzenia do obrotu kontraktów terminowych, co zaowocowało zawarciem pierwszej - w historii Warszawskiej Giełdy Papierów Wartościowych - transakcji terminowej.

Paweł Szczepanik to także wielokrotny wykładowca podczas konferencji Wall Street i Profesjonalny Inwestor organizowanych przez Stowarzyszenie Inwestorów Indywidualnych oraz szkoleń Giełdy Papierów Wartościowych, Strefy Inwestorów, Gazety Giełdy Parkiet oraz na wyższych uczelniach ekonomicznych na terenie całego kraju. Był również prelegentem wykładów organizowanych w ramach Akcjonariatu Obywatelskiego. Ekspert programów TVN CNBC (obecnie TVN24 Biznes i Świat). Autor praktycznego e-booka o kontraktach terminowych wydanego przez Giełdę Papierów Wartościowych "Kontrakty terminowe na WIG20 - nowy mnożnik, nowe możliwości".