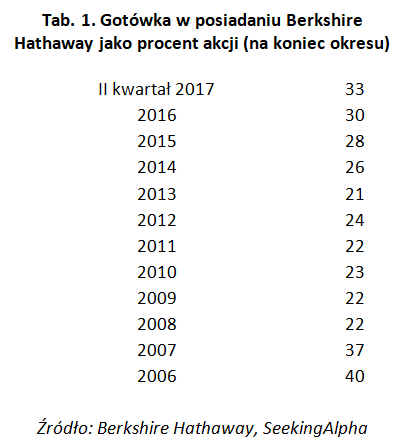

Warren Buffett ma coraz więcej gotówki w portfelu - najwięcej od końca 2007 roku

W połowie roku gotówka w portfelu Berkshire Hathaway stanowiła 33% wartości akcji. Od końca 2008 roku ta relacja gotówka – akcje u Warrena Buffetta zwiększa się systematycznie na korzyść gotówki. Jest już niemal taka, jak pod koniec 2007 roku, czyli tuż na początku kryzysu. Czy to oznacza, że Buffett przygotowuje się na krach?

Inwestorzy uwielbiają naśladować Warrena Buffetta, którego majątek jest wyceniany już na nieco ponad 80 mld USD. Jego portfel jest upubliczniony, bo jest tożsamy z portfelem firmy Berkshire Hathaway, którą „wyrocznia z Omaha” wykorzystuje jako wehikuł inwestycyjny.

REKLAMA

Zobacz także: 15 niezwykłych faktów na temat Warrena Buffetta

Ten pęd do naśladowania Buffetta ma swoje konsekwencje. W sierpniu tego roku inwestorzy dość mocno podbili wycenę spółki Synchrony Financial (o 4% podczas jednej sesji), gdy tylko dowiedzieli się, że Berkshire Hathaway zakupiło spory pakiet udziałów.

Problem w tym, że powtarzając ruchy Buffetta, inwestorzy w swojej masie są zawsze spóźnieni. Tracą zawsze kilka, a nawet kilkanaście punktów procentowych w stosunku do mistrza (zakładając oczywiście, że od jego wejścia do akcjonariatu danej spółki, jej wycena urosła).

Gotówka waży coraz więcej w portfelu Berkshire Hathaway

Być może teraz mają szansę na to, by nie być spóźnionymi? Wielu zwraca uwagę na to, co Buffett ma w akcyjnej części portfela. Ale niewielu zwraca uwagę na to, z czego w całości składa się tenże portfel. Okazuje się, że nie brakuje w nim gotówki.

Mało tego – udział gotówki w relacji do akcji zwiększa się w portfelu Berkshire Hathaway systematycznie od końca 2008 roku. W tej chwili (a dokładniej: na koniec II kwartału) jej wartość sięga 99,6 mld USD, czyli już 33% wartości akcyjnej części portfela – i jest to poziom najwyższy od końca 2007 roku.

Przypomnijmy, że to Buffetta właśnie uważa się za autora powiedzonka:

„Gotówka w kryzysie jest królem” („Cash is the king in crisis”)

Warren Buffett sam stosuje się do tej zasady. Wykorzystał ją z zimną krwią podczas ostatniego kryzysu. Od końca roku 2007 do końca roku 2008 wartość gotówki na rachunkach Berkshire Hathaway spadła o 19 mld USD, do 25 mld USD. A w relacji do akcji spadła o 15 pkt. proc., do 22%.

Zobacz także: Cytaty Warrena Buffetta, które każdy inwestor powinien znać

Na co Buffett wydawał pieniądze? We wrześniu 2008 roku, tuż po upadku banku Lehman Brothers, zainwestował 5 mld USD w bank Goldman Sachs. Trzeba było mieć dużo zimnej krwi i... dużo gotówki, by to wtedy zrobić.

Jak wyszedł Buffett na inwestycji w akcje Goldman Sachs? Zarobił na niej co najmniej 1,75 mld USD, bo tyle do tej pory odebrał w gotówce. W 2011 roku Goldman odkupił od niego sporą część akcji, poza tym Buffett pobierał dywidendy. Do dziś Berkshire Hathaway ma papiery Goldmana warte 2,6 mld USD. Odkąd Buffett wszedł do akcjonariatu tego banku, jego wycena urosła o nieco ponad 70%!

Tak, gotówka jest nudna. Tak, gotówka nie generuje żadnego dochodu. Ba, w środowisku bardzo niskich stóp procentowych i rosnącej inflacji, nawet trzymanie jej na oprocentowanej lokacie nic nie daje, bo przynosi stratę. Problem w tym, że gotówka w kryzysie jest królem. Gdy ceny akcji lecą na łeb, na szyję, nie powinno się sprzedawać jednych akcji, by kupić inne. Powinno się sięgnąć po zapas gotówki, by nabywać po okazyjnej cenie walory perspektywicznych firm. Każdy rozsądny inwestor powinien mieć gotówkę w pogotowiu – na nieprzewidziane giełdowe wydatki...

Czy rosnąca relacja gotówki do akcji w portfelu Warrena Buffetta podpowiada, że szykuje się on powoli na kolejny kryzys? Wydaje się, że tak. Jednak do poziomu z końca 2007 roku sporo jeszcze brakuje. Jeszcze nie widać sygnałów, że Buffett wyprzedaje akcje. Można domniemywać, że Buffett przewiduje, iż hossa jeszcze trochę potrwa. Ale nawet gdyby dał się zaskoczyć krachowi, to ma 100 mld USD na zakupy podczas wyprzedaży. Nieźle, nieprawdaż?