Jak aktywa niematerialne spółek giełdowych wpływają na potencjalne stopy zwrotu z inwestycji w akcje

Aktywa niematerialne mają coraz większy wpływ na wartość fundamentalną przedsiębiorstw. Ale ten wpływ jest trudny do uchwycenia.

Patenty, licencje, marka, reputacja firmy. To wszystko można próbować wyceniać i dodawać do wartości fundamentalnej czy księgowej spółki, ale nie przyniesie to jakiś wielkich rezultatów, jeśli chodzi o prognozowanie cash flow czy oczekiwanej stopy zwrotu z inwestycji w akcje - stwierdziły w artykule „Intangibles and Expected Stock Returns” Savina Rizova i Namiko Saito z Dimensional Fund Advisors.

REKLAMA

Rizova i Saito tłumaczą, że w inwestowaniu coraz częściej mówi się o znaczeniu aktywów niematerialnych, gdyż wynika to z marnego zachowania spółek value w porównaniu do spółek wzrostowych w ostatnich 10 latach. „Wielu ekspertów zaczęło wskazywać, że wartość wewnętrzna przedsiębiorstw jest jeszcze lepiej ukryta, niż kiedyś, bo ma postać właśnie aktywów niematerialnych” – wskazały badaczki.

Szum pokrywa niematerialne aktywa

Analityczki zbadały wpływ aktywów niematerialnych – zarówno wypracowanych przez spółki wewnętrznie, jak i nabytych - na zdolność do identyfikacji oczekiwanych stóp zwrotu z inwestycji w akcje. Generalnie okazało się, że nie ma przekonujących dowodów na to, iż inwestorzy powinni uwzględniać w wartości fundamentalnej (czy księgowej) aktywa niematerialne i prawne wytworzone wewnętrznie.

Dlaczego? „Oszacowanie wartości aktywów niematerialnych i prawnych wytworzonych wewnętrznie wiąże się z dużym szumem. Być może z tego powodu szacowane nie zapewnia wielu informacji o przyszłych przepływach pieniężnych. Wydaje się także, że kapitalizowanie takich aktywów nie przynosi żadnego rodzaju premii” – stwierdziły ekspertki firmy Dimensional Fund Advisors.

Rizova i Saito wskazały, że jeśli chodzi o aktywa niematerialne, to można próbować je uwzględniać sumując wydatki na badania i rozwój (R&D) lub też na marketing czy administrację. „Problem w tym, że w takich wydatkach nie da się uwzględnić w całej wartości takich aktywów. Poza tym, często dane dotyczące takich wydatków są niedokładne (niepełne). Obecnie tylko dla połowy spółek notowanych na giełdzie w USA dostępne są dane o takich wydatkach” – wskazują analityczki. „Możliwe są także przypadki, że spółka ma miliardy USD aktywów niematerialnych wypracowanych wewnętrznie, a zmierza w kierunku bankructwa” – dodają.

Badaczki podkreślają, że właśnie przez ten “szum” nie jest możliwe szacowanie wpływu aktywów niematerialnych wypracowanych wewnętrznie na wycenę spółki. „Nasze badania pokazały, że szacowana wartość aktywów niematerialnych wypracowanych wewnętrznie nie daje żadnych informacji o przyszłych przepływach pieniężnych w spółce, często nawet nie daje informacji o bieżących. Poza tym, nie ma żadnych dowodów na to, że takie aktywa wpływają pozytywnie na rentowność” – tłumaczą Rizova i Saito.

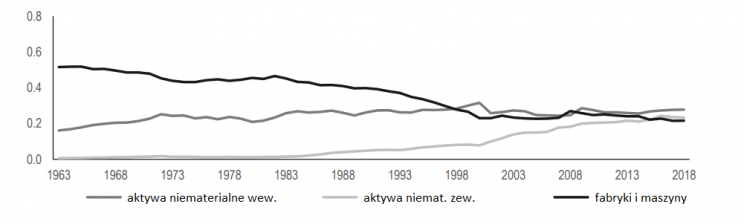

Udział aktywów materialnych i niematerialnych na bilansie amerykańskich spółek

Źródło: Rizova i Saito (2020)

Zobacz także: Oto ile daje zarobić globalny portfel uwzględniający wszystkie aktywa inwestycyjne

Odejmowanie nabytych aktywów niematerialnych nic nie da

Jeśli chodzi o aktywa niematerialne nabyte, to pojawiają się one na bilansie, zazwyczaj pod postacią wydatków na badania i rozwój (R&D) lub wydatków na marketing czy administrację. „Wewnętrznie rozwinięte aktywa niematerialne nie podlegają ocenie rynkowej, podczas gdy te nabyte tak. Mogą one przynosić wymierne korzyści. Na przykład Disney kupił serię Star Wars w 2012 roku, a wiele lat później franczyza ta zaczęła przynosić korzyści ekonomiczne dla Lucas Film” – wskazują Rizova i Saito.

Czy odjęcie z bilansu takich aktywów pomoże oszacować wartość aktywów niematerialnych rozwiniętych wewnętrznie? Według analityczek – nie, bo i tak wspomniany „szum” jest zbyt duży. Jakie są więc generalnie wnioski z badania? „Uważamy, że inwestorzy powinni kontynuować uwzględnianie wartości niematerialnych i prawnych nabytych, ale nie dodawać do wartości spółki aktywów tego typu wypracowanych wewnętrznie, bo mogą otrzymać błędny wynik, np. w odniesieniu do wskaźników rentowności” – podsumowały Savina Rizova i Namiko Saito.