Spółki tradycyjnej ekonomii podnoszą się z podłogi, ale to nie oznacza jeszcze, że zaczyna się nowa era inwestowania w wartość

Wycena spółek value w relacji do wzrostowych znajduje się na historycznym dnie, ale po informacjach o szczepionkach na koronawirusa coś drgnęło.

W ciągu ostatnich kilku tygodni akcje spółek value zachowywały się lepiej, niż akcje spółek wzrostowych. Widać to było wyraźnie na polskiej giełdzie. Rajd od początku listopada zaliczyły spółki paliwowe, banki czy spółki z branży odzieżowej i przemysłowej, a spółki gamingowe czy technologiczne stały w tym czasie praktycznie w miejscu.

REKLAMA

Czy to już czas na nową erę spółek value?

Wyceny spółek value podnoszą się po informacjach o szczepionkach

Takie głosy pojawiają się coraz częściej. Ostatnio krótki tekst na ten temat napisał Jeroen Blokland, powszechnie poważany szef działu inwestycji w firmie Robeco. Wskazał on, że od 9 listopada – kiedy pojawiła się informacja o szczepionce duetu Pfizer-BioNTech – spółki value urosły znacznie bardziej, niż spółki wzrostowe.

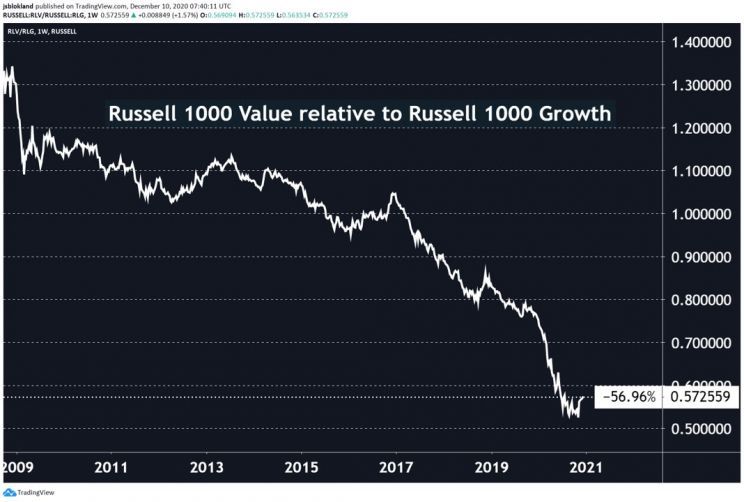

„Jeśli popatrzymy na historię, to takie zjawisko jest raczej wyjątkiem, niż regułą. Jednak spodziewam się, że spółki value będą chciały jednak zasypać tę wielką przepaść, jaka w ostatnich latach wyrosła między nimi, a spółkami growth. Wycena spółek value w relacji do wzrostowych znajduje się na historycznym dnie [patrz wykres]. Taka sytuacja nie może trwać wiecznie, bo spółki wzrostowe w końcu wytracą tempo wzrostu przychodów, pogorszy się im cash flow. Z drugiej strony, trudno oczekiwać, że spółki wzrostowe będą przesadnie tanieć. Pandemia COVID-19 przyspieszyła wiele zmian, które już zachodziły w gospodarce, m.in. przyspieszyła cyfryzację. Podsumowując, spółki wzrostowe już nie będą rosły tak dynamicznie, a spółki value zaczną je gonić. Przed nami nowa normalność, także na giełdzie” – napisał Blokland w liście do klientów Robeco.

Relacja wycen amerykańskich spółek value do spółek wzrostowych

Źródło: TradingView / Robeco

Zobacz także: Jak aktywa niematerialne spółek giełdowych wpływają na potencjalne stopy zwrotu z inwestycji w akcje

Inwestowanie w wartość to nie jest spokojne zajęcie

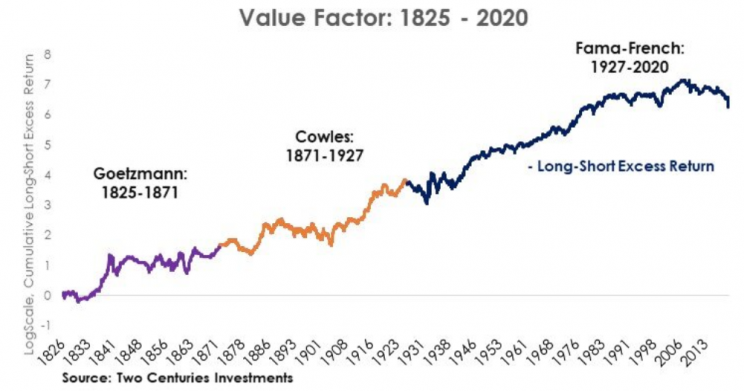

Problem w tym, że inwestowanie w wartość – które kuleje od dekady, od poprzedniego kryzysu – przynosiło efekty w latach 1940-2006, ale wcześniej różnie z tym bywało. Tak wynika z danych historycznych, które ostatnio pojawiły się w niezwykle ciekawym wpisie na blogu Investor Amnesia.

Autor wpisu Jamie Catherwood przypomina, że inwestowanie w wartość to koncept znany już od wieków, a nie tylko dekad. Już Cyceron ostrzegał, że nie powinno się kupować akcji drogich, handlowanych po wysokich cenach, a raczej szukać akcji tanich, wycenionych nisko. Przypomnijmy, że pierwsza prawdziwa giełda funkcjonowała w starożytnym Rzymie, na schodach świątyni Kastora i Polluksa (Aedes Castoris), znajdującej się w południowo-wschodniej części Forum Romanum.

Skoro tak, to jak zachowywały się spółki value przed 1940 rokiem? Okazuje się, że okres 1940-2006 – czyli ten, podczas którego swój ogromny majątek zrobił Warren Buffett – był wyjątkowo pomyślny dla akcji spółek value, bo przez wyjątkowo długi okres czasu pozostawały one w trendzie wzrostowym, przy niskiej zmienności. Wcześniej trzymanie akcji spółek value w portfelu kosztowało inwestorów wiele nerwów, bo zmienność była wysoka i podlegały one silnym trendom spadkowym. „To dlatego obecnie wielu inwestorów i ekspertów ma nierealistycznie wysokie oczekiwania względem akcji spółek value” – uważa Catherwood.

Skumulowany zwrot z inwestowania w wartość

Źródło: Two Centuries Investments

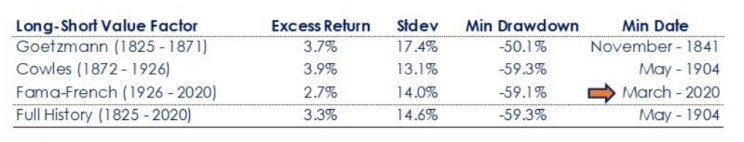

Średnioroczna stopa zwrotu, odchylenie standardowe i maksymalne osunięcie dla indeksu spółek value w wybranych okresach

Źródło: Two Centuries Investments

Catherwood przypomina, że w XIX wieku mody inwestycyjne często się zmieniały. Na akcjach spółek kolejowych miały miejsce 2 wielkie hossy i 2 wielkie bessy w trakcie 3 dekad, aż w końcu inwestorzy zniechęcili się do nich. Doszło do zjawiska, gdzie spółki te zaczęły znacznie poprawiać wyniki finansowe po 1890 roku, ale wtedy już nikt nie interesował się ich akcjami, więc ich kapitalizacje stały praktycznie w miejscu. Część inwestorów zraziła się do ich akcji po kolejnej bessie, a inni zaczęli się patrzeć gdzie w innym kierunku w poszukiwaniu zysków.

Catherwood zauważa też, że krach na spółkach value, sięgający -59% w marcu 2020 roku, był wyjątkowo mocny, patrząc na historię inwestowania w wartość. „Inwestorzy po tym, co dzieje się przez ostatnią dekadę, i po tym co stało się z akcjami value w 2020 roku, nie mogą już postrzegać takich aktywów jako aktywów stabilnych, w pewnym sensie bezpiecznych” – podkreśla Catherwood.

Spółki value, które są obecnie naprawdę tanie, mogą więc na jakiś czas wrócić do łask. To jednak nie będzie oznaczało, że nadchodzi nowa era inwestowania w wartość. Wszystko się zmienia, a jak niedawno pisaliśmy, specjaliści ze świata inwestycyjnego – tacy jak Michael Mauboussin – zwracają uwagę, że inwestorzy muszą nauczyć się wyceniać spółki giełdowe nowymi metodami, bo coraz częściej głównymi składnikami majątku nie są fabryki i maszyny, tylko wizerunek, prawa, patenty lub marka.