Jak być skutecznym kontrariańskim inwestorem w wartość – wyjaśnia Adam Karr

Holistyczne i kontrariańskie inwestowanie w wartość daje zarobić również w czasach, w których na rynkach akcji rządzą spółki wzrostowe – przekonuje Adam Karr, inwestor i zarządzający w firmie Orbis Investment Management.

„By stosować kontrariańską strategię inwestowania w wartość, musisz znać siebie i być bardzo pewnym siebie” – powiedział Adam Karr, portfolio manager w firmie Orbis Investment Management, będąc gościem podcastu Masters in Business.

REKLAMA

4 podstawowe zasady kontrariańskiego inwestowania w wartość

Adam Karr jest wielkim fanem inwestowania w wartość. Wierzy on, że nawet na dzisiejszych, dość szalonych rynkach akcji, da się stosować efektywnie i z sukcesem inwestowanie w wartość. Uważa on, że trzeba się trzymać w inwestowaniu w wartość 4 podstawowych zasad:

- Myśl jak właściciel biznesu. Karr podkreśla, że nie należy patrzeć się tylko na niską wycenę spółek. Biznesy trzeba analizować dogłębnie, zastanawiając się nad ich teraźniejszą formą oraz przyszłymi możliwościami rozwoju.

- Postępuj jak kontrarianin. Tylko postępowanie wbrew tłumowi może przynieść naprawdę wielkie nagrody.

- Przyjmuj długoterminową perspektywę. Kup i trzymaj dobry biznes - to najlepsze, co może zrobić inwestor w wartość.

- Nie rób niczego na siłę. Czekaj na okazje. Nie staraj się „gonić” rynku ani wyników.

Zdaniem Karra, inwestowanie w wartość musi być holistyczne, a to pozwala osiągać dobre efekty również w dekadzie, w której na rynkach akcji rządzą spółki wzrostowe (głównie technologiczne). „Analizując biznes trzeba się patrzeć przede wszystkim na jego zdolność do generowania cash flow, a nie na to z jakiej branży spółka pochodzi. To, czy jest akurat tania, może być dodatkową zaletą, ale nie może być decydujące” – podkreśla Karr.

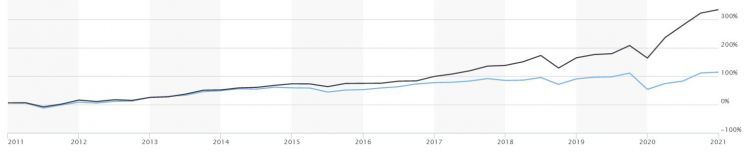

Notowania indeksów Russell 1000 Growth (linia czarna) i Value (niebieska) – 10 lat

Źródło: MarketWatch

Dla Karra ważny jest też kontrariański aspekt inwestowania. Według niego, należy czekać na te momenty, w których tłum inwestorów traci nerwy i wyprzedaje cenne akcje za śmieszną cenę. Ostatnia okazja tego typu miała miejsce, oczywiście, w marcu ubiegłego roku. „By stosować kontrariańską strategię, musisz znać siebie i być bardzo pewnym siebie. Wszyscy mogą ci mówić, że robisz źle, gdy chcesz kupować dobre akcje w trakcie paniki. Te głosy nie mogą wpływać na twoją decyzję. Ta strategia wymaga wielkiej odporności psychicznej” – podkreśla Karr.

Zobacz także: Chuck Akre - całe życie inwestował w wartość, przechodzi na emeryturę. Oto kilka jego inwestycyjnych rad

Jesteśmy blisko euforii, po niej nastąpi powrót do średniej

Inwestor podzielił się swoją wizją przyszłości rynków akcji. Według Karra, stopy zwrotu z inwestowania w amerykańskie akcje w ostatnich dekadach były wyśmienite. „Wciąż gra muzyka, mamy rynek byka, jest już blisko euforii” – podkreśla Karr. „Świadczy o tym wysyp ofert publicznych, to co działo się ostatnio na GameStop też jest jakimś sygnałem” – dodał.

Według niego, należy stawać się jednak coraz bardziej ostrożnym. „Gdy patrzymy na strukturę rynku i na to co dzieje się na akcjach niektórych spółek, na przykład Tesli, głównie dzięki super luźnej polityce pieniężnej Fed, na ten cały hurraoptymizm, to trzeba zadać pytanie co jest przed nami. Wydaje się, że sytuacja powinna się unormować w kolejnych latach, w sensie powrotu do średniej. Uważam, że przed nami okres, w którym powinno się niedoważać akcje amerykańskie, a przeważać akcje spółek z rynków wschodzących” – stwierdził specjalista z Orbis Investment Management.

Notowania S&P500 – 10 lat

Źródło: barchart.com