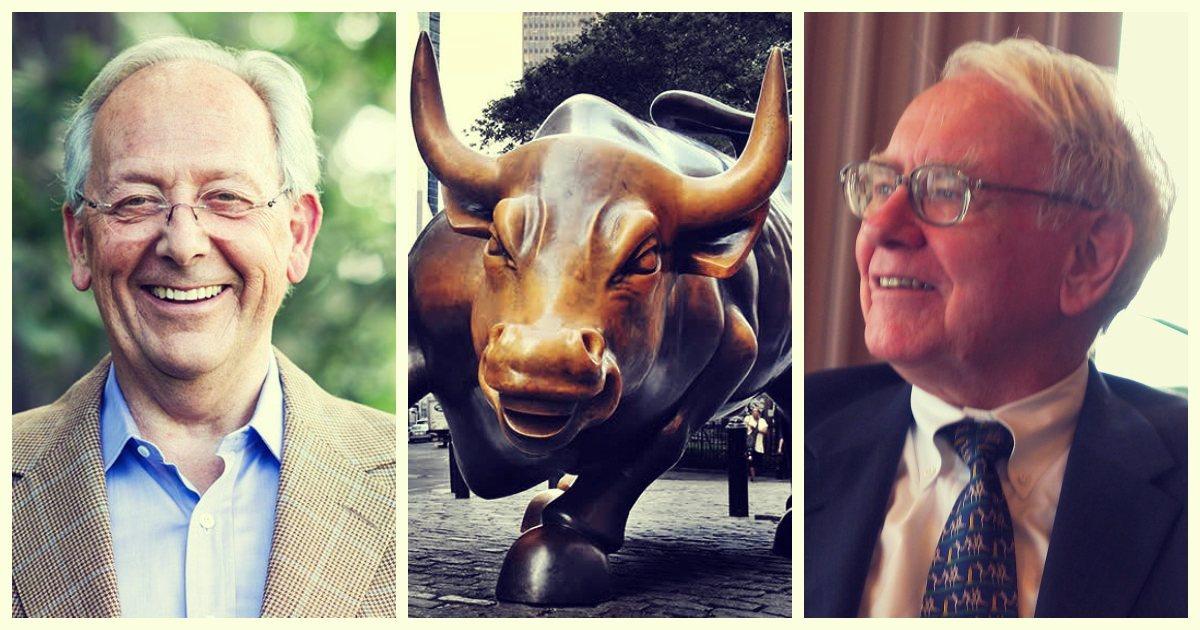

Chuck Akre - całe życie inwestował w wartość, przechodzi na emeryturę. Oto kilka jego inwestycyjnych rad

Dobry inwestor w wartość szuka dobrego biznesu, generującego regularnie zysk, z wysokiej jakości zarządem, kupuje udział w nim w miarę tanio, a potem trzyma najdłużej, jak się da – mówi Chuck Akre, legendarny inwestor, który niedawno przeszedł na emeryturę.

„Przeżyłem w swojej karierze sporo obsunięć ceny akcji o 40-50%. Za każdym razem dobrze na tym wychodziłem, gdy po takim zdarzeniu kupowałem, a nie panicznie wyprzedawałem” – mówi Chuck Akre, jeden z najlepszych inwestorów w wartość, założyciel Akre Capital. Przeszedł na emeryturę w październiku, a w grudniu na łamach Value Investor Insight ukazał się wywiad z nim.

REKLAMA

Jak inwestować – radzi Chuck Akre

Chuck Akre od lat podkreśla, że podstawą do bycia dobrym inwestorem nie jest wcale wysoka inteligencja. Jego zdaniem, dobry inwestor musi być niezwykle dociekliwy, posiadać wyobraźnię i stalowe nerwy. Oczywiście, musi także pamiętać o zarządzaniu ryzykiem. Wyznaje też zasadę, że im ciężej się pracuje, tym więcej szczęścia się ma, a szczęście jest niezbędne w karierze i inwestowaniu.

Akre stworzył własną metodę wyceniania spółek giełdowych, którą nazwał „trójnogim stołkiem”. Ma ona bowiem trzy nogi, na których się opiera:

- Wskaźnik ROE (Return on Equity) – to najważniejsza podpórka. Akre uważa, że warto kupować akcje tylko takich firm, które generują od wielu lat przyzwoite zwroty na kapitale.

- Jakość kadry zarządzającej. Zarząd spółki musi mieć nie tylko wiedzę i umiejętności, ale też musi być uczciwy.

- Stopa reinwestycji. Tylko spółki, które regularnie reinwestują wypracowywane przez siebie zyski – czyli mają pomysł na rozwój – są godne uwagi dobrego inwestora. Ten fakt wysokiej stopy reinwestycji świadczy też dobrze o jakości zarządu.

We wspomnianym wywiadzie Akre podkreślił, że nie wystarczy wyszukać dobrego biznesu z wysokiej jakości zarządem. „Ważna jest też cena, jaką płacimy za kupienie części tego biznesu. Średniorocznie w ciągu ostatnich 100 lat w USA spółka giełdowa zyskiwała na wycenie 10%. Jako inwestorzy musimy szukać tych dodatkowych procentów ponad średnią wypatrując okazji. Musimy starać się kupować tanio. Jak się uda, trzeba później długo trzymać taki udany nabytek” – podkreśla Akre.

Inwestor podkreślił, że stale wycenia wszelkie spółki, które posiada w portfelu i ma wyznaczone poziomy, poniżej których akcje znów stają się atrakcyjne i można ich dokupić. Natomiast nie wyznacza poziomów sprzedaży. „Dla każdego inwestora powstrzymanie się od wzięcia zysków jest bardzo trudne. A przecież magia procentu składanego jest wielka. Jeśli akcje które masz w portfelu urosły 50-krotnie, to jeśli wytrzymasz i pójdą o tyle samo do góry po jakimś czasie, to będzie oznaczało 100-krotny zwrot z inwestycji. W moim portfelu mam pozycje, na których mam 200 000% zysku i nie realizuję go, trzymam te pozycje” – powiedział Akre.

Założyciel Akre Capital zaleca też trzymanie sporej pozycji gotówkowej w celu dokupywania akcji, które mocno potaniały. „Przeżyłem w swojej karierze sporo obsunięć ceny akcji o 40-50%. Za każdym razem dobrze na tym wychodziłem, gdy po takim zdarzeniu kupowałem, a nie panicznie wyprzedawałem. Trzeba wybrać dobre akcje i starać się trzymać je jak najdłużej i kupować na przecenach” – radzi Akre. „Inwestorzy, którzy starają się przetrzymać głębokie korekty cenowe zawsze wychodzą na tym lepiej, niż ci, którzy chcą uniknąć papierowej straty, a potem odkupić” – dodał.

Zobacz także: Melvin Capital, który szortował GameStop i CD PROJEKT, stracił w styczniu 53%

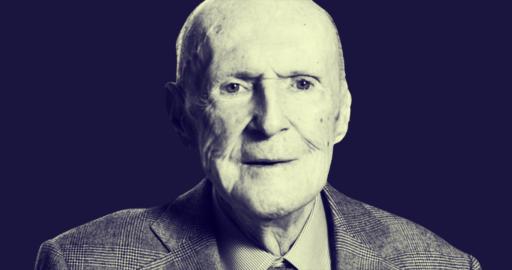

Kim jest Chuck Akre?

Chuck Akre jest jednym z najsłynniejszych zarządzających funduszami inwestującymi w wartość (w spółki nisko wycenione). Zaczynał karierę w 1968 roku w firmie Johnston, Lemon and Co. W 1989 roku uruchomił własny biznes – firmę inwestycyjną Akre Capital. Z sukcesem zarządzał funduszem FBR Focus Fund.

W 2009 roku uruchomił kolejny fundusz – Akre Focus Fund. Pod koniec 2020 roku było w nim 15 mld USD. Średnioroczna stopa zwrotu w ciągu 11 lat sięga 17,2%, przy 14,2% dla S&P500. W październiku 2020 roku Akre postanowił przejść na emeryturę. Pozostaje zaangażowany kapitałowo w firmę, ale nie zarządza już aktywnie środkami funduszu.

Akre przyznaje, że wiele nauczył się od Warrena Buffetta i Charliego Mungera. „Po raz pierwszy pojawiłem się na WZA Berkshire Hathaway w 1980 roku i od tamtej pory przepuściłem tylko kilka. To są wielkie okazje, by usłyszeć na żywo porady inwestycyjne od największego inwestora wszech czasów” – stwierdził Akre.