Debiuty i IPO na giełdzie w USA to w tym roku prawdziwa loteria

Niektóre debiutujące w tym roku spółki na amerykańskiej giełdzie dały solidnie zarobić, a niektóre okazały się sporym rozczarowaniem. Rok 2019 na Wall Street to była prawdziwa loteria, jeśli chodzi o IPO i debiuty na giełdzie.

Generalnie inwestorzy, którzy brali udział w tegorocznych amerykańskich IPO, mogą czuć się umiarkowanie zadowoleni, ale te debiuty, które były najbardziej medialne, okazały się generalnie nieudane, były swego rodzaju pułapką – zwrócił uwagę prof. Aswath Damodaran, wykładowca Stern School of Business przy New York University, w niezwykle ciekawej analizie „IPO Lessons for Public Market Investors”.

REKLAMA

IPO – loteria na Wall Street

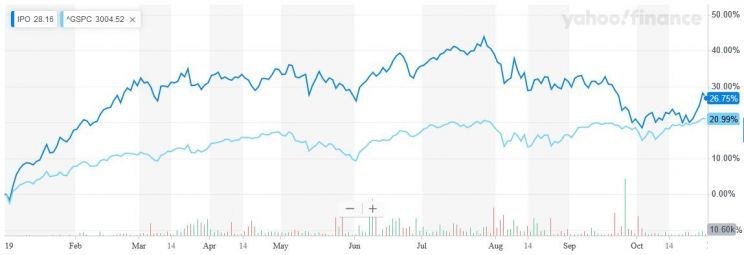

Gdy zerkniemy na notowania funduszu Renaissance IPO ETF – który odwzorowuje to, jak radzą sobie debiutanci w ciągu 500 sesji po IPO – można odnieść wrażenie, że ten rok nie jest taki zły dla inwestorów, którzy decydowali się zakupić papiery „świeżaków”. Fundusz zachowuje się w tym roku lepiej, niż indeks szerokiego rynku amerykańskiego.

1. Notowania Renaissance IPO ETF na tle S&P500

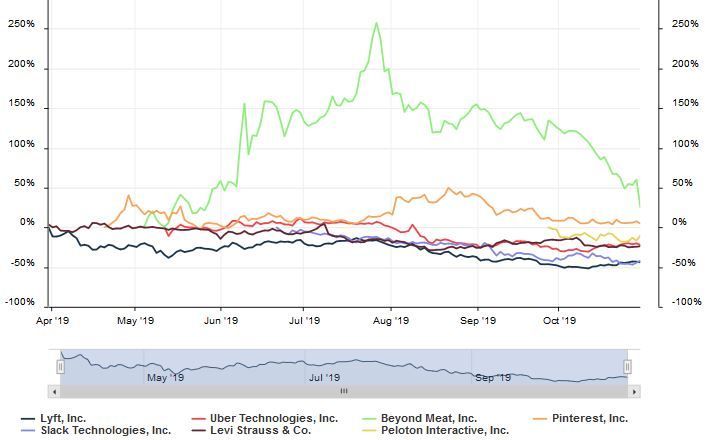

Diabeł jednak, jak zwykle, tkwi w szczegółach. Damodaran wziął pod lupę debiuty spółek Uber, Lyft, Pinterest, Slack, Levi Strauss, Peloton i Beyond Meat – czyli te najbardziej medialne, ale i de facto najważniejsze z punktu widzenia testowania nastrojów rynkowych. By porównać zachowanie tych debiutantów założył, że zainwestował 100 USD w każdą z tych spółek na debiucie.

Zobacz także: O 718% od maja wzrósł kurs akcji Beyond Meat. Producent mięsa z roślin hitem inwestycyjnym na giełdzie w USA

Cóż się okazało? Że tylko producent mięsa roślinnego Beyond Meat zadowolił inwestorów. Reszta tych debiutantów w mniejszym lub większym stopniu rozczarowała. Co widać na poniższym wykresie. Warto zauważyć, że wedle prof. Damodarana spośród debiutantów o których mowa tylko spółka Levi Strauss wyglądała przed IPO na lekko niedoszacowaną. Beyond Meat był wyceniony fair, a pozostałe spółki były mniej lub bardziej przewartościowane. Wychodzi na to, że guru analizy finansowej niewiele się pomylił w swoich szacunkach wycen spółek przed debiutem.

2. Zachowanie najważniejszych tegorocznych amerykańskich debiutantów giełdowych: Uber, Lyft, Beyond Meat, Pinterest, Slack, Levi Strauss, Peloton

“Co to wszystko oznacza? Po pierwsze, generalnie inwestorzy, którzy brali udział w tegorocznych IPO, mogą czuć się umiarkowanie zadowoleni. Po drugie, debiuty, które były najbardziej medialne, okazały się generalnie nieudane, były swego rodzaju pułapką. Ci, którzy wzięli w nich udział, mogą się czuć przegrani” – podsumowuje prof. Damodaran.

Według prof. Damodarana, to zjawisko jest pochodną pędu za skalowaniem biznesu za wszelką cenę.

„Fundusze VC namawiają zarządy do generowania dynamicznego wzrostu, do zwiększania liczby klientów za wszelką cenę, ale często przy tym zapomina się o potrzebie posiadania dobrych modeli biznesowych, które pozwolą właściwie wykorzystać ten wzrost” – podkreśla naukowiec.

W tym roku na amerykańskich giełdach zadebiutuje około 200 spółek, co będzie oznaczało wzrost o około 5% w porównaniu do 2018 roku. To liczba daleka od rekordu z 1999 roku (547 debiutów!).

Zobacz także: Wartość Ubera i Lyfta od tegorocznych debiutów spadła o blisko 28 mld USD. Analitycy wierzą w przyszłość tych spółek, inwestorzy jakby mniej

Jak inwestor powinien analizować spółkę przed IPO?

Czy inwestor może jakoś zabezpieczyć się przed wzięciem udziału w nieudanym IPO? (Nieudanym w tym sensie, że akcje po debiucie będą tanieć.) Zdaniem prof. Damodarana warto na pewno zastosować poczciwą analizę DCF-em oraz zbadać fundamenty spółki. Należy zastanowić się co stoi za taką, a nie inną, wyceną spółki i czy przyszłe przepływy pieniężne będą tę wycenę wspierały.

Warto także sięgnąć po analizę porównawczą. Inwestor powinien sprawdzić jaką rentowność i jakie przepływy pieniężne mają podobne spółki do debiutującej, najlepiej jej bezpośredni rywale. Bajecznie jest, gdy są oni już notowani na giełdzie, wtedy prościej jest porównać spółki ze sobą, bo dostęp do danych jest łatwy.

Prof. Damodaran zwraca uwagę, że do wyceniania spółek przed IPO na własną rękę niektórzy wykorzystują dane o wycenie z rund finansowania z rynku VC. Problem w tym, że te wyceny biorą się z małych zazwyczaj transakcji, dotyczących maksimum kilku procent akcji spółki. Poza tym fundusze VC bardzo często są skutecznymi negocjatorami, więc wyceny są zaburzone, nie są wycenami czysto rynkowymi. I jeszcze jeden problem: nikt nie powiedział, że wszyscy inwestorzy z rynku VC myślą chłodno i racjonalnie, w niektórych przypadkach mogą przepłacać za udziały, aby tylko znaleźć się w akcjonariacie.

Poza tym niektóre spółki mogą być „pompowane” (w zakresie wskaźników wzrostu), a wielu inwestorów stara się za wszelką cenę wziąć udział w ostatniej rundzie finansowania na rynku prywatnym, by wyjść z inwestycji podczas IPO. Pisał o tym niedawno portal Bloomberg w tekście “The Big Money in Startups Comes From Investing Before the IPO”. Ciekawe, jak będzie teraz, po tym jak wielkim niepowodzeniem zakończyła się próba wejścia WeWork na giełdę?

Zdaniem wykładowcy Stern School of Business to, czy spółki są “pompowane”, czy nie, prędzej czy później wyjdzie na jaw. Prof. Damodaran wskazuje, że przychodzi zawsze dzień prawdy, który on nazywa momentem Bar Micwa (uroczystość żydowska, podczas której chłopiec staje się pełnoletni wobec prawa). To wtedy rynek zachwycony do tej pory tempem wzrostu biznesu zadaje kluczowe pytanie: a kiedy pojawią się zyski? Jeśli spółka jest niegotowa na odpowiedź, zostaje pokarana spadkiem kursu.

Jak widać, na żadnym rynku – nawet na amerykańskim – nie można być pewnym sukcesu przy zakupie akcji debiutanta. A w tym roku IPO to była prawdziwa loteria.