Robinhood wyceniony przed debiutem na 35 mld USD. Eksperci powątpiewają czy spółka jest tyle warta

Nadchodzi debiut Robinhooda, wycenionego na 35 mld USD. Eksperci powątpiewają w tę wycenę.

W czwartek dojdzie do najbardziej wyczekiwanego IPO na amerykańskiej giełdzie. Robinhood – czyli operator bardzo popularnej appki do inwestowania – zaoferuje jedną trzecią swoich akcji, w pierwszej kolejności… swoim klientom poprzez Robinhood IPO Access. Robinhood w IPO sprzedaje akcje w przedziale 38-41 USD/szt. Chce sprzedać około 55 mln akcji, pozyskując około 2,3 mld USD.

REKLAMA

Pojawiają się rysy na sukcesie Robinhooda

Założyciele Robinhooda - Vlad Tenev i Baiju Bhatt – chyba nie spodziewali się takiego sukcesu, gdy zakładali firmę w 2013 r. Zaoferowała ona możliwość inwestowania na Wall Street bez prowizji i opłat. Okazuje się, że w latach 2016-21 połowa nowo otwartych rachunków maklerskich w USA została otwarta właśnie poprzez appkę Robinhood. We wrześniu 2020 na rynku prywatnym firma została wyceniona na 11,7 mld USD. Pod koniec II kwartału br. miała około 22,5 mln klientów, o 4,5 mln więcej, niż w I kwartale.

W I kwartale br. Robinhood miał 522 mln USD przychodu, a w II kwartale - wedle własnych szacunków - około 546-574 mln USD (+129% r/r). Czy taki poziom przychodów usprawiedliwia wycenę na poziomie 35 mld USD? Analityk Thomas Mason z S&P Global Market Intelligence wskazuje, że gdy TD Ameritrade w 1999 roku był najszybciej rosnącym brokerem w USA, był handlowany przy wskaźniku 26 razy dochody. I to by się zgadzało, jeśli założymy, że w całym 2021 roku Robinhood będzie miał około 1,35 mld USD przychodu.

Problem w tym, że spora część przychodów Robinhooda bierze się z opłat za tzw. order flow, który jest sprzedawany wielkim instytucjom finansowym. Czyli przychody zależą od aktywności inwestorów. Tymczasem amerykański nadzór finansowy SEC przygląda się uważnie aktywności Robinhooda na polu kryptowalut, które w tym roku odpowiadają za sporą część przychodów (sam trading na dogecoinie odpowiadał za 6% przychodów Robinhooda w I kw.).

Kolejny problem jest taki, że w II kwartale br. Robinhood mógł mieć aż do -537 mln USD straty. Tymczasem w analogicznym okresie 2020 roku pokazał zysk. W zeszłym roku Robinhood odnotował zysk w wysokości 7,5 mln USD, a 2019 rok zamknął ze stratą w wysokości 106,6 mln USD. To dość zaskakujące, biorąc pod uwagę dynamikę przychodów. Pojawiają się więc rysy na sukcesie Robinhooda, a na horyzoncie zbierają się już ciemne chmury nadchodzących regulacji (mówili o tym przedstawiciele SEC).

Robinhood w liczbach w II kw. 2021 – l. rachunków, przychody, zysk, aktywa

Źródło: Barron’s

Zobacz także: NewConnect popada w coraz większy marazm. Covidówki już nie przyciągają, a gaming wydaje się inwestorom drogi

Eksperci negują wycenę Robinhooda

Thomas Peterffy, prezes Interactive Brokers, stwierdził w rozmowie z Barron’s, że jest pod wrażeniem tempa, w którym Robinhood pozyskuje nowych klientów. Jednakże podkreślił, że samy by nie zainwestował w trakcie IPO w akcje tej spółki, bo jej zyskowność w kolejnych latach jest bardzo trudna do zaprognozowania. „Dość trudno jest też zrozumieć w pełni i dokładnie cały biznes Robinhooda” – podkreślił.

Co ciekawe, Robinhood próbuje rozwijać się w zupełnie nowych segmentach, jak pożyczki czy płatności. Jednakże nie idzie mu to dobrze, bo np. w 2018 musiał zrezygnować z oferowania rachunków oszczędnościowych, gdyż nie spełniał wymogów. Robinhood zapewnia, że jego klienci mu ufają. Wedle danych Financial Industry Regulatory Authority klient Robinhooda ma na rachunku średnio 240 USD.

Nie wydaje się to dużo – wielu klientów Robinhooda traktuje swoje konto jako spekulacyjne, zabawowe, uważa Hugh Tallents, partner w firmie cg42. Stwierdza on, że zapanowała chwilowa mod ana Robinhooda. “Gdyby Robinhood chciał utrzymać wycenę na poziomie 35 mld USD, musiałby przekonać klientów do większej wierności, a mnie się nie wydaje, żeby to było możliwe” – podkreśla Tallents.

Głównymi rywalami Robinhooda są firmy Fidelity, Charles Schwab, Interactive Brokers oraz start-upy, takie jak Webull czy Sofi. Charles Schwab kapitalizację rzędu 130 mld USD, a Interactive Brokers jest wycenione na giełdzie na 26 mld USD.

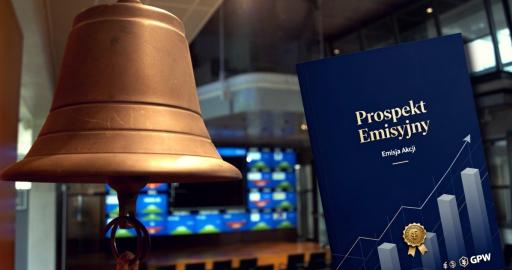

Notowania Charles Schwab (linia czarna), Interactive Brokers (linia niebieska) na tle Nasdaq Composite (linia żółta) – 5 lat

Źródło: Barron’s

Autor korzystał z tekstu „The Robinhood IPO Is Coming Soon. Steer Clear” opublikowanego na łamach Barron’s.