Debiut STS Holding: Analiza IPO. Co warto wiedzieć o spółce

Trwa oferta publiczna STS Holding. Zapisy na akcje potrwają do 1 grudnia. Spółka planuje debiut na głównym rynku GPW. Będzie jedynym przedstawicielem branży zakładów bukmacherskich notowanym na parkiecie w Warszawie.

Grupa STS, na czele której stoi STS Holding, jest największym legalnym bukmacherem w Polsce działającym na podstawie zezwolenia Ministra Finansów. Spółce udało się w ostatnich latach zwiększyć ponad dziesięciokrotnie wartość zawartych zakładów. Dzięki temu Grupa STS, według szacunków zarządu, ma 46% udział w polskim rynku bukmacherskim (stan na 2020 r.). Spółka działa także za granicą. STS posiada licencję w Wielkiej Brytanii i Estonii skąd świadczy usługi na kilku rynkach. Grupa zatrudnia ok. 1500 osób.

REKLAMA

Usługi świadczone są przez dostępne w każdym większym polskim mieście punkty przyjmowania zakładów. Jest ich obecnie ponad 400. Zdecydowana większość wartości zakładów pochodzi jednak z działalności kanałów on-line.

Zobacz także: DESA ogłasza plany oferty publicznej i debiutu na głównym rynku GPW

Koncentracja na działalności w internecie

Grupa mocno stawia na technologię i obecność w sieci. Od lat wdraża strategię "mobile-first". Bazuje na stworzonym przez siebie autorskim systemie bukmacherskim. Większość wartości zakładów pochodzi z aplikacji na telefony, strony internetowej i z jej wersji mobilnej. W portfolio jest także kasyno internetowe działające poza Polską. Grupa posiada własny system płatności on-line STSpay.

Platforma technologiczna wciąż jest rozwijana. W 2020 r. STS przejął Betsys, czeską spółkę technologiczną. Obecnie jest głównym dostawcą rozwiązań IT dla grupy. Nowe rozwiązania techniczne nie tylko wspierają segment ofert on-line ale też retail. STS posiada 74% udziałów w Betsys. Ma pełną kontrolę nad tworzoną technologią. Zatrudnia ok. 160 specjalistów związanych z rozwojem technologii, w tym 85 programistów.

Grupa STS, jako pierwsza w Polsce, wprowadziła ofertę na rozgrywki e-sportowe. Inwestuje też we własną telewizję STS TV, która transmituje około 5 tys. wydarzeń sportowych w miesiącu. Do końca 2021 r. zamierza też wdrożyć autorski system bonusów w czasie rzeczywistym. Ponadto w planach jest uruchomienie narzędzia BetBuilder, które umożliwi tworzenie spersonalizowanych zakładów. Uruchomione zostaną też samoobsługowe terminale bukmacherskie nowej generacji.

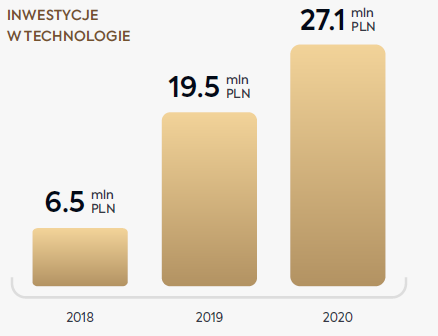

Spółka w latach 2018 – 2020 zainwestowała łącznie w technologię ok. 53,1 mln zł. Zakłada także kontynuowanie wydatków na ten cel. Zarząd szacuje, że w 2021 r. będzie to kolejne kilkadziesiąt milionów złotych przeznaczonych na kontynuację strategii "mobile-first".

Plany ekspansji za granicę

Grupa działa poza Polską od 2019 r. Posiada licencję w Wielkiej Brytanii i Estonii, co umożliwia jej świadczenie usług na kilku rynkach. Zamierza kontynuować ekspansję zagraniczną. Już teraz rozważa złożenie wniosku o przyznanie licencji holenderskiej na urządzanie gier hazardowych na terenie Holandii.

W pierwszej kolejności mają być to rynki, które nie są obsługiwane pod kątem zaawansowanego portfolio produktowego i pod względem technologicznym. Grupa ma zamiar wykorzystać wyróżniającą ją wśród konkurentów w Polsce zbudowaną mocną pozycję pod względem rozwiązań technicznych i szerokości oferty, a zdobyte doświadczenie chce przenieść na nowe rynki.

Wsparciem planów ekspansji są selektywne fuzje i przejęcia podmiotów. Rozważana jest też droga komercjalizacji systemu Betsys dla firm w krajach, które nie będą celem ekspansji w dającej się przewidzieć przyszłości.

Dostępność oferty grupy za granicą pozwoli zdywersyfikować działalność i może mieć znaczący udział w przychodach. Jednak obecnie przejęcia i rynki zagraniczne nie są najważniejszym z priorytetów rozwoju spółki. STS skupia się przede wszystkim na szybko rosnącym polskim rynku. Grupa przygląda się innym rynkom i analizuje na bieżąco potencjalne możliwości akwizycyjne. Nie ma wyznaczonych na ten moment konkretnych celów przejęć.

Zobacz także: Zapisy na akcje Murapol w trwającym IPO kończą się już dziś w poniedziałek, 29 listopada

Czynniki ryzyka i szanse na rozwój

Grupa, a właściwie jej główna spółka operacyjna STS SA, podlega licznym regulacjom prawnym prawa UE oraz prawa polskiego. Ich naruszenie może narazić spółkę na surowe kary.

„Ustawa o Grach Hazardowych wprowadza restrykcyjne przepisy dotyczące gier hazardowych oraz stawia surowe wymagania wobec podmiotów urządzających gry hazardowe, za których naruszenie grożą surowe kary. Polskie przepisy dotyczące gier hazardowych są uważane za jedne z najbardziej restrykcyjnych w Europie” – zaznaczono w prospekcie emisyjnym.

Obecnie w Polsce jedyne dopuszczone dla sektora prywatnego formy gier hazardowych on-line to zakłady bukmacherskie oraz loterie promocyjne. Ogranicza to rozwój na nowe nisze takie jak np. kasyna on-line w kraju. Także przepisy w innych krajach, na które ma lub będzie miała ekspozycję grupa, mogą się znacząco zmieniać lub być inaczej interpretowane.

„Przykładem istotnych zmian przepisów w państwach, w których Grupa prowadzi działalność, jest zakaz przyjmowania płatności kartą kredytową przez operatorów gier hazardowych, który został wprowadzony w Wielkiej Brytanii w kwietniu 2020 r. Ponadto, od października 2021 r. w Wielkiej Brytanii planowane jest wprowadzenie zakazu funkcji autoplay czyli możliwości wielokrotnego grania w grę na automacie (slot machine) przez danego gracza bez konieczności wykonywania dodatkowych czynności” – napisano dalej w prospekcie spółki.

Spółka jest narażona na zwiększone ryzyko podejmowanych przez klientów, pracowników lub osoby trzecie czynności mających na celu pranie pieniędzy lub finansowanie terroryzmu. Nieodpowiedni poziom kontroli i skuteczności systemów przeciwdziałania takim zachowaniom może narazić STS na kary pieniężne, sankcje administracyjne w tym nawet na utratę licencji na działalność bukmacherską.

„Ryzyko takie nie zmaterializowało się w dotychczasowej działalności Grupy na istotnym poziomie. Na Dzień Prospektu Grupa uznaje istotność tego czynnika ryzyka za wysoką, gdyż w przypadku zmaterializowania się ryzyka jego ujemny wpływ na sytuację finansową i operacyjną Grupy byłby znaczny. W ocenie Grupy prawdopodobieństwo zmaterializowania się tego ryzyka jest średnie” – podano w prospekcie.

Cała branża bukmacherska, w tym STS, narażona jest na skutki rozprzestrzeniania się COVID-19 lub podobnych chorób. Ewentualne odwołania imprez sportowych mają pośrednio negatywne przełożenie na wyniki. To ryzyko już się zmaterializowało w 2020 r.

„Pandemia COVID-19 wywarła bezpośredni wpływ na działalność Grupy, w tym głównej spółki operacyjnej Grupy tj. STS S.A. (…) W związku z odwołaniem licznych wydarzeń sportowych w okresie od marca do czerwca 2020 r. oraz zmianami w tradycyjnych terminarzach, nastąpił znaczący spadek liczby zakładów bukmacherskich dotyczących wyników wydarzeń sportowych w tym okresie. (…) Jednocześnie w okresie od marca do czerwca 2020 r. Grupa odnotowała wzrost zainteresowania zakładami zawieranymi przez Internet na wyniki wydarzeń w dziedzinie sportów elektronicznych (eSport), symulowanych gier w karty (BetGames) i sportów wirtualnych.” - wskazuje spółka w prospekcie emisyjnym.

Mimo lock down-u, od czerwca 2020 r. grupa odnotowała stały wzrost liczby zakładów zawieranych w punktach przyjmowania zakładów i przez internet.

„Łącznie obroty Grupy wzrosły w 2020 r. o 8% w porównaniu do 2019 r., jednak Grupa uważa, że w normalnych warunkach, tj. bez zmian w terminarzu imprez sportowych i zamknięcia działalności detalicznej związanych z pandemią COVID-19, wzrost ten byłby znacznie wyższy.” - zaznaczono dalej.

Z drugiej strony, potencjał do wzrostu polskiego rynku dają relatywnie niższe wskaźniki wydatków na gry hazardowe w Polsce i stosunkowo niższy odsetek graczy:

Według H2 Gambling Capital, w Polsce w 2020 r. przychody brutto z gier hazardowych (GGR) wyniosły 646 zł na gracza wobec średniej w Europie wynoszącej 1437 zł. Także przychody brutto z regulowanej części rynku gier hazardowych on-line wyniosły 0,11% PKB, czyli niżej niż średnia europejska wynosząca 0,15%. W 2020 r. 11,4% dorosłej populacji Polski posiadało konta na regulowanym i nieregulowanym rynku gier hazardowych, gdy w Europie średnia wyniosła 13%.

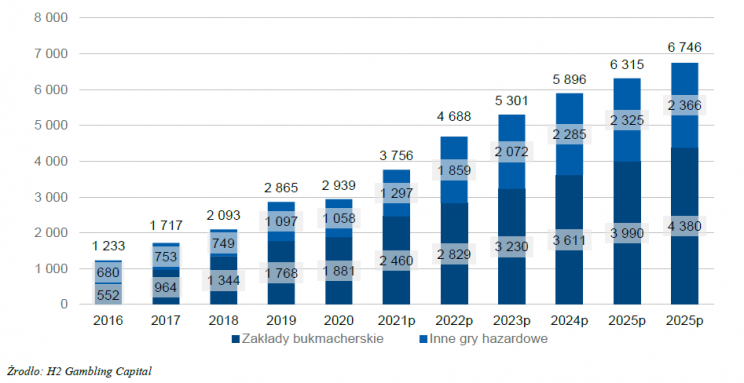

Wartość rynku hazardowego w 2021 r. w Polsce wyrażona w GGR wyniesie ok. 3,77 mld zł, z czego na zakłady bukmacherskie przypada 2,46 mld zł. Do 2026 r. te wartości mają wzrosnąć do 6,75 mld zł, w tym zakłady bukmacherskie do 4,38 mld zł. Średni roczny wzrost szacowany jest więc na ok. 15% rocznie.

Poniższy wykres przedstawia oczekiwany rozwój legalnego rynku zakładów sportowych i gier hazardowych (bez loterii) w Polsce na podstawie GGR (dane w mln zł):

Zarząd zwraca uwagę na otoczenie regulacyjne w Polsce, które zmniejsza konkurencję ze strony nowych podmiotów, a także ze strony szarej strefy. Obowiązująca od 2009 r. ustawa o grach hazardowych, regulująca rynek bukmacherski, zwiększa bariery wejścia nowych podmiotów. Spółki chcące oferować usługi tego typu muszą posiadać zezwolenie Ministerstwa Finansów. Branży znacznie pomaga też wprowadzenie w Polsce w 2017 r. blokady nielegalnych witryn hazardowych. Spółce sprzyja też rozwój gospodarczy i wzrost wydatków konsumpcyjnych oraz PKB.

Zobacz także: 26 dywidendowych spółek, których wypłacone zyski w 2022 r. mogą wzrosnąć

Dane finansowe STS Holding

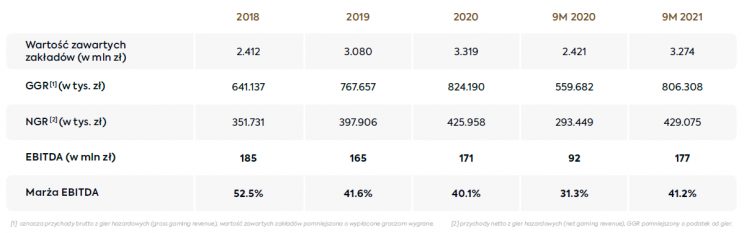

STS stale poprawia wyniki. Duży wpływ miała zmiana przepisów z 2017 r. Uregulowała ona branżę i zdecydowanie ograniczyła szarą strefę. Wartość zawieranych zakładów wzrosła do 3319 mln zł w 2020 r. z 2412 mln zł w 2018 r. W trzech kwartałach 2021 r. wartość ta wyniosła już 3274 mln zł.

Przychody brutto z gier hazardowych w tym czasie wzrosły do 824 mln zł w 2020 r. z 641 mln zł w 2018 r. Zaś w 2021 r. w I-III kw. wyniosły już 806 mln zł.

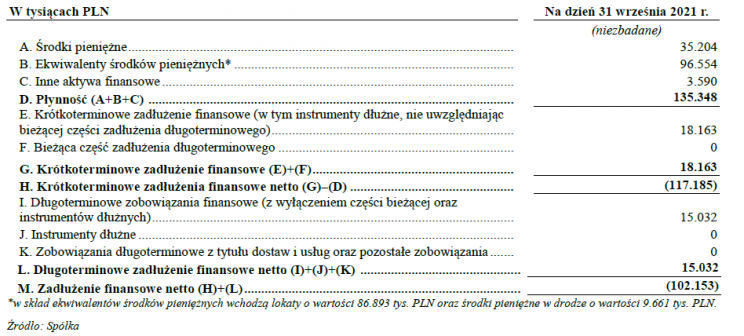

Marża EBITDA w 9 miesiącach 2021 r. wyniosła 41,1% w porównaniu do analogicznego okresu sprzed roku 31,3%. W 2020 r. wartość tego wskaźnika osiągnęła 40,1%. Zadłużenie finansowe netto spółki jest ujemne.

„Grupa nie posiadała żadnych znaczących zobowiązań z tytułu kredytów i pożyczek na koniec 2020 roku, jak i na 30 września 2021 roku, a generowane przepływy finansowe pozwalają Spółce na bieżącą działalność, w tym inwestycje w technologię” – podała spółka w komunikacie.

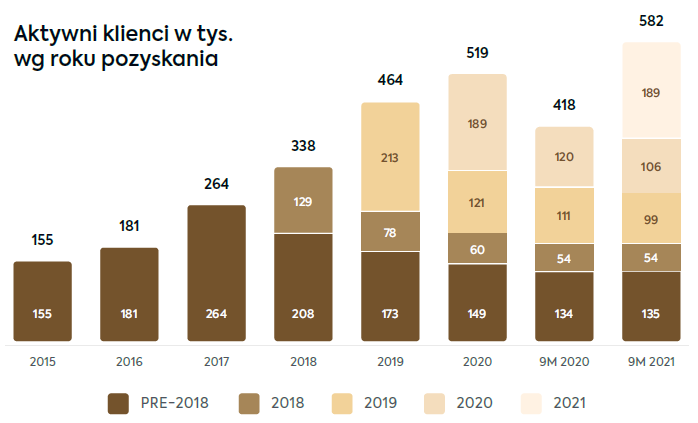

Spółka zwraca uwagę na niski w tej branży wskaźnik rezygnacji (chrun rate), który wynosi ok. 30% w 6. miesiącu od pozyskania nowego klienta. Ponadto podaje, że współczynnik konwersji i liczba aktywnych dni na użytkownika jest znacząco wyższa od średniej w Polsce:

„W Grupie udział zarejestrowanych użytkowników, którzy dokonali pierwszego depozytu wyniósł 61,5% (9M 2021), a średnia liczba aktywnych dni na użytkownika w ciągu ostatniego kwartału (Q3’ 2021) wynosi 27. Zarówno współczynnik konwersji, jak i liczba aktywnych dni na użytkownika są odpowiednio 4,7x i 3,4x wyższe od średniej rynkowej dla Polski (dane spółki).” - podano w komunikacie STS Holding.

Średnia miesięczna liczba użytkowników, którzy dokonali pierwszego depozytu także się zwiększa. W 2018 r. wyniosła 9 tys. Rok później wyniosła 15 tys., a w 2020 r. 14 tys.. W pierwszych kwartałach 2021 r. wyniosła już 19 tys.

W ocenie zarządu rok 2022 będzie bardzo dobry dla całej branży m.in. ze względu na mistrzostwa swiata w piłce nożnej, gdyż podczas dużych wydarzeń sportowych zainteresowanie zakładaniem kont u bukmacherów rośnie w znaczący sposób.

"Przyszły rok uważam, że będzie fenomenalny i najlepszy w branży bukmacherskiej globalnie. Mamy cały rok pełen wydarzeń. (...) Bardzo duże nagromadzenie meczów, a później jeszcze mundial - to pozwoli nam z bardzo dużą bazą nowych klientów wejść w kolejny rok - dlatego z optymizmem patrzymy na ten biznes" – powiedział, cytowany przez PAP prezes STS Holding, Mateusz Juroszek.

Zobacz także: „Naszym celem strategicznym jest 2900 przekazań na ten rok oraz dalszy wzrost do poziomu 3200-4200 mieszkań rocznie od 2022 roku” - relacja czatu z zarządem Grupy Murapol

Polityka dywidendowa

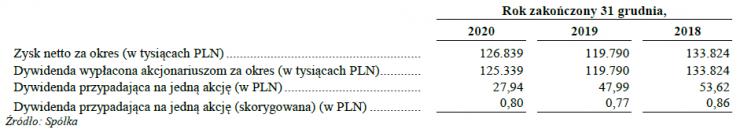

STS Holding zamierza w najbliższych latach wypłacać dywidendę na poziomie 100% zysku netto. Jednak w strategii rozwoju zawarte są plany potencjalnych akwizycji. Wtedy, w przypadku większego przejęcia, dywidenda może zostać ograniczona, a nawet zawieszona w celu sfinansowania zakupu.

W latach 2019-2021 spółka STS SA i jej poprzednik prawny wypłacała dywidendę w wysokości 99%-100% zysku z poprzednich lat obrotowych.

Oferta akcji i harmonogram IPO

W IPO zostaną zaoferowane wyłącznie akcje już istniejące należące pośrednio do rodziny Juroszków, jedynych obecnie akcjonariuszy spółki. Tym samym STS nie pozyska środków z oferty akcji. Do nowych inwestorów trafi do 46 874 998 akcji stanowiących 30% kapitału zakładowego spółki. Reszta akcji będzie objęta 360 dniowym lock-upem.

Inwestorzy indywidualni będą mogli składać zapisy do 1 grudnia 2021 r. Dla tej transzy zostanie przeznaczone ok. 10% akcji oferowanych. Cena maksymalna, obowiązująca w zapisach, została ustalona w wysokości 26 zł na akcję. Przekłada się to na wartość oferty w wysokości 1,2 mld zł. Kapitalizacja spółki, przy założeniu sprzedaży akcji w cenie maksymalnej, osiągnie wartość w wysokości ok. 4 mld zł.

Zapisy na akcje będą prowadzone przez konsorcjum biur maklerskich:

- PKO Bank Polski S.A. Oddział – Biuro Maklerskie w Warszawie

- mBank S.A.

- Millennium Dom Maklerski S.A.

- IPOPEMA Securities S.A

- Noble Securities S.A.

- Dom Maklerski BDM S.A.

- Dom Maklerski Banku BPS S.A.

- Dom Maklerski BOŚ S.A.

- Biuro Maklerskie BNP Paribas Bank Polska S.A.

- Trigon Dom Maklerski S.A.

Po zakończeniu oferty, spółka rozpocznie starania o dopuszczenie akcji do obrotu na głównym rynku GPW. Debiut planowany jest na 10 grudnia. Ostateczna data pierwszego dnia notowań zostanie podana w uchwale Giełdy.

Zobacz także: Deweloper gier Vixa Games wycofuje ofertę akcji

Harmonogram IPO STS Holding

| Termin | Etap |

|---|---|

| 24 listopada - 2 grudnia 2021 r. | Proces budowania księgi popytu wśród Inwestorów Instytucjonalnych |

| 25 listopada - 1 grudnia 2021 r. | Przyjmowanie zapisów od Inwestorów Indywidualnych (do dnia 1 grudnia 2021 r. do godziny 23:59) |

| około 3 grudnia 2021 r. | Publikacja Ostatecznej Liczby Akcji Oferowanych (Akcji Sprzedawanych oraz Akcji Dodatkowego Przydziału) w Ofercie, ostatecznej liczby Akcji Oferowanych oferowanych poszczególnym kategoriom inwestorów oraz Ceny Ostatecznej Akcji Oferowanych dla Inwestorów Indywidualnych i Ceny Ostatecznej Akcji Oferowanych dla Inwestorów Instytucjonalnych |

| 8 grudnia 2021 r. | Przydział Akcji Oferowanych |

| około 10 grudnia 2021 r. | Zakładana data rozpoczęcia notowań Akcji Dopuszczanych na rynku regulowanym GPW |

Zobacz także: Debiuty w 2021 r. oraz artykuły o spółkach debiutujących

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.