Analiza IPO: Czy warto kupić akcje "Coccodrillo", czyli spółki CDRL S.A.?

Do wtorku, 7 października 2014 r. mamy, jako inwestorzy, okazję wziąć udział w #IPO projektanta odzieży dziecięcej, spółki CDRL S.A. Jest to polska firma, która sprzedaje swoje kolekcje pod znaną marką "Coccodrillo" i posiada sieć ponad 200 sklepów w kraju oraz ponad 100 w Unii Europejskiej. Czy warto się zainteresować tym debiutem? Do jakiego typu inwestorów jest skierowana emisja? Czy cena jest odpowiednia w porównaniu do innych podobnych spółek z GPW? W artykule postaramy się odpowiedzieć na te pytania poprzez analizę prospektu emisyjnego, planów rozwoju oraz finansów spółki.

Siódma spółka odzieżowa na GPW

Spółka z sukcesem stosuje model znany już z takich spółek jak LPP S.A. czy Redan S.A., czyli zajmuje się projektowaniem odzieży i jej dystrybucją, pod marką własną, do sklepów firmowych i agencyjnych. Samą produkcję natomiast zleca za granicę, głównie na wschód, kontrolując jakość wyrobów. Znalazła swoją niszę w produkcji odzieży, butów i bielizny dla dzieci.

REKLAMA

Na Giełdzie Papierów Wartościowych mamy już kilka podobnych spółek. Są to wymienione wyżej #LPP oraz Redan #RDN, ale także Vistula #VST, Solar Silvano Fashion #SFG i Monnari Trade #MON. Jednak patrząc po wielkości aktywów, CDRL jest najmniejszą z nich. Ma natomiast porównywalne przychody roczne ze spółkami Solar oraz Monnari, które są od niej niemal dwa razy większe pod względem aktywów.

Do kogo jest skierowana oferta?

Głównym powodem wejścia na GPW jest chęć przyspieszenia rozwoju firmy. W latach 2014-2015 spółka planuje przeznaczyć na inwestycje około 26 mln zł. Większość tej kwoty ma nadzieję pozyskać poprzez emisję nowych akcji i zaoferowaniem ich w ofercie pierwotnej. W planach jest dalszy rozwój sieci sprzedaży:

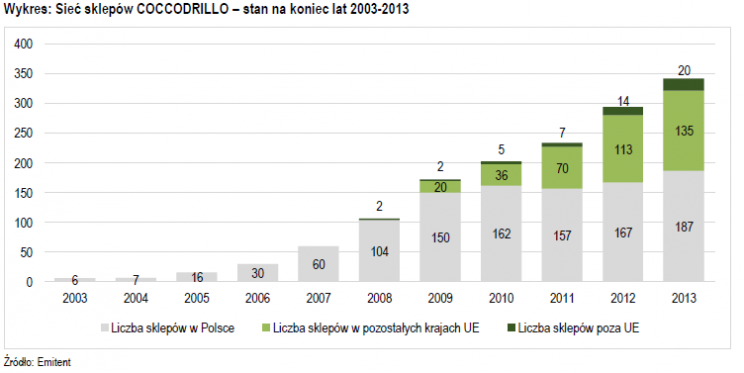

Wykres 1. Sieć sklepów "Coccodrilo". Źródło: prospekt emisyjny CDRL S.A.

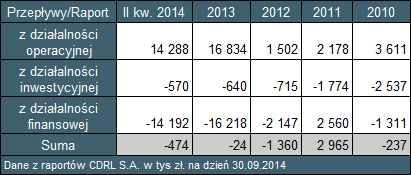

Sprzedając wszystkie akcje po cenie maksymalnej 17,4 zł, spółka uzyska 17,4 mln zł, czyli mniej niż planuje wydać. W związku z tym różnicę pokryje ze środków własnych, wstrzymując się od wypłat dywidend w najbliższych latach. Jest to dość duży skok w wielkości inwestycji, gdyż w zeszłych latach spółka na działalność inwestycyjną przeznaczała kwoty rzędu 1 mln zł, pomimo powstrzymania się od wypłacania dywidend od 2011 roku.

Oferta jest nastawiona na pozyskanie środków, które zostaną przeznaczone na dynamiczny rozwój. To oczywiście oznacza, że emisja jest skierowana głównie do inwestorów, liczących na wzrost kursu akcji, powiązany z rosnącymi przychodami i zyskami spółki. Nadwyżki będą przeznaczane na utrzymanie wzrostu. Zarząd jednocześnie nie wyklucza, że w przyszłości będzie rekomendować wypłatę dywidend, jeśli nie będzie to kolidować z planami rozwojowymi.

Kto sprzedaje udziały?

Głównymi akcjonariuszami spółki są dwie osoby: pan Marek Dworczak oraz pan Tomasz Przybyła. Wraz ze spółką prawa cypryjskiego, kontrolowaną w 100% przez nich, posiadają obecnie 99% akcji w CDRL S.A. i nie zamierzają sprzedawać swoich udziałów na debiucie. W ofercie pierwotnej natomiast będzie można kupić akcje nowej emisji, które rozwodnią ich udział do 82,65%. Główni inwestorzy podpisali także umowę Lock-Up na rok. Oznacza to, że przez 365 dni od debiutu nie mogą sprzedać swoich udziałów. Umowa dotyczy też kontrolowanej przez nich spółki zarejestrowanej na Cyprze.

Czynniki ryzyka

W każdym prospekcie emisyjnym możemy znaleźć długą listę wszelkich ryzyk, na jakie narażona jest spółka. Ma ona na celu uświadomienie inwestorom w jakim środowisku oraz w jakich warunkach rynkowych działa przedsiębiorstwo, co może zaszkodzić jej działalności oraz na co są narażeni inwestorzy.

Inwestor indywidualny powinien zwrócić uwagę szczególnie na ryzyko związane ze strukturą akcjonariatu, polityki dywidend i składem rady nadzorczej. W zarządzie spółki zasiadają obecnie dwaj główni akcjonariusze. Nawet po rozwodnieniu akcji wciąż będą posiadali znaczącą przewagę głosów na walnym zgromadzeniu. Spółka nie posiada polityki dywidend, więc istnieje ryzyko uzależnienia wypłat dywidend od obecnych właścicieli. Istnieje też ryzyko konfliktu interesów członków rady nadzorczej. Na 5 osób zasiadających obecnie w radzie, trzy są blisko związane z członkami zarządu.

Ostatnim wartym odnotowania ryzykiem jest spór o znak towarowy Coccodrillo. Emitent jest stroną postępowania przed Urzędem Patentowym RP o unieważnienie prawa ochronnego na słowny znak towarowy "Coccodrillo" na wniosek spółki Lacoste S.A. Zdaniem emitenta żądania są bezpodstawne, gdyż znaki towarowe obu spółek są odróżnialne i są używane do oznaczenia odmiennych asortymentów i towarów. Ponadto Urząd Patentowy już raz potwierdził stanowisko Emitenta w jednej ze spraw.

Zyski i stabilność finansowa

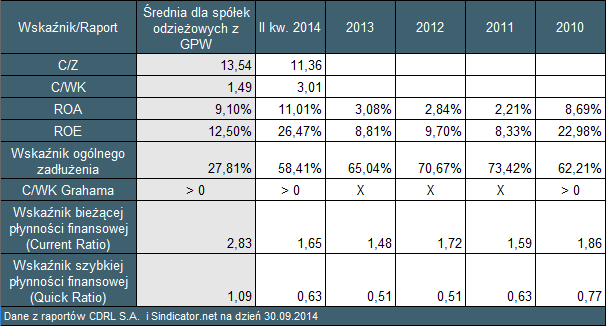

Spółka w ostatnim półroczu znacznie zwiększyła zyski netto i prognozuje, że do końca roku osiągnie około 11 mln skonsolidowanego zysku. Będzie to znacznym skokiem w porównaniu do zeszłych lat. Zysk netto w ostatnich dwóch latach wyniósł około 2,5 mln zł. Już w pierwszym kwartale 2014 r. dzięki zwiększeniu przychodów ze sprzedaży o 4% i zmniejszeniu kosztów, spółka osiągnęła zysk ze sprzedaży wyższy o ponad 65%, licząc za ostatnie 12 miesięcy, w porównaniu do końca roku 2013. W latach 2011-2012 CDRL S.A. miała rekordowe, w porównaniu do spółek z tej branży na GPW, zadłużenie sięgające ponad 70% aktywów (Tabela 1). Dla porównania średnia dla spółek odzieżowych notowanych na GPW wyniosła w tym czasie około 30%. W 2013 roku przeznaczono 12,6 mln zł na zmniejszenie zadłużenia. Zmniejszyło to wartość wskaźnika ogólnego zadłużenia do 58%, ale wciąż jest to duża wartość nawet w porównaniu z całą branżą handlową, gdzie mediana wynosi 48,5%.

Tabela 1. Wskaźniki spółki. Wyliczenia własne na podstawie raportów okresowych CDRL S.A.

Dzięki poprawie sprzedaży i ograniczeniu kosztów i kredytów, spółka wypracowała rentowność ROA na poziomie 11% i jest to więcej niż średnia wśród spółek odzieżowych (ROA = 9,1%) Stanowi to też poprawę w stosunku do lat ubiegłych (ROA spółki w 2013 r. = 3,08%).

We wszystkich raportach rocznych udostępnionych przez spółkę, czyli od roku 2010, firma odnotowywała zyski i dodatnie wpływy z działalności operacyjnej oraz zwiększała powoli przychody ze sprzedaży. Co ważniejsze, wszystko to odbywało się przy niewielkich, w stosunku do przychodów, wydatkach na działalność inwestycyjną (Tabela 2).

Tabela 2. Przepływy finansowe spółki. Na podstawie raportów okresowych CDRL S.A.

Zastanawiające jest jednak utrzymywanie niskich wartości wskaźników płynności. Wskaźnik szybkiej płynności jest od lat poniżej 0,75 czyli minimalnej prawidłowej wartości (średnia dla spółek odzieżowych: 1,09) . Ważniejszym od niego jest jednak wskaźnik bieżącej płynności. Spółka utrzymuje jego wartość powyżej zalecanego poziomu 1,3; choć dla podobnych spółek z GPW mediana wynosi 2,83. Należy też zwrócić uwagę, że w poprzednich latach spółka miała zobowiązania całkowite większe od aktywów obrotowych (ujemne wartości C/WK Grahama w Tabeli 1). Jest to swoisty sygnał, że w razie gwałtownego pogorszenia się koniunktury na rynku, spółka mogłaby mieć problemy z zadłużeniem i płynnością.

Na szczęście dzięki zmniejszeniu zadłużenia w 2013 roku i kontynuowaniu polityki trzymania kosztów w ryzach w 2014 r. stabilność finansowa CDRL S.A. poprawiła się . Jeśli zarząd będzie nadal konsekwentnie stosował przyjętą strategię, to można spodziewać się dalszego umacniania wartości wskaźników płynności i zwiększenia bezpieczeństwa oraz stabilności firmy.

Czy cena jest odpowiednia?

Spółka w aneksie do prospektu emisyjnego ustaliła cenę maksymalną akcji na poziomie 17,40 zł. Daje nam to wartości wskaźników C/WK i C/Z na poziomie, odpowiednio: 3,01 oraz 11,36

Pod tym względem jest ona więc najbardziej zbliżona do spółki Monnari Trade S.A. (C/WK = 3,08 i C/Z = 13,04 dane z Sindicator.net) Także wielkość przychodów jest podobna, ale Monnari ma zdecydowanie niższe zadłużenie (12,39%) i znacznie lepsze wskaźniki płynności oraz rentowność (ROA = 20,72%).

Z kolei pod względem wskaźników płynności i zadłużenia spółka jest najbardziej zbliżona do Redan S.A. Przychody są na podobnym poziomie w stosunku do aktywów, natomiast zyski Redan są znacznie mniejsze niż CDRL (ROA = 1,07%).

Tak więc można się pokusić o przybliżone oszacowanie właściwej ceny za akcję. Jeśli spółka miała być wyceniona podobnie do Redan S.A. to, biorąc pod uwagę różnice w rentowności, jej wskaźnik C/Z powinien kształtować się w okolicach 8 - 9 . Daje nam to cenę za akcję około 13 – 14 zł.

Podsumowanie

Oferta spółki CDRL S.A. jest skierowana do inwestorów, którzy liczą na dynamiczny rozwój spółki i związany z tym wzrost przychodów. Zarząd nie obiecuje dywidend, ale prognozuje wzrost zysków. Ostatnio spółka stara się zreformować koszty i zmniejszać zadłużenie. Daje to już widoczne efekty w postaci poprawy najważniejszych wskaźników.

"Coccodrillo" udowodniło już, że potrafi generować zyski i powoli zwiększa przychody. Porównując spółkę do podobnych firm z GPW możemy uznać, że jej wycena oparta o cenę maksymalną jest nieco zawyżona, ale nie odbiega pod tym względem znacząco od większości tegorocznych debiutów na giełdzie w Warszawie.

Zobacz także: Notowania, wykres, dywidendy, akcjonariat i dane finansowe CDRL