Debiut Studenac i oferta akcji. Analiza IPO - co warto wiedzieć o spółce

Trwa oferta publiczna spółki Studenac, właściciela sieci sklepów spożywczych na rynkach chorwackim i słoweńskim. Oferowane są akcje należące do obecnych akcjonariuszy oraz akcje nowej emisji. Spółka ma zamiar pozyskać do 80 mln EUR na redukcję zadłużenia oraz na dalszy rozwój sieci. Celem jest wprowadzenie, jeszcze w tym roku, akcji na GPW oraz na chorwacką giełdę papierów wartościowych.

Jednym ze sprzedających jest fundusz prowadzony przez Enterprise Investors, znany z sukcesu sieci Dino na warszawskiej giełdzie. Także tym razem planuje częściowo spieniężyć inwestycję w chorwacką sieć sklepów spożywczych, ale wciąż zostaje w akcjonariacie z większościowym pakietem akcji. Równocześnie Studenac zamierza pozyskać do 80 mln EUR z emisji nowych akcji, które mają zostać przeznaczone na dalszy rozwój działalności.

REKLAMA

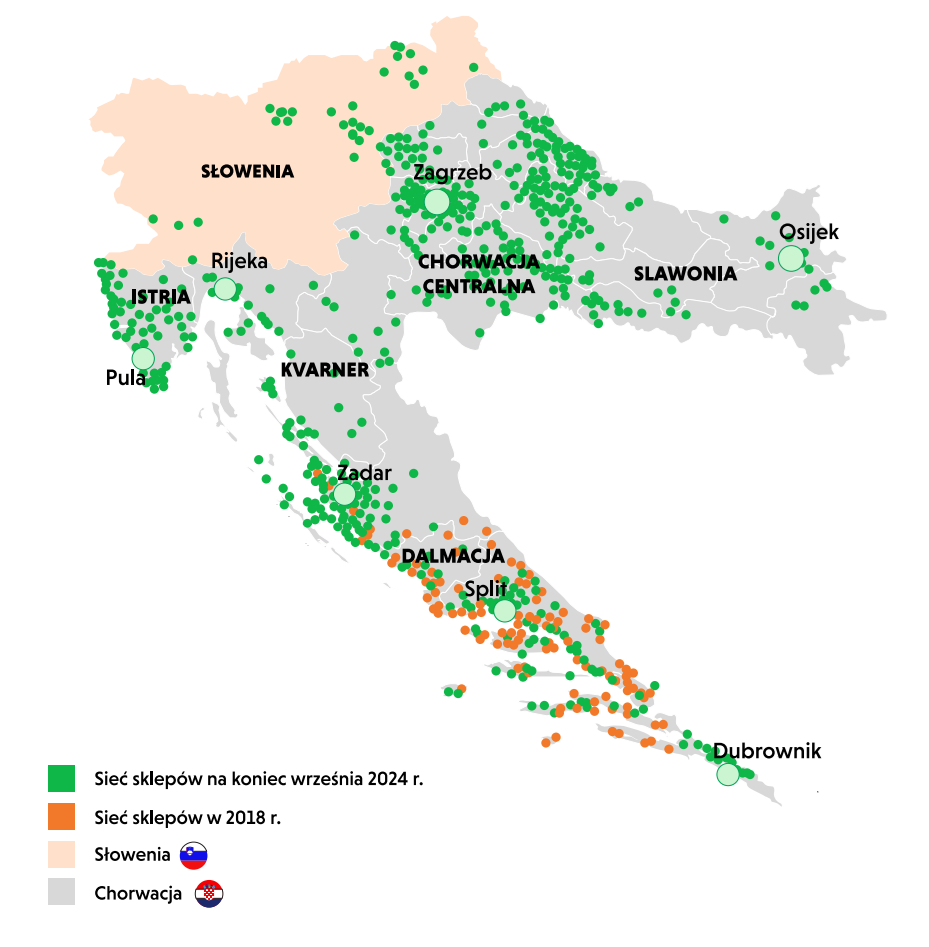

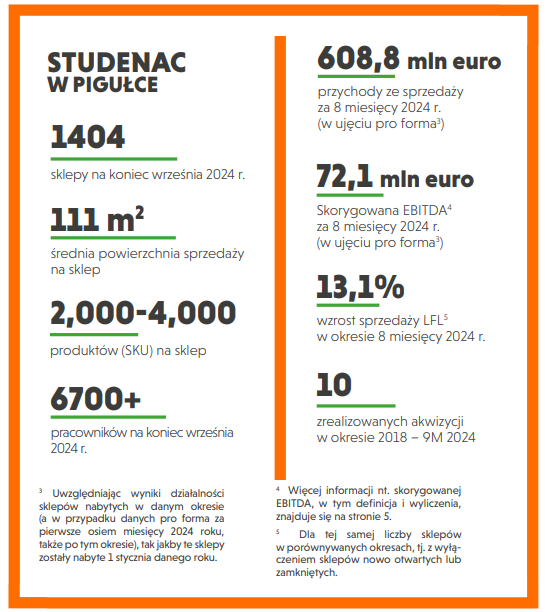

Studenac to największa i jedna z najszybciej rozwijających się sieci sklepów spożywczych w Chorwacji. Na koniec września 2024 roku firma zarządzała 1404 sklepami, w tym 1372 w Chorwacji i 32 w Słowenii, gdzie weszła na rynek poprzez przejęcie sieci Kea. Jej strategia opiera się na formacie proximity, czyli lokalizacji sklepów blisko konsumentów i dostosowaniu ich do specyficznych potrzeb lokalnych społeczności oraz wymagań ruchu turystycznego.

Od momentu przejęcia Studenac przez Enterprise Investors w 2018 roku firma przeszła znaczącą transformację. Liczba sklepów wzrosła ponad trzykrotnie, a firma stała się liderem na chorwackim rynku pod względem liczby placówek. Zarząd spółki konsekwentnie realizuje dalsze plany rozwoju zarówno organicznego, poprzez otwieranie nowych sklepów, jak i przez akwizycje innych sieci w Chorwacji i Słowenii. Tym samym całość zysków z ostatnich pięciu lat została i jest obecnie reinwestowana.

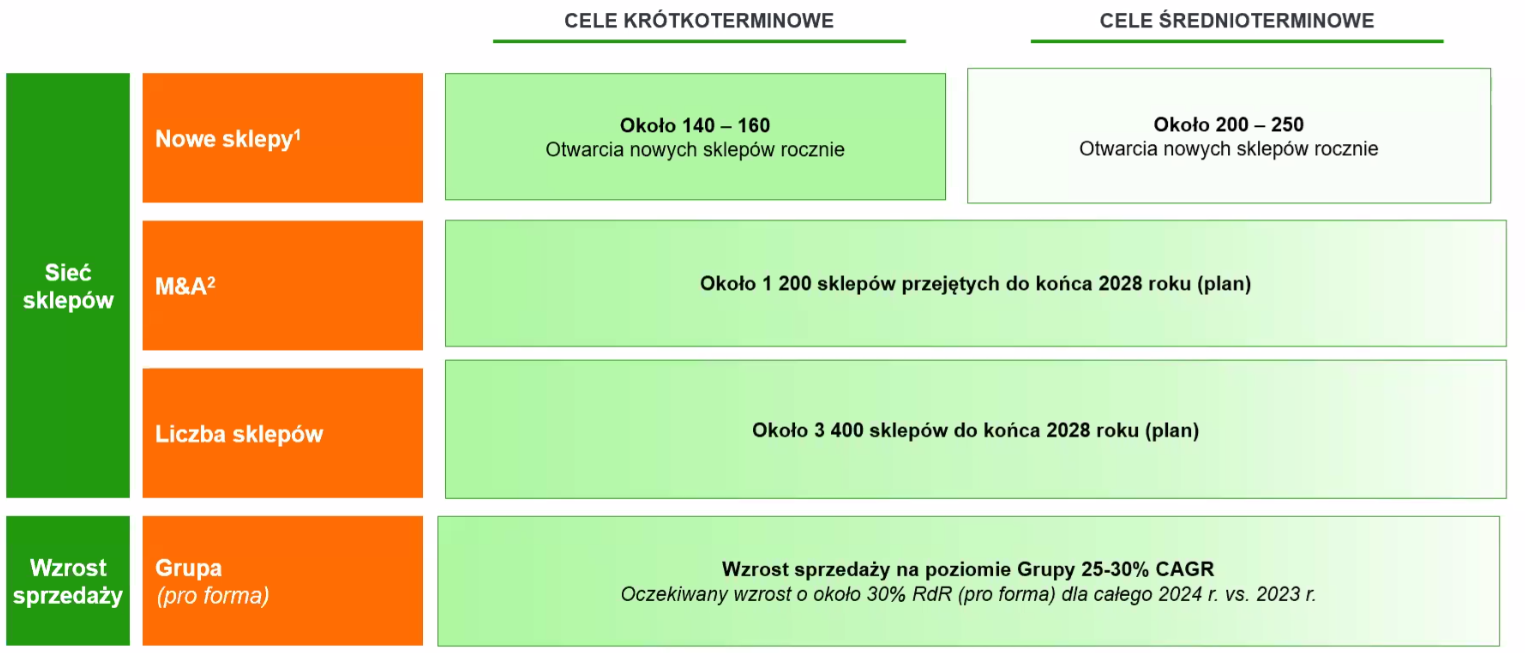

Cel strategiczny na następne cztery lata to zwiększenie liczby sklepów do 3400 do końca 2028 roku. Dodatkowo, Studenac zakłada zwiększenie przychodów o 30% w 2024 roku w porównaniu do 2023 roku, przy średniorocznym wzroście na poziomie 25-30%.

Rozwój i model biznesowy

Studenac rozwija się dwutorowo – organicznie oraz przez akwizycje. Od 2018 r. spółka otworzyła 491 sklepów. Jednocześnie dokonała też 10 akwizycji przejmując kolejne 725 placówek handlowych.

Spółka zwiększyła swój udział w rynku do 6,6%, a sprzedaż wzrosła ponad trzykrotnie. Studenac korzysta także ze strategicznej lokalizacji sklepów przy wybrzeżu partycypując w przychodach z turystyki. Według podanych szacunków, średnio dla całej sieci turyści odpowiadają za ok. 10% przychodów; ponad 21 mln turystów odwiedza Chorwację co roku.

Model biznesowy opiera się o format proximity, gdzie realizuje ofertę tzw. małego koszyka codziennych zakupów. Czyli spółka skupia się na zakupach małych, ale częstych: „food-for-today, food-for-tomorrow”.

„Oferujemy naszemu klientowi małe zakupy, ale istotne z perspektywy jego potrzeb. (…) Zasadniczym elementem modelu biznesowego jest to, że dostosowujemy naszą ofertę komercyjną, ofertę asortymentową do potrzeb naszych lokalnych klientów. (…) Cały brand Studenac jest budowany wokół archetypu opiekuńczego, ponieważ funkcjonujemy w lokalnych społecznościach. Gościnność i lokalność jest więc istotnym elementem naszego modelu komercyjnego.” – wyjaśnia prezes zarządu, Michał Seńczuk.

Studenac w pełni kontroluje własne sklepy. Nie prowadzi sieci franczyzowej.

„Każdy sklep jest zarządzany przez kierownika sklepu. Dzięki czemu spółka mamy bliższy kontakt i bezpośrednie przełożenie na to co się w sklepach dzieje” – mówi dalej Seńczuk

Co ważne, spółka prowadzi biznes w modelu „asset light”, nie kupuje nieruchomości na własny rachunek. Dzięki temu znacząco ogranicza zapotrzebowanie na kapitał, a to, według zarządu, pozwala maksymalizować tempo wzrostu.

„Nie inwestujemy środków finansowych w nieruchomości. Wszystkie środki finansowe, które są generowane przez biznes, są bezpośrednio inwestowane w rozwój sieci.” - dodaje prezes.

Sklepy mają średnią powierzchnię sali sprzedaży około 111 metrów kwadratowych, na których klient może znaleźć między 2 a 4 tysiące produktów. W tym marka własna stanowi między 450 a 500 produktów.

„Własna marka to typowe ‘value-for-money’, co nas wyróżnia od pozostałej części rynku”

Około 34% sprzedaży stanowią produkty świeże (warzywa, mięso, nabiał), 40% to produkty spożywcze typu mąka, olej, cukier, a pozostałą sprzedaż stanową środki czystości oraz tytoń i alkohole.

Specyfika rynku chorwackiego

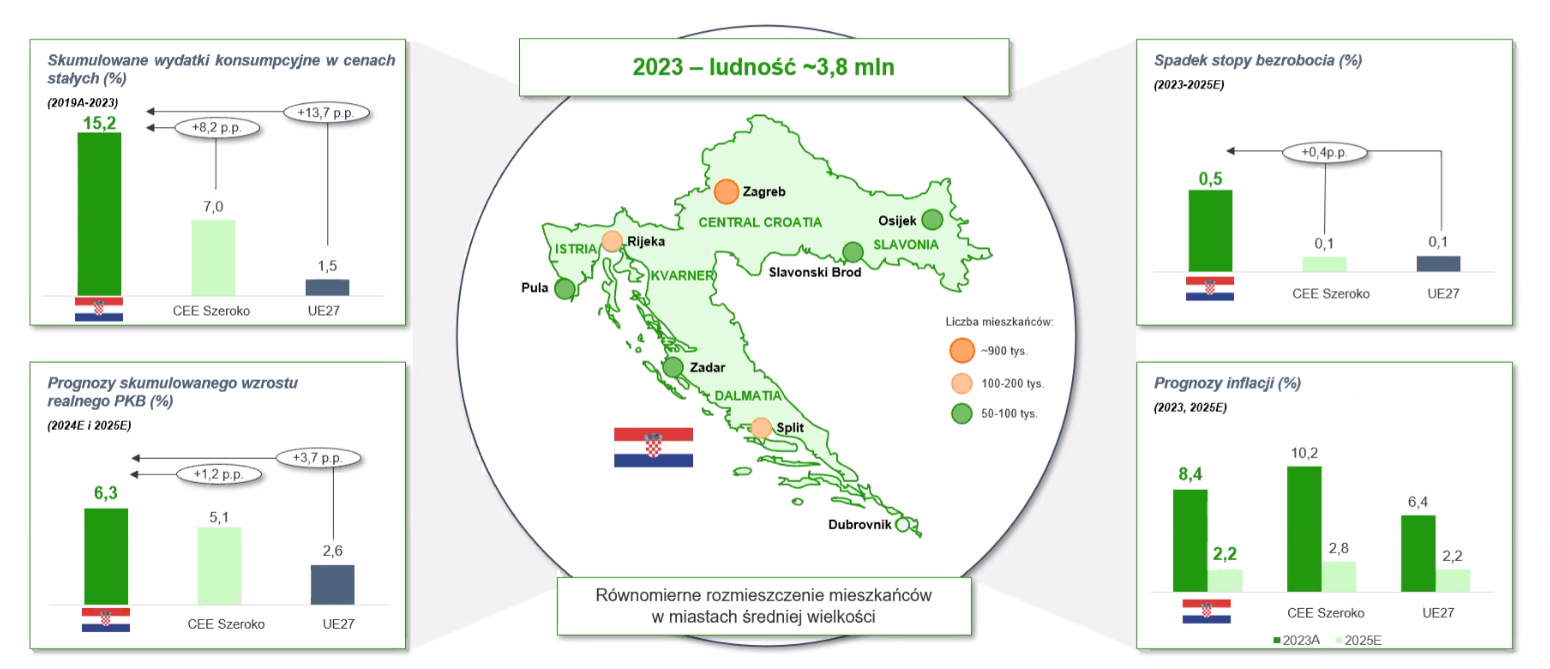

Wartość chorwackiego rynku spożywczego szacuje się na 10,2 mld EUR w 2023 r. W latach 2018–2023 sektor ten zanotował skumulowany roczny wskaźnik wzrostu (CAGR) na poziomie 5,5%. Rosnąca konsumpcja ma się utrzymać także w następnych pięciu latach. Według prognoz oczekiwany średni roczny wzrost ma wynieś 4,8%.

Jednym z najbardziej obiecujących segmentów chorwackiego rynku spożywczego są sklepy małoformatowe, takie jak Studenac, które cieszą się popularnością wśród lokalnych konsumentów. Segment convenience stanowi szczególną wartość na rynku chorwackim, gdzie geografia i struktura demograficzna kraju sprzyjają rozwijaniu sieci mniejszych placówek. Przewaga Chorwacji, wynikająca z turystyki, dodatkowo zwiększa potencjał przychodów tych sklepów w sezonach o wysokim natężeniu ruchu turystycznego.

Chorwacki rynek spożywczy charakteryzuje się również mniejszą konkurencją w porównaniu z rynkiem polskim. Udział dyskontów wynosi jedynie około 15%, co naturalnie sprzyja rozwojowi sklepów małopowierzchniowych bez konieczności konkurowania w tzw. wojnach cenowych, które dominują na rynku polskim. W kraju działają zaledwie cztery międzynarodowe sieci handlowe Lidl, Kaufland, Eurospin i Spar. Jak podaje spółka, rozwój dyskontów, które na rynku polskim stanowią znaczącą konkurencję dla lokalnych sklepów, na rynku chorwackim jest ograniczony chociażby ze względu na brak odpowiednich lokalizacji. Chorwacja, z równomiernym rozmieszczeniem ludności w średnich miastach, sprzyja rozwojowi sieci convenience, które łatwiej docierają do lokalnych społeczności.

Spółce sprzyja także wzrost sektora spożywczego, który wspierany jest przez pozytywne trendy makroekonomiczne w Chorwacji. W okresie 2024–2025 przewiduje się skumulowany wzrost realnego PKB o 6,3%, co znacznie przewyższa średnią dla regionu CEE (5,1%) i UE (2,6%). Co więcej, wydatki konsumpcyjne wzrosły o 15,2% w latach 2019–2023, a prognozy dalszego spadku bezrobocia i stabilnej inflacji dodatkowo wspierają rozwój sektora.

Zarząd ocenia dalszy potencjał rozwoju na 3,9 tys sklepów w Chorwacji i Słowenii. Obecnie spółka posiada jedno centrum dystrybucyjne i 8 magazynów cross-dock. Jest w trakcie realizacji średnioterminowego planu rozwojowego struktury dystrybucyjnej. Docelowo sklepy do 2027 r. mają być obsługiwane przez 3 centra, w tym budowa jednego ma być zakończona już w przyszłym roku.

„Studenac jest w trakcie procesu transformacji i centralizacji swojej struktury logistycznej mającego na celu wsparcie jego dalszego wzrostu i poprawy rentowności. Studenac planuje podwoić udział scentralizowanych dostaw z 33% w 2023 r. do 65% w 2028 r., zwiększając wydajność i rentowność, w tym poprzez możliwość negocjowania lepszych warunków z dostawcami” – podano w prospekcie emisyjnym.

Dane finansowe i plany rozwoju sieci

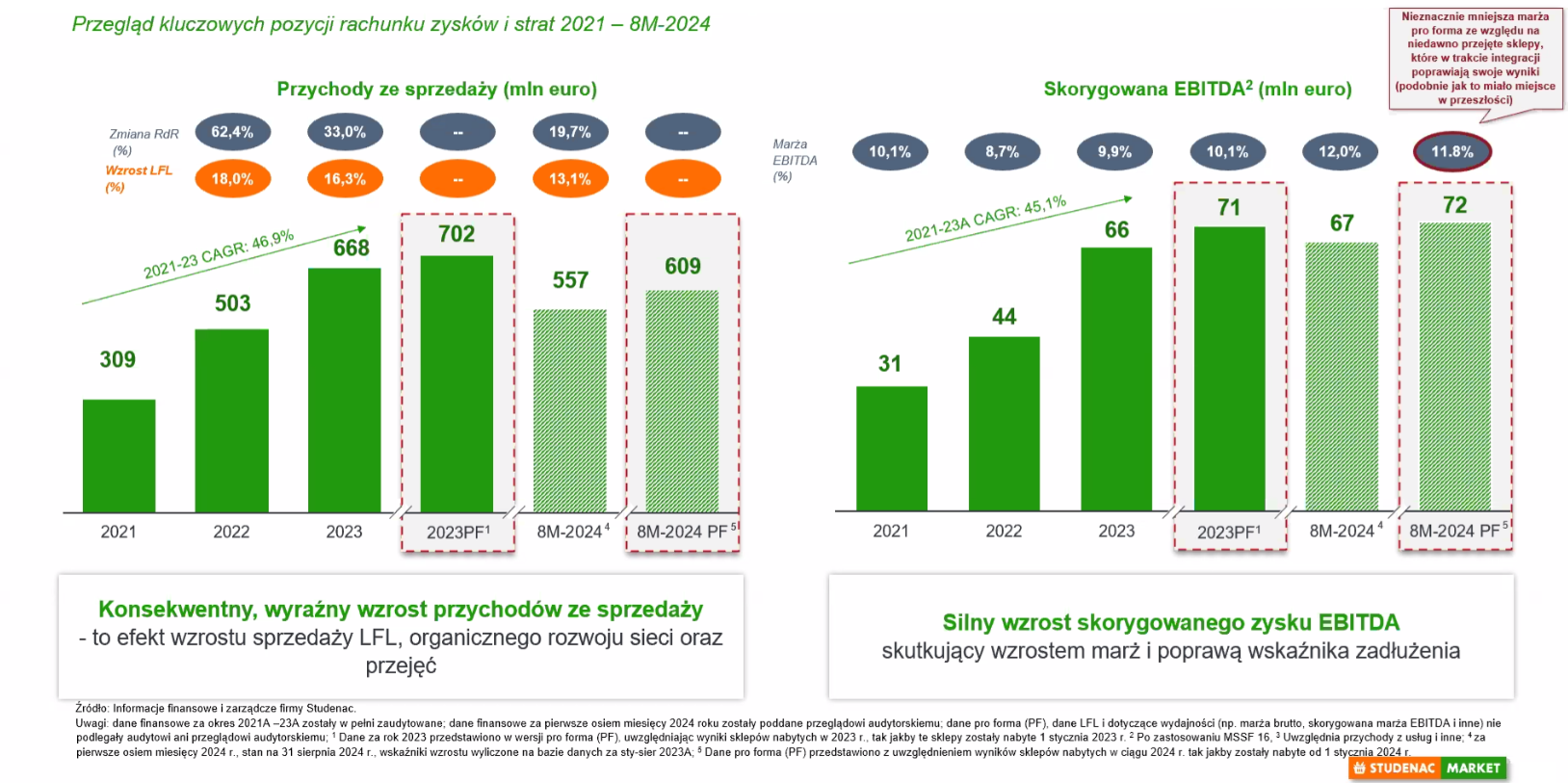

Studenac osiągnął 609 mln EUR przychodów ze sprzedaży za zaraportowane 8 miesięcy 2024 r. Skorygowana EBITDA osiągnęła poziom 72 mln EUR przy 12% marży. W tym czasie sieć powiększyła się o 88 nowych placówek.

Spółka podaje wzrost sprzedaży liczony wskaźnikiem Like For Like na poziomie 13% w 8 miesiącach 2024 r. z uwzględnieniem wyłącznie dni, w których sklepy były otwarte w porównywalnych okresach. Zadłużenie netto niestety jest na wysokim poziomie 3,1 do EBITDA i to właśnie między innymi na jego zmniejszenie będzie przeznaczone część środków z emisji akcji.

„Spółka generuje znaczące, pozytywne przepływy pieniężne, dzięki czemu skorygowany dług netto do skorygowanej EBITD-y wyniosły 3,1 raza. (…) Jeżeli spojrzymy na poziom zadłużenia i to jak emisja nowych akcji na niego wpłynie, to historycznie spółka funkcjonowała jako podmiot należący do funduszu private equity, a po emisji nowych akcji spółka pozyska finansowanie rzędu 80 mln EUR, które dodatkowo pozwoli zarówno ograniczyć poziom zadłużenia, poprawić strukturę bilansu i ograniczyć koszty finansowe, ale także zapewnić bezpieczniejsze parametry funkcjonowania” – wyjaśnia dyrektor finansowy, Michał Halwa.

„Naszą ambicją jest, by w kolejnych latach stopniowo zmniejszać poziom zalewarowania spółki osiągając w 2028 r. neutralny poziom zadłużenia.” - dodaje Halwa.

Wzrost sprzedaży generowany jest przede wszystkim przez szybki rozwój organiczny, ale też przejęcia sklepów. Ponadto zarząd zwraca uwagę na wzrost wartości sprzedaży w już istniejących sklepach.

Celem jest utrzymanie długoterminowego wzrostu zysku EBITDA. Spółka ma to osiągnąć poprzez dalszy wzrost sieci sklepów zarówno w Chorwacji, jak i w Słowenii. Zarząd przewiduje otwarcie 1 tys. nowych sklepów organicznie i dodatkowo przejęcie 1,2 tys. sklepów poprzez planowane akwizycje do 2028 r. Zakłada również „istotny wzrost ruchu klientów i wielkości koszyka” oraz wzrost marży dzięki synergiom i inicjatywom zwiększającym efektywność sprzedaży.

„Główne czynniki sprzyjające to postępująca centralizacja, wykorzystanie bazy logistycznej, która jest rozbudowywana, ale także zarządzanie cenami i promocjami, praca nad lojalnością klientów, a także czynnikami kosztowymi. To jest bazowy scenariusz mówiący o Chorwacji oraz Słowenii. Dodatkowo należy pamiętać o tym, że nasze ambicje tutaj się nie kończą i widzimy potencjał do wzrostu także poza rynkami, na których jesteśmy obecnie” – kontynuuje dyrektor finansowy.

Zarząd zakłada stopniowe zwiększanie skali nowych otwarć sklepów organicznie.

„Mamy ku temu zbudowany proces, mamy narzędzia. Jesteśmy na razie na poziomie 140 otwarć rocznie, co jest celem na ten rok i jest to cel bezpieczny. Stopniowo będziemy zwiększać skalę rozwoju organicznego do poziomu 250 sklepów rocznie na rok 2028 r.” - dodaje.

Także zarząd zakłada rozwój przez akwizycje do około 1200 sklepów przejętych do 2028 r. Oznacza to, że do 2028 r. sieć będzie miała ok. 3400 sklepów, a średni wzrost sprzedaży ma być utrzymywany w kolejnych latach na poziomie 25% - 30%.

„Widzimy ten potencjał. Mamy rozpoczęte negocjacje ze znaczącą liczbą podmiotów i ten cel zrealizujemy” – podaje Michał Halwa.

Polityka dywidendowa

Do tej pory spółka nie wypłacała dywidend. Całość zysków była reinwestowania. Zarząd nie wyklucza zmiany podejścia do podziału zysków w przyszłości. Jednak nie podaje docelowego roku pierwszej dywidendy.

„Nadal widzimy znaczące okazje na rynku i potencjał wzrostowy, i chcemy kontynuować trend. Natomiast w przyszłości będziemy analizować sytuację i w ramach możliwości i sytuacja finansowa będzie na to pozwalać, w pewnym momencie będziemy wypłacać dywidendy” – mówi dyrektor finansowy, Michał Halwa.

Oferta akcji Studenac i debiut na giełdach

Spółka w IPO oferuje akcje nowej emisji i ma zamiar pozyskać z nich do 80 mln EUR brutto.

Cele, na które zostaną przeznaczone środki, zostały podane, niestety, w dość ogólnej formie. Nie zostały też – jak to jest w zwyczaju – rozbite na poszczególne kategorie wydatków wraz z podaniem kwot i terminów realizacji.

Otrzymujemy od spółki dość ogólnikowo przedstawione plany wykorzystania środków z emisji:

„Spółka zamierza przeznaczyć dochód z oferty Nowych Akcji w szczególności na sfinansowanie dalszego dynamicznego wzrostu działalności, w tym poprzez przejęcia i rozbudowę sieci sklepów, a także zmniejszenie dźwigni finansowej mierzonej wskaźnikiem skorygowanego długu netto/EBITDA. Pozostałe kwoty (jeśli takie będą) zostaną przeznaczone na ogólne cele korporacyjne Studenac” – czytamy w prospekcie emisyjnym.

Nie jest więc jasne na co zostanie położony nacisk, czy na zmniejszenie zadłużenia, czy też na potencjalne akwizycje. Istota wydatków pozyskanego kapitału jednak jest dość prosta: dalszy, dynamiczny rozwój i poprawa stabilności oraz bezpieczeństwa finansowego.

Dodatkowo zostaną zaoferowane akcje już istniejące należące do głównych akcjonariuszy spółki. Wartość całej oferty sięgnie więc poziomu około 790 mln zł.

Akcje będą oferowane także inwestorom indywidualnym. Około 10% całej oferty trafi do inwestorów detalicznych w cenie maksymalnej 14,40 zł za akcję. Przekłada się to na wycenę całej spółki bliską 2 mld zł pre-money.

Zapisy zakończą się w środę, 27 listopada o godzinie 14:59.

Co istotne i nietypowe dla IPO, w których jest prowadzona emisja nowych akcji: do inwestorów indywidualnych trafią akcje już istniejące, czyli otrzymają od razu papiery wartościowe i będą obracać nimi na giełdzie pod oznaczeniem akcji zwykłych. Jednocześnie do obrotu trafią prawa do akcji (PDA) należące do inwestorów instytucjonalnych. Jest to odwrotne podejście do przydziału akcji i PDA niż w większości IPO.

Studenac zadebiutuje na giełdzie w Warszawie oraz giełdzie w Zagrzebiu około 10 grudnia.

Harmonogram oferty Studenac

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.