Fundusze algorytmiczne i quant to zazwyczaj inwestycyjna porażka. 5 powodów dlaczego tak jest

Fundusze inwestycyjne oparte na automatach (algorytmach) nie mogą się pochwalić super-wynikami. Dotyczy to zarówno podmiotów zagranicznych, jak i polskich. Dochodzi do tego, że znani eksperci z rynku kapitałowego prześcigają się w wymienianiu powodów, dla których tak się dzieje.

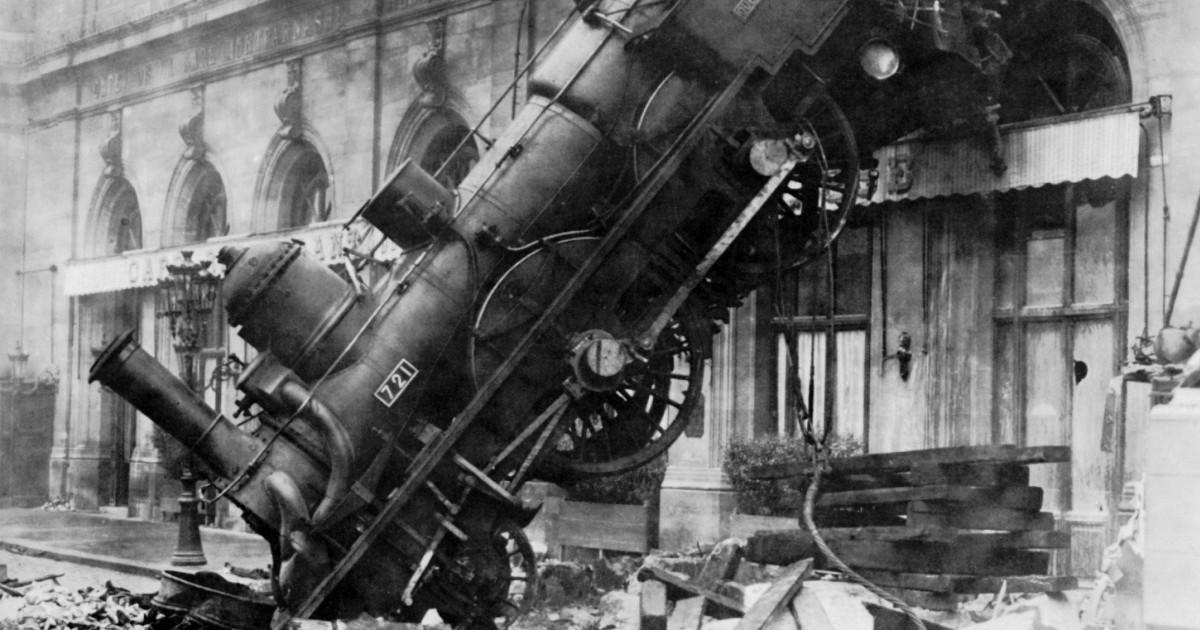

Wiele się ostatnio mówi o obecności automatów na rynkach kapitałowych. Wielu ekspertów przestrzega, że jest ona zbyt duża i może doprowadzić do krachu.

REKLAMA

Nie wiemy, czy ta prognoza się sprawdzi. Wiemy, że do krachu doprowadziły wielu inwestorów fundusze bazujące na automatach, które podobno miały się uczyć na bieżąco inwestowania. Czyli chodzi o fundusze oparte na technologii machine learning.

Wiele takich przypadków miało miejsce i za granicą, i w Polsce. Dlaczego tak się dzieje, że fundusze oparte na inteligentnych maszynach, wyzbyte emocji, jednak (generalnie) nie dają rady zarabiać na rynkach kapitałowych?

Polscy inwestorzy mają kilka negatywnych doświadczeń z funduszami algorytmicznymi

Za oceanem znaleźlibyśmy wiele przykładów funduszy zarządzanych przez automaty, które się pięknie wyłożyły. Ale po co szukać tak daleko? Na naszym rynku też były takie przypadki.

Wystarczy wspomnieć fundusze:

R.I.P.

UniSystem: -2,86%

(2012-2016)

Investor-Algorytmiczny: -9,73%

(2012-2016)

W likwidacji jest Metrum FIZ (d. Copernicus Turbine), który może się „pochwalić” zawrotną stopą zwrotu sięgającą -15,55% z lat 2014-17. Znany z algortmicznego podejścia do inwestowania na naszym rynku i działający od wielu lat Superfunds TFI, również nigdy nie osiągnął spektakularnych wyników inwestycyjnych. Które nigdy nie przełożyły się na masowy napływ kapitału do tego TFI.

Obecnie na rynku funkcjonują dwa fundusze oparte na automatach:

- Opoka Quant (+3,2% w 2017, czyli praktycznie od początku działalności) – fundusz tak naprawdę dopiero co ruszył, trudno go oceniać.

- Trigon Quantum Absolute Return (+2,8% w 2017, +78% od uruchomienia w 2012 roku) – fundusz „kręci” całkiem niezłe stopy zwrotu. W trakcie ostatnich 36 miesięcy zarobił 30,5%, co daje mu 8 pozycję na 49 funduszy absolutnej stopy zwrotu. W tym roku, w okresie hossy na GPW, spisuje się jednak słabo (49/79).

Automat nie ma emocji, ale ma inne słabe strony

Poszukaliśmy odpowiedzi na to pytanie i wpadła nam w ręce prezentacja „The 7 Reasons Most Machine Learning Funds Fail” podpisana: Marcos López de Prado. Któż to? To dyrektor zarządzający Guggenheim Partners, firmy zarządzającej 290 mld USD aktywów. Autor pracuje również w Lawrence Berkeley National Laboratory. Gość ma za sobą 20 lat kariery na rynkach finansowych, m.in. w Tudor Investment, Peak6 Futures oraz Citadel Investment Group. Materiał jest skrótem z przygotowywanej na luty 2018 roku książki pt. „Advances in Financial Machine Learning”.

Marcos López de Prado wymienił w prezentacji 7 głównych powodów, dla których fundusze oparte na inteligentnych technologiach bardzo często zawodzą. My poniżej przywołujemy te, które wydały się nam najważniejsze:

Powód 1. Syndrom Syzyfa

Stworzenie efektywnej strategii inwestycyjnej wymaga setek godzin pracy (opracowania koncepcji, zbierania danych, backtestingu), odpowiedniej infrastruktury, a przede wszystkim... pracy zespołowej wielu ekspertów - przekonuje Marcos López de Prado.

Tymczasem większość funduszy zatrudnia jednego, lub najwyżej kilku ekspertów, do stworzenia strategii dla funduszu quant.

- Nawet jeśli firma inwestycyjna wspiera naukowca czy zarządzającego w pisaniu strategii dla zautomatyzowanego funduszu, to staje się on kimś na podobieństwo pracownika fabryki samochodów, który musi złożyć auto sam. Jednego tygodnia musi być mechanikiem, innego elektrykiem, w kolejnym malarzem i tak dalej. Tworzenie strategii inwestycyjnej w pojedynkę, albo w wąskim gronie, to daremny wysiłek. To syzyfowa praca – przekonuje zarządzający Guggenheim Partners.

Powód 2. Problem pamięci

Tak naprawdę, każda zautomatyzowana strategia inwestycyjna opiera się na pamięci o przeszłych cenach i trendach. Problem w tym, że takie dane najczęściej nie są porównywalne, czy też nie przystają, do warunków panujących obecnie na rynku. Rzeczywistość się zmienia, nieprawdaż? – zwraca uwagę López de Prado.

Powód 3. Nieefektywne pobieranie danych

Automat nie potrafi selekcjonować informacji wedle ich ważności. Jest nastawiony na regularne pobieranie danych. To powoduje, że jego metodyka pobierania danych z rynku jest nieefektywna.

Powód 4. Brak analizy danych na bieżąco

Strategie powstają na podstawie zebrania danych (informacji) i wyciągania na ich podstawie wniosków. Problem w tym, że dane (informacje) pochodzą z wielu różnych (długich) okresów i nie są analizowane na bieżąco, więc nie jest pewne, co wywołało pojawienie się takich, a nie innych danych (informacji). W związku z tym każde strategie oparte na historii są obarczone błędem.

Powód 5. Złudzenie backtestów

W backtestach – czyli testach na historycznych danych, które mają pokazać efektywność strategii – wszystko niemal zawsze wypada świetnie. Problem w tym, że po uruchomieniu strategii zazwyczaj oczekiwania nie pokrywają się z rzeczywistością. W swojej prezentacji Marcos López de Prado wymienia kilka powodów, dla których tak się dzieje.

Zobacz także: Czy analiza techniczna działa? Brandt, Buffett i wielu znanych inwestorów wątpi

Podsumowanie? Oddajmy znów głos panu Marcosowi López de Prado: „Mój piesek, Luna, jest w stanie rozpoznawać twarze. Podobnie jak istniejące już maszyny, których zaczynają używać Google i Facebook. Czy to oznacza, że Luna poradziłaby sobie z inwestowaniem na rynku finansowym? Wątpię. Wątpię także, by maszyny z metką Google sobie z tym radziły. Nie da się „podłączyć” strategii do mechanizmu machine learning i generować zyski na zasadzie plug&play”.