Wyniki funduszy inwestycyjnych quant w USA rozczarowują, podobnie jak polskiego Opoka Quant

Fundusze oparte na zautomatyzowanych strategiach w ostatnich latach nie okazywały się lepsze od szerokiego rynku i funduszy zarządzanych przez ludzi.

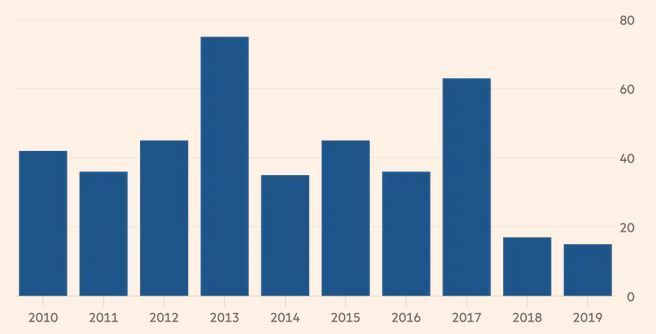

Ledwie 15% amerykańskich funduszy quant w 2019 roku pokazało wynik lepszy od szerokiego rynku – wynika z analizy banku Nomura opublikowanej niedawno na łamach Financial Timesa. „Na rynku funduszy quant zapanowała długa zima” – przyznał w rozmowie z tym dziennikiem Cliff Asness, właściciel firmy AQR Capital Management oferującej kilka tego rodzaju funduszy.

REKLAMA

Trwa "długa zima" funduszy quant

Przypomnijmy, że fundusze quant to takie podmioty, które stosują zautomatyzowane strategie inwestycyjne, często oparte na uczeniu maszynowym (machine learning - czyli samouczące się). Są one nadzorowane zazwyczaj nie przez ekonomistów czy zarządzających (ekspertów od inwestowania), ale raczej przez programistów. Takie fundusze starają się wyszukiwać prawidłowości na rynku finansowym, które pozwolą im dobrze zarabiać. Stosują zarówno grę „na długo” (na wzrost ceny aktywów), jak i „na krótko” (na spadek).

W amerykańskich funduszach quant akcyjnych znajduje się około 160 mld USD – wynika z analizy banku Nomura. Jeśli popatrzymy na ich wyniki w wartościach bezwzględnych, to nie wyglądają one źle. Wedle Bank of America, fundusze quant zarobiły w 2019 roku średnio 27,7%, a fundusze hedge oparte na strategiach automatycznych średnio 11,8% (dane za HFR). Pytanie jednak, czy ich klienci płacą za to, by miały one porównywalne wyniki z niskokosztowymi funduszami indeksowymi? W 2019 roku popularny SPDR S&P500 ETF zarobił +27,6%...

1. Procent amerykańskich funduszy quant bijących rynek (wedle banku Nomura)

Zobacz także: Złoto i bitcoin potaniały w czasie paniki wywołanej przez koronawirus, oto dlaczego

Fundusz Opoka Quant również pozostawia niedosyt

Te ciężkie czasy funduszy quant widać także na polskim rynku. Fundusz Opoka Quant – jedyny rodzimy fundusz quant publikujący swoje wyniki za pośrednictwem Izby Zarządzających Funduszami i Aktywami (IZFA) – od początku istnienia (2017 rok) przynosi straty. Rok 2019 zakończył -3,33% pod kreską (podczas gdy fundusze inwestycyjne zamknięte FIZ średnio zarobiły +6,21%), a w latach 2018-19 stracił -7,35% (FIZy zarobiły średnio +1,4%) - wynika z danych IZFA.

Przypomnijmy, że polskie firmy inwestycyjne zaliczyły już kilka nieudanych przygód z funduszami quant. W ostatnich latach - po kilku latach nieudanego funkcjonowania - zamknięto zarówno fundusz UniSystem 1 (działał w ramach Union Investment TFI), jak i Metrum FIZ (działał pod auspicjami Agio Funds TFI). Pod skrzydłami Ipopema TFI działają LUMEN QUANTUM ABSOLUTE RETURN FIZ oraz LUMEN QUANTUM NEUTRAL FIZ (kiedyś należały do Trigon TFI), ale ich wyniki nie są upubliczniane.

Zapytaliśmy Opoka TFI o to jak jej eksperci postrzegają wyniki funduszu Opoka Quant i generalnie funduszy opartych na zautomatyzowanych strategiach. Odpowiedział nam Grzegorz Link, współtwórca i zarządzający funduszu Opoka Quant:

„To prawda, wyniki na razie są niezadowalające. Ale my jesteśmy, mimo wszystko, umiarkowanie zadowoleni z zachowania Quanta w obecnym otoczeniu rynkowym. To może się wydawać zaskakujące, ale Quant został stworzony do tego, żeby przetrwać warunki trudne i dużo zarobić w warunkach sprzyjających. To jest cel każdej - nieważne czy dyskrecjonalnej, czy systematycznej – algorytmicznej strategii rynkowej. Mamy silne przekonanie, na podstawie dotychczasowych 3 lat jego działania, i kilku lat wcześniejszych testów, że Quant posiada przewagę rynkową i spełni pokładane w nim nadzieje”.

Link przyznał, że fundusz Opoka Quant to nie jest św. Graal inwestowania, podobnie jak inne fundusze tego typu. „Wnikliwie obserwuję rynek funduszy quant za granicą. Śmiem twierdzić, że ich słabe wyniki to w dużej mierze efekt słabości spółek value i rynków wschodzących względem amerykańskiego. Proszę zauważyć, że nie tylko te nowsze fundusze ilościowe, ale też te od dawna istniejące - typu CTA i managed futures, a także fundusze hedge inwestujące w oparciu o makroekonomię - mają trudny czas i są relatywnie gorsze od zwykłego ETF na S&P500. Ale siła tych wszystkich strategii objawia się właśnie w trudnych czasach, gdy „nagi” ETF spada o 30-40%, wtedy te bardziej złożone strategie mają obsunięcie rzędu 5-10%, albo nawet zysk, co skutkuje o wiele lepszą relacją zysku do ryzyka w długim terminie. Te właściwości zauważa się dopiero w perspektywie wieloletniej. Możliwe jest jednak, że te strategie przez kilka lat będą zachowywać się gorzej od tzw. szerokiego rynku” – zwrócił uwagę Link.

Grzegorz Link wyjaśnia, że Opoka Quant to fundusz stworzony z myślą o różnych warunkach rynkowych. „Algorytmy, którymi się w nim kierujemy, mają funkcjonować zarówno w hossie, jak i w bessie. Jak do tej pory warunki sprzyjające Quantowi były w I półroczu jego działania. W 2017 roku zarobił +4,7%. Potem pojawiły się niesprzyjające warunki, w roku 2018 była strata -4,2%, a w 2019 strata -3,3%. Przypominam jednak, że przykładowo mWIG40 spadł o -19% w 2018 roku i miał wynik około 0% rok później. Mam silne przekonanie, że jakiekolwiek warunki rynkowe nas czekają, Quant poradzi sobie bez generowania niepotrzebnie dużych strat, a jednocześnie wygeneruje solidny zysk w lepszych czasach” – powiedział Link.

Fundusz Opoka Quant inwestuje częściowo w Polsce, a częściowo za granicą. Zmiany w algorytmie nie są wprowadzane zbyt często. „Fundament strategii ilościowej Opoka Quant pozostaje niezmieniony w zasadzie od początku istnienia funduszu. W mojej ocenie jest to słuszne podejście, bo czas który pozwoli Quantowi naprawdę zabłyszczeć i zaprezentować jego silne strony, jest dopiero przed nami” – uważa zarządzający Opoka Quant.

No cóż, klienci funduszy quant – w tym Opoka Quant – też mają nadzieję, że najlepsze dopiero przed tego typu podmiotami.

Źródło grafiki: Financial Times