Rosnący populizm polityczny i inflacja to coś do czego inwestorzy muszą się przyzwyczaić

Jeśli myślisz, że w ostatnich latach widziałeś szczyty populizmu, to się grubo mylisz - przekonuje ekspert z USA. Polska scena polityczna niczym specjalnym się pod tym względem nie wyróżnia. Jeżeli uważasz, że piątka Kaczyńskiego to właśnie Mount Everest populizmu - to także się mylisz. Himalaje populizmu dopiero przed nami, a inwestorzy powinni się do tego przygotować – ostrzega Shaniel Ramjee, senior investment manager w firmie inwestycyjnej Pictet Asset Management.

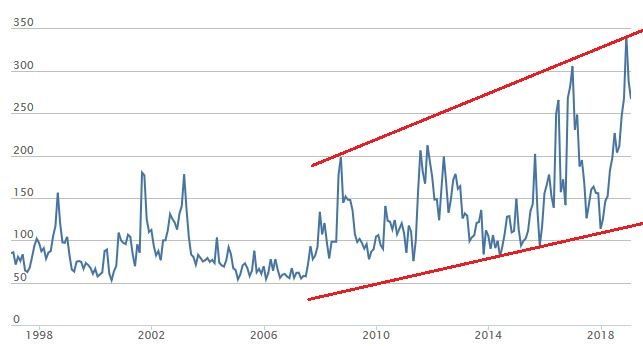

Populizm, a wraz z nim niepewność polityczna, rośnie nieprzerwanie od czasów kryzysu finansowego z lat 2007-09. Niektórzy za triumf populizmu uznali zwycięstwo Donalda Trumpa w wyborach prezydenckich w USA w 2016 roku. Większość jest zgodna, że odniósł on wielkie zwycięstwo podczas referendum brexitowego w czerwcu 2016 roku.

REKLAMA

Ale to jeszcze nie koniec, to dopiero początek fali populizmu – ostrzega Shaniel Ramjee, senior investment manager w firmie inwestycyjnej Pictet Asset Management.

1. Notowania Global Economic Policy Uncertainty Index (GEPUI)

Rozwarstwienie paliwem dla populizmu

Shaniel Ramjee wskazuje, że niezwykle odważna – a nawet momentami szalona – polityka pieniężna banków centralnych pozwoliła wydostać się globalnej gospodarce z recesji i kryzysu finansowego. Miała ona jednak poważne skutki uboczne. Doszło do rozwarstwienia społeczeństw. Bogaci stali się jeszcze bogatsi, a biedniejszym nie bardzo się poprawiło. W ten sposób powstało paliwo dla populizmu, który jest zjawiskiem politycznym polegającym generalnie na tym, że masowe poparcie uzyskują siły polityczne obiecujące ludowi wymianę elit, co ma przynieść poprawę losu tegoż ludu.

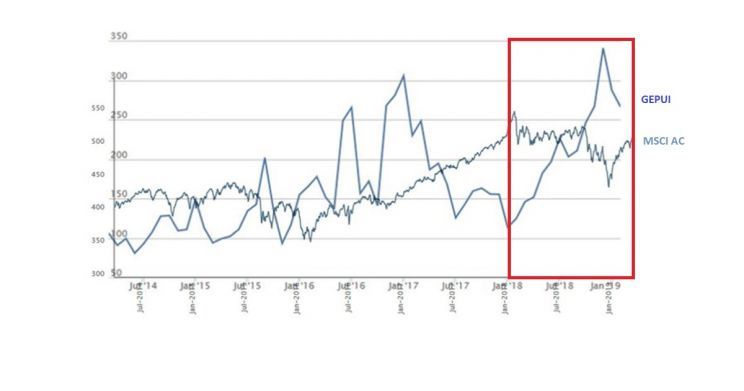

Wpływ coraz większego ryzyka politycznego na zachowanie światowych indeksów widać bardzo wyraźnie od początku 2018 roku. Wtedy Global Economic Policy Uncertainty Index ruszył w górę, po kilkunastu miesiącach spokoju. Od tamtego czasu na rynkach akcji jest albo konsolidacja, albo niedźwiedzia atmosfera, co widać po kursie MSCI All Countries World Index. I kwartał 2019 roku przyniósł schłodzenie nastrojów, co poskutkowało byczymi humorami inwestorów.

2. Notowania Global Economic Policy Uncertainty Index (GEPUI) na tle MSCI All Countries World Index (MSCI AC) – 5 lat

„Publiczna percepcja QE (quantitative easing, luzowania ilościowego) jest taka, że 1% najbogatszych napchał sobie kieszenie. To jest bardzo niebezpieczne zjawisko, nie tylko w kontekście wyborów, ale także kwestii niezależności banków centralnych od władzy ustawodawczej i wykonawczej. Inwestorzy uważają, że banki zawsze będą miały dużą niezależność. Tymczasem to może być złudzenie” – ostrzega ekspert Pictet AM.

Zobacz także: Ważna zmiana na rynku w USA. Ostatni raz podobna sytuacja miała miejsce przed kryzysem w 2007 roku

Czy inflacja na świecie powróci

Shaniel Ramjee uważa, że jednym z sygnałów wskazujących na to, że na horyzoncie widać już Himalaje populizmu, jest rosnąca popularność Nowoczesnej Teorii Monetarnej (Modern Monetary Theory, MMT).

„U podstaw MMT leży przekonanie, że wystarczy mieć kontrolę nad walutą, a można sobie poradzić z każdym problemem. Spłacić długi, sfinansować wszystkie inwestycje, odpowiednio stymulować popyt i utrzymywać bezrobocie na niskim poziomie. Jest to odświeżenie idei New Deal z lat 30-tych XX wieku, ale w nowej atrakcyjnej formie” – wskazuje ekspert Pictet AM.

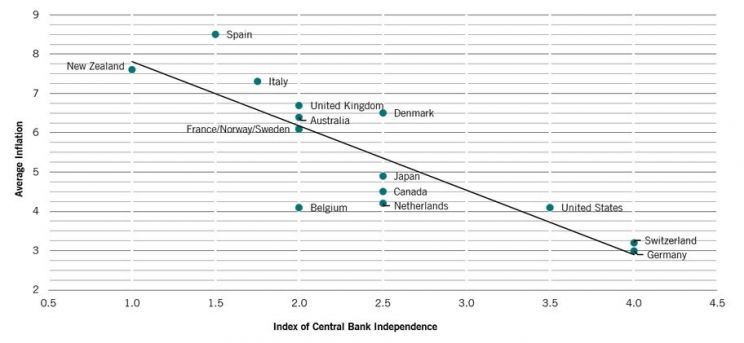

Shaniel Ramjee uważa, że jeśli banki centralne stracą niezależność, to może dojść do próby wdrożenia w życie założeń MMT. A to będzie oznaczało powrót inflacji na salony. Ekspert Pictet AM wskazuje, że istnieje niepodważalna zależność: im bardziej bank centralny jest niezależny od polityków, tym niższą udaje mu się utrzymywać inflację, i odwrotnie.

Zobacz także: Czym jest MMT, na której Popek planuje oprzeć program ekonomiczny partii Młoda Polska

3. Średnioroczna inflacja w latach 1955-88 (oś pionowa) kontra niezależność banków centralnych (oś pozioma)

Według analityka Pictet AM, już widać pierwsze jaskółki zmiany trendu, jeśli chodzi o niezależność banków centralnych. Znacznie spadła niezależność banku tureckiego, na skutek działań prezydenta Recepa Tayyipa Erdogana. Prezydent Filipin Rodgrigo Duterte nie wahał się powołać na fotel prezesa tamtejszego banku centralnego swojego kolegi. W USA prezydent Donald Trump podjął próby wpływu na decyzje FED. A rząd Italii chce usunąć wybranych członków zarządu Banku Włoch pod pretekstem kary za skandale bankowe.

Shaniel Ramjee uważa, że w najbliższych latach zobaczymy politykę typu helicopter money w wykonaniu banków centralnych, także tych z rynków rozwiniętych. „To będzie luzowanie ilościowe dla ludzi, próba rekompensaty za zwiększające się rozwarstwienie. Tego rodzaju polityka będzie miała oczywiście negatywne efekty uboczne. Najbardziej dotknie ona kraje z największymi deficytami oraz te, w których rozwarstwienie społeczne jest największe, bo tam może się pojawić inflacja, nad którą będzie trudno zapanować” – ostrzega analityk Pictet AM.

W jaki sposób inwestorzy mogą się przygotować na nadejście czasów szalejącego populizmu i wysokiej inflacji? „Muszą przeważać portfele na aktywa chroniące przed inflacją. Tutaj kłaniają się nieruchomości i złoto. Problem w tym, że nieruchomości mogą zostać wysoko opodatkowane, a złoto nie generuje żadnych przepływów pieniężnych. Jednocześnie z pewnością będą się rozwijać nowe biznesy technologiczne. Inwestorzy będą więc musieli trzymać rękę na pulsie i stać się bardzo uważnymi obserwatorami, jeśli będą chcieli w takich warunkach generować dodatnie stopy zwrotu na swoich portfelach” – podsumowuje Shaniel Ramjee.

Źródła wykresów: 1-2. policyuncertainty.com, 3. Pictet AM