Największy margin call w historii może zachwiać rynkiem finansowym

Kursy spółek Viacom czy Discovery spadły podczas piątkowej sesji po -27%. Dziś tanieją akcje banków inwestycyjnych Nomura i Credit Suisse. Stoi za tym największy margin call w historii, opiewający na około 30 mld USD, a może on sięgnąć nawet 50 mld USD.

Bill Hwang to znany azjatycki zarządzający, który był już skazany za insider trading. Teraz doprowadził do bodajże największego margin call w historii. Margin call to wezwanie do uzupełnienia kapitału.

REKLAMA

Jak doszło do margin call o wartości 30 mld USD?

Hwang do niedawna był na „czarnej liście” banków inwestycyjnych. Ale z tej listy zdjął go Goldman Sachs, pozwalając mu zaciągać kredyty na lewarowane pozycje. Hwang kupował akcje takich firm, jak Baidu, Discovery czy Viacom CBS – te pozycje miały wartość grubych miliardów USD. Hwang „ładował się pod korek”, i to jeszcze z lewarem.

Wedle informatorów serwisu Bloomberg, Goldman Sachs dokonał gwałtownej zmiany w podejściu do Hwanga i nakazał zwrot znacznej części pożyczonych pieniędzy. To zmusiło Archegos Capital Management do zamykania na gwałt ogromnych pozycji inwestycyjnych, opiewających na około 30 mld USD. To z kolei doprowadziło do gwałtownego spadku kursu spółek Viacom czy Discovery – po -27% podczas piątkowej sesji. Podobno Hwang musi jeszcze zamknąć pozycje o wartości około 20 mld USD, a w sumie był zadłużony na 80 mld USD.

To zdarzenie może mieć „długi ogon” i wstrząsnąć rynkiem finansowym. Już pojawiła się informacja, że bank Nomura odnotował 2 mld USD straty w zdarzeniu jednorazowym, z uwagi na działania amerykańskiego klienta. Siedziba Archegos Capital Management znajduje się w Nowym Jorku. Wedle informatorów Reutersa, bank Nomura poniósł tę stratę właśnie w wyniku działań firmy Hwanga. Akcje Nomury potaniały dziś o ponad 16%.

Również Credit Suisse przyznał, że może mieć "poważną stratę na transakcjach z amerykańskim funduszem hegdingowym". Akcje tej instytucji zniżkują podczas dzisiejszej sesji o 10 proc.

Teraz powstaje pytanie – jak wiele innych instytucji będzie poszkodowanych w ramach tego zdarzenia i czy nie zajdzie tutaj „efekt domina”? To mogłoby mieć duże znaczenie dla stabilności systemu finansowego.

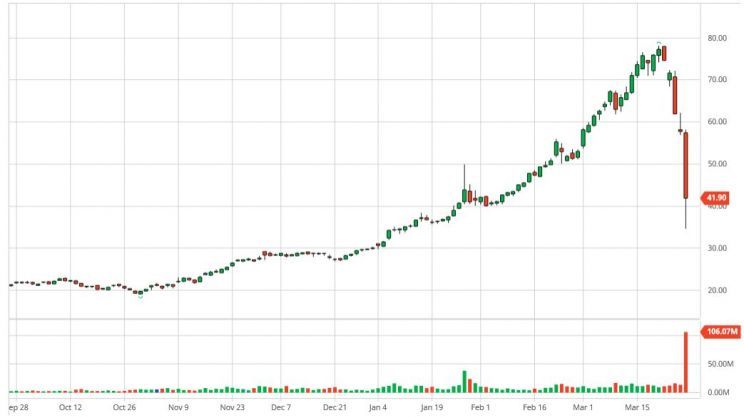

Notowania spółki Discovery – 6 miesięcy

Źródło: Barchart.com

Zobacz także: Grupa PZU ogłosiła nową politykę dywidendową na lata 2021-2024

Kim jest Bill Hwang?

Bill Hwang to wychowanek Juliana Robertsona, słynnego inwestora, który prowadził firmę Tiger Management. Hwang w pewnym momencie poszedł na swoje, najpierw zakładając fundusz inwestycyjny, a potem firmę family office Archegos. Wedle informatorów Bloomberga, Archegos mocno lewarował pozycje, pomnażając kilkakrotnie prywatne pieniądze Hwanga dzięki pożyczkom od Goldman Sachs.

W 2012 roku Hwang został skazany za insider trading – wykorzystał informacje poufne do zarobku rzędu 16 mln USD. Przez 6 lat pozostawał „na cenzurowanym”. Od 2018 roku Goldman Sachs przywrócił mu możliwość brania pożyczek w celach inwestycyjnych.

Poniżej krótki wywiad z Billem Hwangiem: