Chiny walczą z technologicznymi gigantami. Inwestorzy uciekają, bo skala regulacji zaskakuje nawet entuzjastów chińskiej gospodarki

To był ciężki rok dla inwestorów w Chinach, a szczególnie tych, którzy zapomnieli, że to wciąż komunistyczny kraj z rządem, który może działać jednostronnie i zmieniać kierunek szybko oraz bezwzględnie.

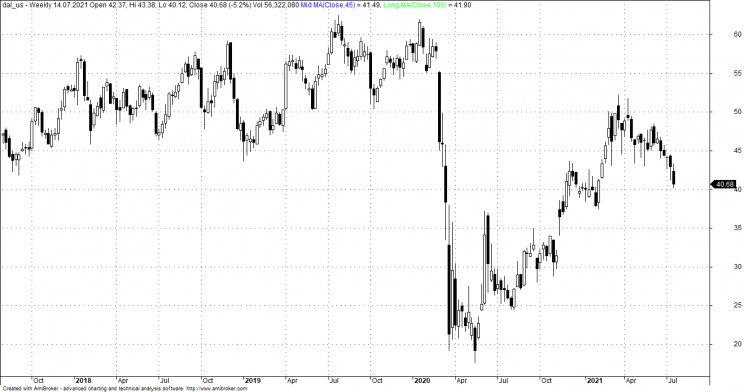

Po zaskakujących i bardzo antykapitalistycznych posunięciach w ciągu ostatnich kilku miesięcy, chińskie akcje gwałtownie spadają. Chiński rynek spadł o 20% w ciągu ostatnich sześciu miesięcy, podczas gdy niektóre z jego największych spółek spadły o ponad 40%. Czy Chiny stały się nieopłacalne? To bardziej skomplikowana sprawa.

REKLAMA

Zobacz także: Największy deweloper na świecie China Evergrande ma 300 mld USD długu i problem z jego spłatą

Inwestorzy stracili czujność co do Chin

Wśród inwestorów rosła popularność chińskich gigantów technologicznych. Przez lata chiński rząd pozwalał – a nawet pomagał – chińskim firmom internetowym. Przynosiło to lukratywne zyski inwestorom i pomogło narodowi zwiększyć pulę miliarderów szybciej niż jakikolwiek inny kraj. W Chinach w zeszłym roku przybyło 257 miliarderów.

Inwestorzy stracili czujność, ponieważ wydawało się, że druga co do wielkości gospodarka na świecie przyjmuje kapitalizm.

Zobacz także: Jak się inwestuje w Chinach i dlaczego chińskie spółki nie lubią pokazywać strat

Ta narracja się rozpada. Prezydent Xi Jinping, który prawdopodobnie w przyszłym roku będzie się ubiegał o trzecią kadencję, stara się wzmocnić swoją pozycję w Partii Komunistycznej i zmierzyć się z niezadowoleniem społecznym. Doprowadziło to do zmiany polityki w kierunku „wspólnego dobrobytu”, kładąc nacisk na dobrobyt społeczny, bezpieczeństwo narodowe oraz regulacje, które są ukierunkowane na ważne części gospodarki jak technologie, edukacja, własność prywatna.

Zeszłej jesieni, chiński rząd zablokował oczekiwaną ofertę publiczną Ant Group, spółka z grupy Alibaba Group Holding (BABA), przebudował model biznesowy fintechu i publicznie upomniał wyrazistego założyciela Jacka Ma.

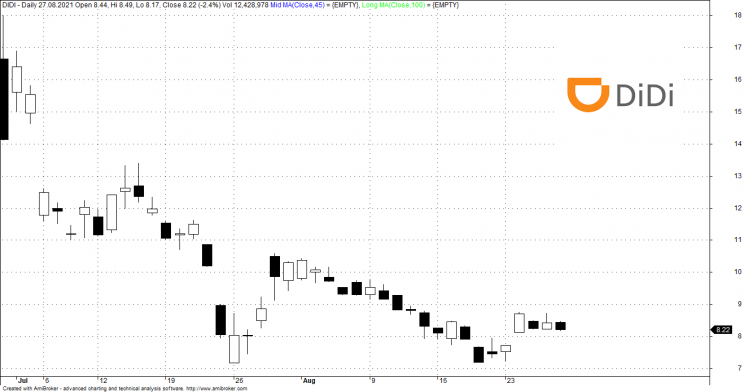

Pekin schłodził też gorący rynek innych IPO jak DiDi Global (DIDI), zaledwie kilka dni po debiucie na amerykańskiej giełdzie, chińska Państwowa Administracja Regulacji Rynku zablokowała usługi powołując się na nielegalne gromadzenie danych osobowych („Aplikacja Didi zablokowana. Chinom nie podobają się IPO spółek technologicznych w USA"). Według The Wall Street Journal, to służyło jako ostre przypomnienie kto rządzi w Chinach, które mają problem z tym jak ich spółki szukają kapitału w USA.

Tempo, zakres i nieskoordynowane zakazy organów regulacyjnych były szokujące nawet dla entuzjastów chińskiego rynku takich jak Stephen Roach, były dyrektor Morgan Stanley Asia, który komentuje, że nowe regulacja, zwiększona kontrola tylko stłumi zwierzęcego ducha kapitalizmu do napędzania innowacji i utrzymania wzrostu chińskiej gospodarki.

Inwestorzy uciekają w popłochu

Inwestorzy uciekają z kapitałem z Chin w wielkim popłochu. KraneShares CSI China Internet exchange-traded fund (KWEB) stracił 45% w ciągu ostatnich sześciu miesięcy, z Alibaba w dół o 30% i firmami edukacyjnymi takimi jak New Oriental Education & Technology (EDU) i Tal Education (TAL) w dół o 90% w tym samym okresie. Tylko w pierwszych dwóch tygodniach sierpnia inwestorzy wycofali z Chin 3 miliardy USD, według EPFR Global.

Zgodnie z przysłowiem Warrena Buffetta, inwestorzy powinni być chciwi, gdy inni się boją, w cenach chińskich akcji odbija się wiele strachu. Chiny to gospodarka warta 15 bilionów USD, dom dla 1,4 mld ludzi i niezliczonych innowacyjnych firm. Inwestorzy długoterminowi nie mogą tego ignorować, ale nie powinni również ignorować licznych zagrożeń, które płyną z komunistycznego rządu.

Co więc powinien zrobić inwestor? Po pierwsze, zrozumieć ryzyko. Następnie, istnieją dwa sposoby podejścia do inwestowania w Chinach - mniejsze spółki, najlepiej posiadane przez fundusz inwestycyjny, oraz wiedza, kiedy wejść w niektóre z największych firm w kraju.

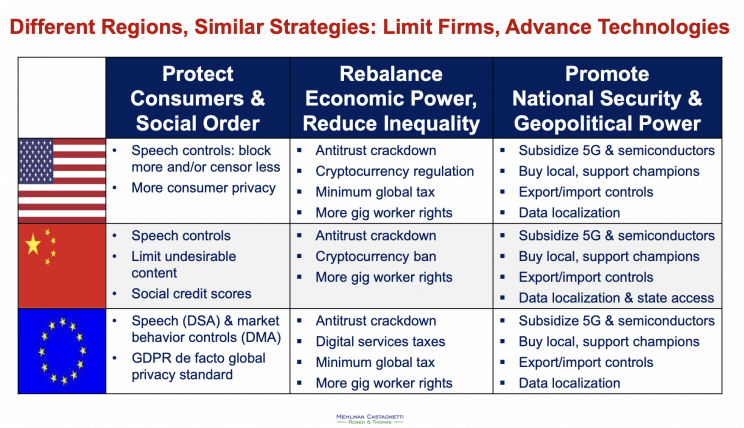

USA vs Chiny

Starcie dwóch najpotężniejszych gospodarek rodzi duże ryzyko. Weźmy na początek Stany Zjednoczone. Komisja Papierów Wartościowych i Giełd (SEC) poszukuje sposobów na podjęcie kroków, które utorują drogę do usunięcia z giełdy chińskich firm, nie spełniających amerykańskich standardów audytu. Chodzi tutaj o stanowisko wobec naruszeń praw człowieka i zwiększenie kontroli nad chińskimi firmami notowanymi jako amerykańskie kwity depozytowe, czyli ADR.

Gary Gensler ostrzegł, że wielu amerykańskich inwestorów nie zdaje sobie sprawy z ryzyka związanego z chińskimi ADR-ami. Dzieje się tak z powodu skomplikowanej struktury korporacyjnej zwanej podmiotem o zmiennym udziale (variable interest entity, VIE), która jest wykorzystywana w celu ominięcia chińskich przepisów dotyczących własności zagranicznej i powoduje, że amerykańscy inwestorzy posiadają udziały w spółce fasadowej, która ma kontrakt z chińskimi podmiotami gospodarczymi. Nawet fundusze hedgingowe coraz częściej pozbywają się chińskich ADR-ów w zamian za akcje notowane w Hong Kongu; fundusze o dużej kapitalizacji mają obecnie o połowę mniejszą ekspozycję na chińskie ADR-y niż dwa lata temu, według Bank of America.

Gdzieś na orbicie krąży konflikt Chin z Tajwanem, a to może zdestabilizować rynki światowe. Chiński rząd komunistyczny zacieśnia kontrolę nad biznesem oraz społeczeństwem. Xi wyraźnie podkreśla potrzebę rozwiązania problemu nierówności majątkowych powstałych w wyniku ostatnich wzrostów gospodarczych, nawet kosztem rentowności przedsiębiorstw.

Chiny już wcześniej stosowały surowe regulacje, w tym antykorupcyjne, które mocno uderzyły w akcje luksusowych kasyn w latach 2012-2014, a także w branżę gier online w 2017 r., ale obecne działania są znacznie szersze i mniej skoordynowane, prowadzone przez różnego rodzaju organy regulacyjne. „Regulacje nie mają ram, do których można by się przyczepić" - mówi Ruchir Sharma, główny strateg globalny w Morgan Stanley Investment Management. „To jest dezorientujące".

Regulatorzy naciskają na firmy z branży e-commerce, aby podniosły wynagrodzenia dla pracowników zewnętrznych i sprawują większą kontrolę nad treściami i rozrywką. W grę wchodzi również ewentualna likwidacja preferencyjnego traktowania podatkowego, z którego korzystały firmy internetowe, oraz zwiększenie presji na przedsiębiorstwa i osoby zamożne, by w większym stopniu oddawały się społeczeństwu.

Hang Seng Index – Hongkong

Zobacz także: Ray Dalio tłumaczy dlaczego chiński rząd atakuje rodzimy biznes i firmy

Shanghai Composite Index – China

W dłuższej perspektywie, niektóre z tych regulacji mogą oznaczać bardziej zrównoważony wzrost w sektorze internetowym, który był sceną wojen cenowych, dotacji i źle ukierunkowanych inwestycji. Rajiv Jain, dyrektor inwestycyjny GQG Partners wskazuje na przykład: „China Mobile była kiedyś notowana na poziomie 40-krotności zysków i każdy inwestor chciał ją mieć, ale ponieważ przez lata była poddawana presji regulacyjnej, jej wartość znacznie spadła - nawet przed wprowadzeniem sankcji regulacyjnych", które doprowadziły do wycofania jej z obrotu”.