Koszmar finansowy lat 70-tych wraca, aż 42% respondentów ankiety J.P Morgan uważa, że powraca stagflacja

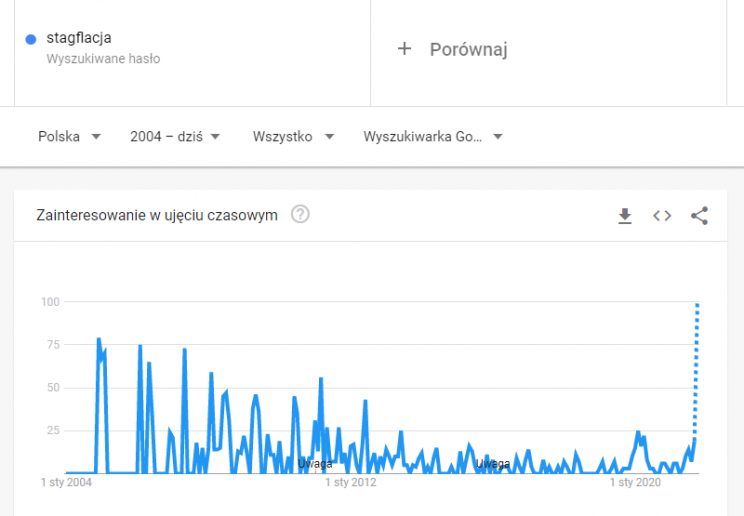

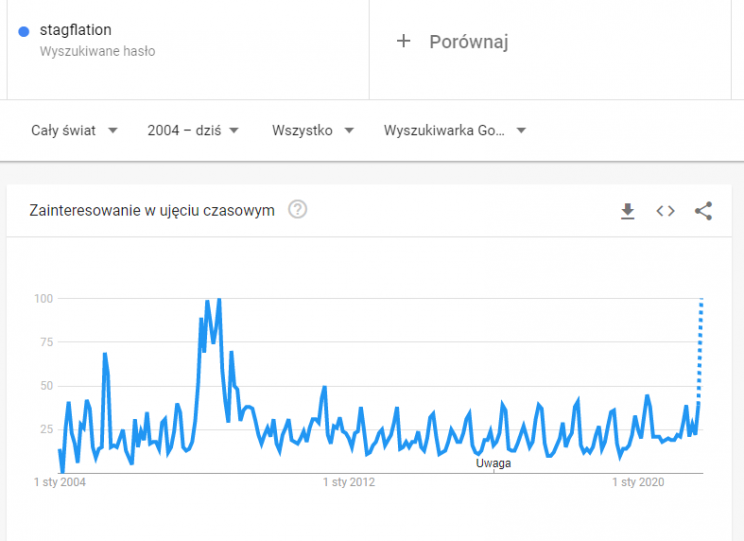

J.P. Morgan opublikował ankietę z której wynika, że 42% respondentów uważa, iż Stany Zjednoczone zmierzają w kierunku stagflacyjnej przyszłości. Nawet Google Trends pokazuje, że liczba wyszukiwań tego terminu zaczęła wzrastać.

Był czas kiedy stagflacja – połączenie stagnacji gospodarczej i rosnącej inflacji – była uważana za coś niemal mitycznego. No bo jak to możliwe, że wzrost gospodarczy stoi w miejscu, podczas gdy ceny wciąż rosną? To widmo zaczyna się materializować, przynajmniej tak uważa 42% respondentów w ankiecie banku inwestycyjnego J.P. Morgan.

REKLAMA

Zobacz także: Globalny wzrost gospodarczy spowalnia, a inflacja jest napędzana przez braki wszystkiego - nadchodzi stagflacja ostrzegają ekonomiści

Widmo stagflacji powróciło

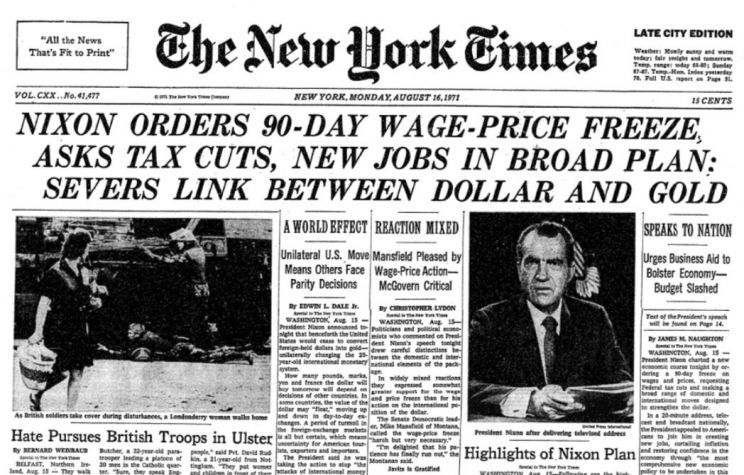

Lata siedemdziesiąte. Richard Nixon doprowadza do upadku dolara, odcinając amerykańskiego dolara od standardu złota, ceny ropy wzrosły przez embargo, firmy musiały zwiększyć opłaty i ograniczyć produkcję. Dopiero po bolesnej serii podwyżek stóp procentowych i recesji Stany Zjednoczone w końcu się z tego otrząsnęły.

„Termin 'stagflacja', który był powszechnie używany w latach 70-tych i wczesnych 80-tych, zasadniczo zniknął z leksykonu w ciągu kolejnych kilku dekad" - pisze Jay Bryson, główny ekonomista Wells Fargo Securities. „Jednak ostatnio znów stała się modna wraz z wyraźnym wzrostem inflacji, który jest spowodowany, przynajmniej częściowo, ograniczeniami podaży".

Problem inflacji. Indeks cen konsumpcyjnych w USA wzrósł we wrześniu o 5,4% w stosunku do poziomu sprzed roku, co stawia go na drodze do najszybszego wzrostu od co najmniej 1990 roku. Koszty produkcji były gorsze z powodu braków i opóźnień, co przyczyniło się do wzrostu indeksu cen producentów o 8,6% we wrześniu, rok do roku.

Analitycy wskazują, że jednak siły rozpędzające inflację tracą powoli impet. Pierwszy kwartał przyszłego roku ma być ostatnim okresem, gdzie jest problem z łańcuchem dostaw, ponieważ sezonowy popyt gwałtownie spada co pozwala na odbudowę zapasów, podkreśla Aneta Markowska z Jefferies.

Miedź, wskaźnik dla przemysłu, wzrosła w tym tygodniu o 11%, co stanowi największy jednotygodniowy wzrost od 2011 roku. Złoto, które zwykle jest przystanią w niepewnych czasach, wzrosło zaledwie o 0,6%. To spowodowało, że tzw. wskaźnik miedź/złoto osiągnął najwyższy poziom od 2013 r., co sygnalizuje siłę globalnego popytu przemysłowego i wskazuje, że polityka monetarna USA nie jest zbyt ostra i nie wykolei gospodarki.

Zobacz także: Goldman Sachs prognozuje, że inflacja w Polsce osiągnie 6,5% na koniec roku

„Jeśli Fed zbyt mocno zacieśni politykę pieniężną lub globalny wzrost spowolni z powodu zewnętrznych wstrząsów, będzie to raczej niesprzyjający wiatr dla metali, ale nie spodziewamy się takich decyzji" - wyjaśnia Michael Darda, główny ekonomista MKM Partners. „Zachowanie rynku w tym roku mówi nam, że dalszy lub trwały wzrost stóp wolnych od ryzyka prawdopodobnie będzie katalizatorem trwającej rotacji w sektorach akcji, w których akcje zorientowane na wartość i ponowne otwarcie przewyższają akcje i sektory oparte na wzroście i wysokiej wycenie."

Stagflacja byłaby potężnym problemem dla akcji. Strateg Goldman Sachs David Kostin zauważa, że od 1960 roku było 41 kwartałów wysokiej inflacji i słabego wzrostu gospodarczego. Podczas tych kwartałów, indeks S&P 500 osiągnął średnio -2,1% realnego zwrotu, znacznie poniżej 2,5% średniego zysku dla wszystkich kwartałów. Kostin rekomenduje koszyk akcji o dużej sile cenowej - spółki takie jak 3M (ticker: MMM) w sektorze przemysłowym, Vulcan Materials (VMC) w sektorze materiałów oraz Procter & Gamble (PG) w sektorze dóbr konsumpcyjnych - dla inwestorów obawiających się stagflacji, choć nie spodziewa się jej wystąpienia. „Raporty EPS za trzeci kwartał uwydatnią presję na koszty produkcji, ale szczyt inflacji w nadchodzących miesiącach powinien uspokoić inwestorów i pomóc podnieść S&P 500 do poziomu 4700 do końca roku" - pisze.

I to jest właśnie problem z prognozowaniem stagflacji - aby do niej doszło, potrzebny jest rzadki splot wydarzeń. Nawet zakładanie się, że inflacja pozostanie na tak wysokim poziomie jak obecnie, wydaje się być przegranym zakładem, zauważa Nicholas Colas, współzałożyciel DataTrek Research. Zauważa on, że w ciągu ostatnich czterech dekad Stany Zjednoczone miały trudności z utrzymaniem inflacji na poziomie 4% w skali roku przez bardzo długi czas. W latach 80-tych i 90-tych średnia wynosiła około 3,5%, a w ciągu ostatnich 20 lat było to zaledwie 2%.