Lokaty bankowe odchodzą do lamusa, tak jak kiedyś Walkman

Jesteśmy na końcu cyklu dominacji rynku finansowego nad resztą gospodarki, a ultra niskie stopy procentowe to mechanizm, który zresetuje system - uważa Vineer Bhansali, prezes LongTail Alpha.

Ujemne oprocentowanie obligacji to pogwałcenie podstawowych praw inwestowania, to jest nienaturalna sytuacja – twierdzi Vineer Bhansali, prezes LongTail Alpha, współautor The Incredible Upside-Down Fixed-Income Market, monografii CFA Institute Research.

REKLAMA

Fenomen bez precedensu

Bhansali uważa, że ujemne stopy procentowe, jakie widać w niektórych krajach, oraz obligacje ujemnie oprocentowane, to niezwykły fenomen, który trzeba zrozumieć i spróbować na nim zarabiać jako inwestor. Wskazuje, że obecnie około 25% wyemitowanego długu o wartości około 25 bln USD ma ujemne oprocentowanie. „To jest fenomen, który nie ma historycznego precedensu. Jego zrozumienie jest trudne, bo w gruncie rzeczy nie istnieją narzędzia, które pozwalałyby na jego skuteczne przeanalizowanie. W historii bywały okresy, kiedy realne oprocentowanie obligacji było ujemne, z uwagi na wysoką inflację, ale nie było takiego okresu, kiedy ujemne było oprocentowanie nominalne” – podkreśla Bhansali.

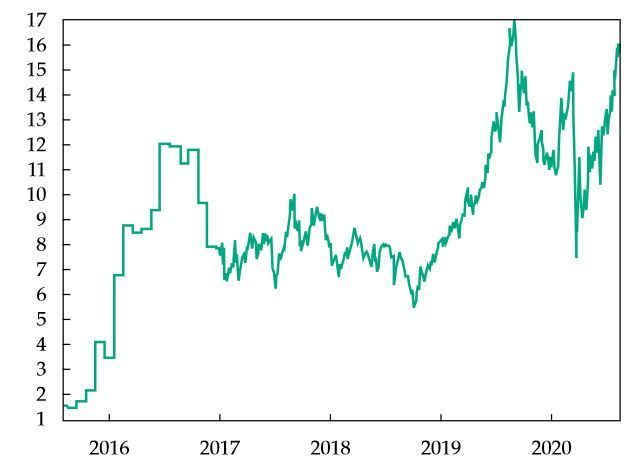

Wartość rynkowa ujemnie oprocentowanych obligacji

Źródło: “THE INCREDIBLE UPSIDE-DOWN FIXED-INCOME MARKET”

Czy to jest złe, szkodliwe? Bhansali jest z wykształcenia fizykiem, więc odpowiada per analogiam: „W fizyce istnieje zasada, że masa jest zawsze powyżej zera, nie ma ujemnej masy. Ale w teorii wszystko jest możliwe, więc możliwe jest też stworzenie w sztucznych warunkach ujemnej masy. To jest tego typu eksperyment w ekonomii: stworzono w sposób sztuczny ujemne oprocentowanie obligacji, bo w naturze ono by nie wystąpiło. Bo przecież ujemne oprocentowanie oznacza, że obligatariusz, czyli wierzyciel, traci na zakupie takich obligacji. Z filozoficznego punktu widzenia, to nie jest ani dobre ani złe, jeśli obie strony transakcji się na to zgadzają” - stwierdza. „Z drugiej strony, taka sytuacja to jest pogwałcenie podstawowych praw inwestowania, to jest nienaturalna sytuacja” – dodaje.

Zobacz także: Złoto i srebro zawodzą. Po rocznej konsolidacji metale szlachetne przeżyły flash crash

Zmiany na rynku finansowym są nieodwracalne

Ekspert wskazuje, że ujemnie oprocentowane obligacje to w Europie mechanizm polityczny. „Unia Europejska musi pomagać krajom Południa, a nie ma wspólnej polityki fiskalnej. Może to więc robić za pomocą subsydiów na rynku obligacji. Czyli takie papiery to mechanizm odbierania kapitału bogatym oszczędzającym z Północy i transferowania go na Południe. Czyli to jest narzędzie, które realizuje cel polityczny, a jest nim jedność UE” – tłumaczy Bhansali.

W opinii Bhansaliego, ten „problem” szybko nie zniknie, on jest trwały. „Obecnie nie ma już odwrotu. W ciągu ostatniej dekady zaszły tak głębokie zmiany na rynku finansowym, że one są nieodwracalne. Podręczniki sprzed 30 lat nadają się tylko do kosza. Wydaje mi się, że weszliśmy w nową rzeczywistość ujemnie oprocentowanych obligacji, super luźnej polityki pieniężnej i rozrośniętej administracji rządowej i szybko z niej nie wyjdziemy” – uważa Bhansali. „Lokaty bankowe odchodzą do lamusa, niczym kiedyś Walkman, bo nadeszło nowe” – dodaje.

Według eksperta, w finansach doszło do sytuacji, w której „przekroczono Rubikon” i nie ma już powrotu do starego porządku. „Gdy skomplikowany system, ład się zmienia, to trudno wrócić do tego stanu sprzed zmiany. Nie ma wstecznego biegu. Nie da się już zamieść pod dywan wydrukowanych obligacji o ujemnym oprocentowaniu, one są już faktem i zmieniły historię. Oczywiście, w każdym z bloków geopolitycznych, czyli w bloku amerykańskim, europejskim i azjatyckim sytuacja wygląda nieco inaczej, ale tak naprawdę jest podobna. W tym sensie, że finanse złączyły się z polityką i od tego też nie ma odwrotu. Obecnie banki centralne otrzymały mandat rozszerzony, bo mają nie tylko pilnować wartości pieniądza, ale też stopy bezrobocia, czy generalnie koniunktury w gospodarce, a nawet zajmować się pośrednio polityką społeczną. To są tak głębokie zmiany, że nie ma przed nimi ucieczki, trzeba się z nimi pogodzić i zacząć w ich ramach funkcjonować” – tłumaczy Bhansali.

Zdaniem prezesa LongTail Alpha, w teorii niezwykle szkodliwa jest sytuacja z ekstremalnie niskimi, często ujemnymi, stopami procentowymi, ale czy jest tak na pewno? „Autor A History of Interest Rates Sidney Homer mówił, że wysokość oprocentowania pokazuje, czy narody są żywotne, czy umierają, czy są zamrożone, bez pulsu i temperatury, czy są gorące i tętnią życiem. Czyli wysokość stóp to według niego taki termometr. Wedle jego poglądu, obecnie wiele narodów to są zombie. Ale przecież wiemy, że gospodarka całkiem nieźle funkcjonuje, mimo reżimu ekstremalnie niskiej stopy i radykalnie niskiego oprocentowania” – podsumowuje Bhansali.

Autor inspirował się wywiadem z V. Bhansalim „What’s Wrong with Negative Yields?”