Drastyczny spadek sprzedaży kredytów mieszkaniowych w październiku, w nadchodzących miesiącach nie będzie lepiej

W październiku br. odnotowano wzrost liczby udzielonych kredytów ratalnych. Natomiast niespełna 74-procentowy spadek r/r odnotowały kredyty mieszkaniowe, podobnie wygląda segment hipotek.

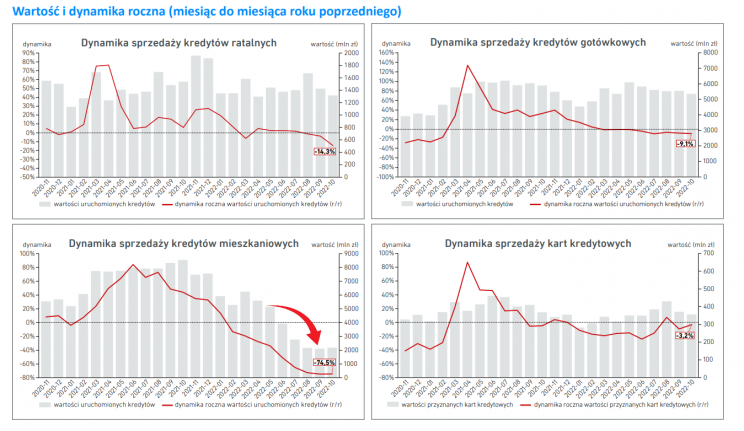

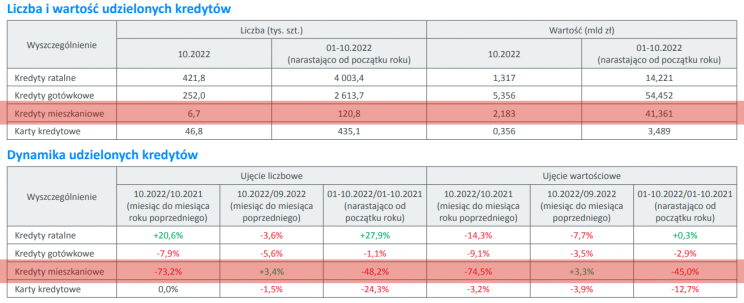

Według najnowszych danych Biura Informacji Kredytowej (BIK) w październiku br. odnotowano spadek we wszystkich rodzajach kredytów. Wyjątkiem są kredyty ratalne, których udzielono około 20% więcej r/r. Wartość przyznanych finansowań we wszystkich produktach kredytowych była niższa rok do roku.

REKLAMA

Zobacz także: Sprzedaż kredytów hipotecznych zaczyna się stabilizować na poziomie 70% niższym niż rok temu

Zły okres dla rynku kredytów

Na podstawie danych BIK październikową dynamikę liczby i wartości udzielonych kredytów ocenia się negatywnie. Ujemne dynamiki pierwszych 10 miesiącach tego roku - zarówno pod kątem liczbowym, jak i wartościowym - zauważono w segmencie kredytów mieszkaniowych, kolejno o -48,2% i 45%. Mniejsze spadku dostrzeżono w przypadku kart kredytowych (24,3% i -12,7%).

Źródło: Newsletter kredytowy BIK

W okresie od stycznia do października br. dodatnie wyniki prezentują kredyty gotówkowe.

„W okresie styczeń – październik br., w porównaniu z analogicznym okresem zeszłego roku, kredyty gotówkowe odnotowały dodatnie dynamiki zarówno w ujęciu liczbowym, jak i wartościowym jedynie w dwóch skrajnych przedziałach kwotowych: do 5 tys. zł oraz pow. 50 tys. zł (+9,9% L) i (+5,7% W) oraz (+1,1% L) i (+2,6% W). Rynek kredytów gotówkowych rośnie więc jedynie w skrajnych przedziałach.” – powiedział główny analityk BIK prof. Waldemar Rogowski.

W ostatnich trzech kwartałach największa dynamika przypadła kredytom niskokwotowym, odwrotnie do analogicznego okresu ubiegłego roku.

„W przeciwieństwie do 2021 roku, gdy najwyższa dynamika wzrostów dotyczyła kredytów wysokokwotowych pow. 50 tys. zł, to obecnie najwyższa dynamika występuje w kredytach niskokwotowych. Kredyty do 5 tys. zł odpowiadają za 4,2% wartości sprzedaży i 35% liczby udzielonych w okresie styczeń – październik 2022 r. kredytów gotówkowych. Stąd dynamika w całym segmencie kredytów gotówkowych w ujęciu liczbowym (-1,1%) jest zbliżona do zeszłorocznej, a w wartościowym (-2,9%) już bardziej uwidoczniło się wyhamowanie akcji kredytowej”– tłumaczy w publikacji Waldemar Rogowski.

Dalsze gigantyczne spadki w segmencie kredytów mieszkaniowych

W październiku br. kolejny raz odnotowano gigantyczny spadek r/r liczby i wartości udzielanych kredytów mieszkaniowych, analogicznie -73,2% i -74,5% r/r. Średnia wartość udzielonego finansowania wyniosła 323,47 tys. zł i była niższa o 4,6% w ujęciu rocznym.

Źródło: Newsletter kredytowy BIK

Przyglądając się wszystkim minionym kwartałom tego roku, widać, że najmniejsze, ujemne dynamiki sprzedaży hipotek dotyczyły tych o wartości powyżej 500 tys. zł, w ujęciu liczbowym spadły o 36,1%, natomiast wartościowym o -34,3%. Największe różnice odnotowano w przypadku kredytów mieszkaniowych o wartości do 150 tys. zł, kolejno -54,2% i -52,8%.

„Dla kredytów mieszkaniowych październik, podobnie jak poprzednie miesiące, utrwalił trend spadkowy. Banki udzieliły tylko 6,7 tys. kredytów, co jest jednym z najniższych wyników od ponad 12 lat, czyli od stycznia 2010 r. W ujęciu wartościowym banki udzieliły w październiku kredytów mieszkaniowych na wartość 2,183 mld zł – to o 74,5% mniej niż przed rokiem. Jednym słowem, rynek kredytów mieszkaniowych "zamraża się". Rynek ten pozbawiony sterydów w postaci ultra-niskich stóp procentowych i możliwości wydłużania okresu kredytowania powyżej 25 lat (wymóg do liczenia zdolności kredytowej), dalej spada w przepaść, a dno jeszcze przed nami.” – wyjaśnia główny analityk BIK.

Waldemar Rogowski dostrzega jednak światełko w tunelu i zwraca uwagę na powoli odbudowującą się zdolność kredytową Polaków. Jednym z powodów może być jedna, niewielka podwyżka stóp procentowych w ciągu ostatnich miesięcy.

„To, co może stanowić pewne światełko w tunelu, to powolna odbudowa zdolności kredytowej, którą widzimy od kilku miesięcy. Powodem są rosnące wynagrodzenia i tylko niewielka podwyżka stóp procentowych w ostatnich miesiącach. Ciekawe rzeczy mają miejsce na rynku mieszkaniowym. Na większości lokalnych rynków dynamika wzrostu cen spada i następuje stabilizacja cen. Gdyby taka tendencja utrzymała się w kolejnych kwartałach, to ułatwiłoby uzyskanie potrzebnej kwoty kredytu na sfinansowanie zakupu nieruchomości.” – stwierdził Waldemar Rogowski. I dodał: „W efekcie pozytywnie wpłynęłoby to na zdolność kredytową, a tym samym również pozytywnie na rynek kredytów mieszkaniowych. Jednak w przypadku wyhamowania wzrostu wynagrodzeń w wyniku pogorszenia sytuacji gospodarczej, kolejnych podwyżek stóp procentowych i utrzymania się cen nieruchomości na obecnym poziomie, zdolność kredytowa spadnie jeszcze bardziej, co w konsekwencji spowodowałoby dalszy duży spadek akcji kredytowej. Obecnie bardziej prawdopodobny wydaje się scenariusz drugi. Wartość akcji kredytowej z pierwszych dziesięciu miesięcy 2022 r. na poziomie 41,36 mld zł powoduje, że w całym 2022 r. wartość udzielonych kredytów mieszkaniowych powinna wynieść około 46 mld zł, co oznacza 48% spadek w stosunku do zeszłego roku.”

W ciągu ostatniego roku jakość portfela kredytów mieszkaniowych pogorszyła się, potwierdza to wzrost Indeksu Jakości Portfela Kredytów Mieszkaniowych (+0,58 p.p.). Z kolei październikowy odczyt wyniósł 1,13%. O czym warto wspomnieć, to to, że do końca października banki zaraportowały ponad 1 mln rachunków kredytów mieszkaniowych, które zostały objęte wakacjami kredytowymi, o wartości 260 mld zł.

„Wartość Indeksu Jakości kredytów mieszkaniowych sukcesywnie pogarsza się (rośnie) w ujęciu 1, 3, 6 i 12-miesięcznym. Obecny odczyt Indeksu jest najwyższy od 2017 r. Zakładałem, że negatywny efekt pogarszania jakości zostanie ograniczony w wyniku ustawowych „wakacji kredytowych”. Jednak hibernacja szkodowości nie ziściła się.” – stwierdził prof. Rogowski.

Jak zapowiada główny analityk BIK, w nadchodzących kwartałach możemy się spodziewać dalszego pogorszenia sytuacji na rynku kredytów mieszkaniowych.

„W kolejnych kwartałach może więc nastąpić dalsze dynamiczne pogarszanie jakości portfela tym bardziej że niekorzystny trend zaczął się już w maju br. i z miesiąca na miesiąc nabiera tempa. W konsekwencji możemy zobaczyć poziomy szkodowości niewidziane od wielu lat, a Indeks dla kredytów mieszkaniowych może przebić wartość Indeksu dla kredytów ratalnych, co byłoby epokową zmianą. Do dużego ryzyka prawnego związanego z kredytami mieszkaniowymi, doszłoby jeszcze wysokie ryzyko kredytowe, co nie wróży dobrze rynkowi kredytów mieszkaniowych.” – przewiduje prof. Rogowski.