Trwa emisja Kredyt Inkaso. Obligacje spółki oferują oprocentowane powyżej 11%

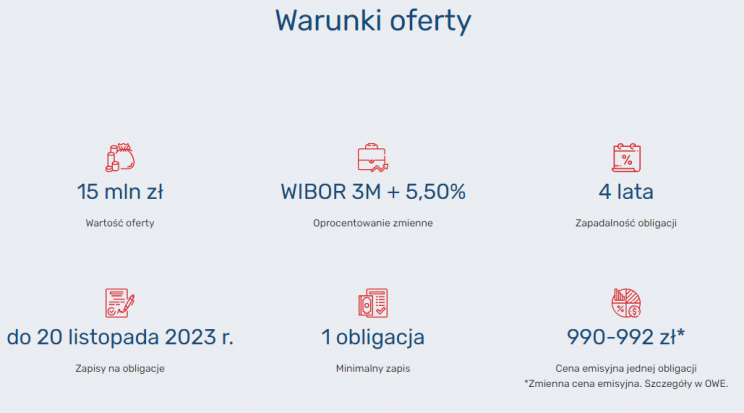

Trwa emisja obligacji Kredyt Inkaso. Zapisy potrwają do 20 listopada. Spółka oferuje oprocentowanie oparte o zmienną stopę WIBOR 3M powiększoną o marże w wysokości 5,5 p.p., Przekłada się to na całkowitą wartość oprocentowania rzędu ok. 11% według ostatniej stawki WIBOR 3M. Poprzednie emisje cieszyły się dużym zainteresowaniem inwestorów, dlatego też zarząd liczy, że także ta oferta zainteresuje rynek i pozwoli Kredyt Inkaso na przyspieszenie rozwoju.

Trwa emisja obligacji serii P1. Oprocentowanie jest zmienne i oparte o stopę WIBOR 3M i marżę 5,5 p.p. Jeśli przeprowadzimy przykładową kalkulację oprocentowania obligacji w skali roku i użyjemy w tym celu stopy WIBOR dla 3-miesięcznych kredytów złotówkowych z 31 października 2023 r., która wyniosła 5,66%, to po dodaniu marży otrzymamy dość atrakcyjny poziom oprocentowania w wysokości 11,16%.

REKLAMA

Należy jednak pamiętać, że rzeczywiste oprocentowanie zależeć będzie od właściwej na dany dzień stopy bazowej WIBOR 3M. Przykładowo rzeczywisty poziom oprocentowania obligacji w pierwszym okresie odsetkowym zostanie ustalony na podstawie WIBOR 3M z dnia 22.11.2023 r., powiększonej o marżę w wysokości 5,50 p.p. Tak więc rzeczywiste oprocentowanie może być wyższe bądź niższe od naszego przykładowego 11,16%.

„Obecnie prowadzone są zapisy na nasze obligacje serii P1. Tradycyjnie zaoferowaliśmy atrakcyjne oprocentowanie oparte na stawce bazowej WIBOR 3M powiększonej o marżę w wysokości 5,5%.” - informuje Barbara Rudziks, prezeska Kredyt Inkaso.

Zobacz także: Oferta obligacji Kredyt Inkaso

15 lat historii emisji obligacji z zaufaniem inwestorów

Grupa Kredyt Inkaso jest wiodącym podmiotem w branży zarządzania wierzytelnościami w Polsce, działający od ponad dwóch dekad. Podstawą działalności spółki jest zarządzanie portfelami wierzytelności przeterminowanych, głównie od osób fizycznych, przez polubowne lub sądowe (w tym komornicze) metody dochodzenia. Grupa aktywnie działa nie tylko w Polsce, ale również w Rumunii, Bułgarii, a także w Chorwacji. Osiąga rosnący poziom wpłat od dłużników i wykazuje dobre wyniki finansowe, z wartością ERC (Estimated Remaining Collections - spodziewane kwoty, które zostaną odzyskane z nabytych wierzytelności) na poziomie 1,345 mld zł na dzień 30 czerwca 2023 roku.

Obecnie trwająca emisja obligacji serii P1 jest kolejną z długiego grona ofert przeprowadzonych już przez Kredyt Inkaso. Spółka jest bowiem doświadczonym emitentem mającym za sobą ponad 50 emisji o łącznej wartości przekraczającej 1,5 mld zł.

„Kredyt Inkaso należy do grona najbardziej doświadczonych emitentów obligacji korporacyjnych wśród polskich spółek giełdowych. Z sukcesem zrealizowaliśmy już ponad 50 emisji obligacji. Wartość wszystkich wyemitowanych przez nas obligacji przekroczyła 1,5 mld zł, z czego prawie 1,3 mld zł zostało już wykupionych.” - podkreśla Barbara Rudziks.

Co istotne, emisje te cieszyły się zainteresowaniem inwestorów. Świadczą o tym spore redukcje zapisów w ostatnich z nich.

Kredyt Inkaso już od 15 lat prowadzi emisje obligacji korporacyjnych. Aktualne saldo wartości nominalnej obligacji wyemitowanych przez Grupę osiągnęło poziom 240,5 miliona złotych.

Zobacz także: Druga emisja obligacji Kredyt Inkaso w tym roku zakończona sukcesem i nadsubskrypcją

Rozwój Kredyt Inkaso przy wsparciu finansowania dłużnego

Finansowanie obligacjami wspomaga spółkę w planach rozwoju, zwiększenia inwestycji w portfele i w ekspansji zagranicznej. Pozyskane środki finansowe są inwestowane w nowe portfele wierzytelności, co znacząco wpływa na poprawę całości wyników finansowych.

„Rentowność obligacji oraz wyniki finansowe i dokonania Grupy Kredyt Inkaso zyskały już uznanie w oczach dużej grupy inwestorów. To sytuacja win-win, bo obejmowanie przez nich kolejnych emisji naszych obligacji pomaga nam w realizacji ambitnych planów dotyczących rozwoju działalności firmy, przez inwestycje w nowe portfele wierzytelności. Chcąc zwiększać skalę naszej działalności, powinniśmy wykorzystywać wszystkie okazje pojawiające się na rynku, a żeby to robić musimy mieć dostęp do stabilnych źródeł finansowania. Wciąż rozwijający się rynek obligacji korporacyjnych daje nam właśnie taką możliwość” – mówi Mateusz Boguta, członek zarządu Kredyt Inkaso.

„ Tylko w pierwszej połowie naszego roku obrotowego 2023/2024 zainwestowaliśmy w nowe portfele ponad 135 mln zł - to o niemal 300% więcej niż w analogicznym okresie ubiegłego roku.” - dodaje Barbara Rudziks.

Zobacz także: Kredyt Inkaso skokowo zwiększa inwestycje w nowe portfele wierzytelności i notuje wzrosty w spłatach

Emisja serii P1 tylko do 20 listopada

Trwająca emisja obligacji serii P1. Inwestorzy mogą składać zapisy do 20 listopada. Całkowita wartość oferty wynosi 15 mln zł. Obligacje są czteroletnie.

Program emisji obligacji charakteryzuje się dużą elastycznością, umożliwiając uczestnikom zapisanie się nawet na pojedynczą obligację o wartości 992 zł, co stanowi atrakcyjną opcję dla tych, którzy chcą zdywersyfikować swoje portfele lub rozpocząć inwestowanie z mniejszym zaangażowaniem kapitałowym

„Cena emisyjna obligacji jest uzależniona od dnia złożenia zapisu na obligacje przez inwestora i wynosi przy zapisach w od 7 do 13 listopada 2023 r. (włącznie) - 990 zł, a w przypadku złożenia zapisu od 14 do 20 listopada 2023 r. (włącznie) - 992 zł. Zapisy trwają do 20 listopada” - wyjaśnia prezeska Kredyt Inkaso, Barbara Rudziks.

Obligacje będą notowane na rynku Catalyst. Według planu, zostaną dopuszczone do obrotu jeszcze w listopadzie, zaraz po przydziale obligacji inwestorom.

Organizatorem konsorcjum dystrybucyjnego i przyjmującym zapisy na obligacje Kredyt Inkaso jest Michael / Ström Dom Maklerski S.A. https://kampania.michaelstrom.pl/kredyt-inkaso-seria-p1/

Harmonogram oferty obligacji Kredyt Inkaso

| Termin | Etap |

|---|---|

| 20 listopada 2023 r. | Zakończenie przyjmowania zapisów |

| 23 listopada 2023 r. | Przewidywany dzień warunkowego przydziału obligacji |

| 28 listopada 2023 r. | Przewidywany Dzień Emisji |

| Listopad 2023 r. | Przewidywany termin dopuszczenia Obligacji do obrotu na Rynku Regulowanym |