Koszty debiutu na GPW wzrosną. Od nowego roku spółki przygotowujące się do IPO będą musiały posiadać komitet audytu

Od 2020 r. wszystkie spółki ubiegające się o dopuszczenie papierów wartościowych do obrotu na GPW będą musiały posiadać komitet audytu. To oznacza wyższe koszty i więcej formalności dla przyszłych emitentów.

Nowelizacja przepisów ustawy o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym zacznie obowiązywać od 1 stycznia 2020 r. Zmiany dotkną również przyszłych emitentów. Zgodnie z nowymi założeniami spółki, planujące debiut na GPW, będą musiały stosować przepisy ustawy o biegłych rewidentach dotyczące posiadania komitetu audytu i stosowania wybranych artykułów ustawy regulujących kwestie działalności komitetu audytu.

REKLAMA

Cel regulacji to wzmocnienie nadzoru publicznego

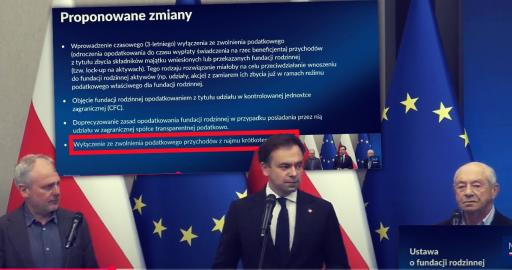

Ustawodawca zdecydował się na wzmocnienie nadzoru publicznego nad działalnością biegłych rewidentów i firm audytorskich w Polsce. Chodzi przede wszystkim o powołanie nowej scentralizowanej instytucji – Polskiej Agencji Nadzoru Audytowego, która zastąpi dotychczasową Komisję Nadzoru Audytowego. Ponadto zostanie poszerzony również zakres działalności firm audytorskich podlegających nadzorowi publicznemu.

- Takie działania mają przyczynić się do wzmocnienia jakości usług świadczonych przez biegłych rewidentów i firmy audytorskie (w tym usług związanych z transakcjami na rynku kapitałowym), co z kolei wzmocni wiarygodność i prawidłowość informacji zamieszczanych w dokumentach ofertowych oraz w sprawozdaniach finansowych sporządzanych przez jednostki gospodarcze – czytamy w Ocenie Skutków Regulacji (OSR) do projektu nowelizacji ustawy o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym.

Zobacz także: Innovation Box, czyli preferencyjne opodatkowanie, może powiększyć zyski spółek gamingowych, biotechnologicznych, a nawet IT

Większe wymagania dla debiutujących spółek

Zmiana przepisów wpłynie również istotnie na przyszłych emitentów. Od nowego roku wszystkie spółki ubiegające się o dopuszczenie papierów wartościowych do obrotu na rynku głównym GPW będą musiały posiadać komitet audytu. Zdaniem adw. Magdaleny Szeplik z Kancelarii Gessel dodatkowe obowiązki nałożone przez polskiego ustawodawcę zdecydowanie wykraczają poza ramy dyrektywy, którą ta nowelizacja miała wdrażać (dot. dyrektywy nr 2006/43/WE z 17.05.2016 r.).

- Mamy tutaj do czynienia, jak w przypadku wielu innych ustaw, ze zjawiskiem tzw. gold plating’u, czyli nadmiernej transpozycji dyrektywy przez polskiego ustawodawcę. Zgodnie z uzasadnieniem rządowego projektu ustawy zmiana w tym zakresie ma zapewnić inwestorom większą wiarygodność informacji ujawnianych w procesie IPO – tłumaczy Strefie Inwestorów adw. Magdalena Szeplik.

- Do tej pory komitet audytu był wymagany z chwilą dopuszczenia do obrotu na rynku regulowanym, następuje więc istotne przesunięcie w czasie obowiązków przyszłych emitentów, co nie znajduje potwierdzenia w przepisach dyrektywy – dodaje mec. Szeplik.

Nowa regulacja dotyczy jedynie podmiotów, które swoje plany wiążą z rynkiem regulowanym i nie dotknie spółek, które planują debiut na NewConnect. Jednak obowiązek posiadania komitetu audytu dotyczy również tych spółek z NewConnect, które podjęły decyzje o przeniesieniu się na rynek główny GPW.

Zobacz także: 8 spółek, które planują debiut na GPW w 2019 i 2020 roku

Wyższe koszty i więcej formalności

Nowe obowiązki nałożone na debiutujące spółki wiązać się będą ze wzrostem kosztów. Członkowie komitetu audytu muszą otrzymać wyższe wynagrodzenie, ponieważ ponoszą większe ryzyko odpowiedzialności.

- Dla spółek ta nowelizacja oznacza ponoszenie dodatkowych kosztów związanych z wypłatą wynagrodzenia członków komitetu audytu. Praktyką bowiem jest, że członkowie rad nadzorczych powołani w skład komitetu audytu otrzymują wyższe wynagrodzenie z uwagi na większy zakres obowiązków i podwyższone ryzyko odpowiedzialności za naruszenia ustawy o biegłych. Wiąże się to również z koniecznością opracowania dokumentów wymaganych ustawą o biegłych w okresie kiedy działania takiego podmiotu powinny być skoncentrowane na przygotowaniu prospektu – tłumaczy Magdalena Szeplik z Kancelarii Gessel.

Ponadto jednocześnie z podjęciem uchwały w sprawie ubiegania się o dopuszczenie papierów wartościowych do obrotu na rynku regulowanym, walne zgromadzenie spółki będzie musiało również podjąć odrębną uchwałę dotyczącą zmian w radzie nadzorczej, które pozwolą na zapewnienie funkcjonowania komitetu audytu. Jednak nie zawsze może to być takie proste.

- Jako doradca przy procesach IPO mogę stwierdzić, że rzadko zdarza się, aby skład rady nadzorczej nie wymagał zmian dla potrzeb powołania komitetu audytu – wskazuje mec. Szeplik.

Co ciekawe, obowiązek posiadania komitetu audytu od przyszłego roku będzie dotyczyć również wszystkich podmiotów, które mają zawieszone przez KNF postępowania w sprawie ubiegania się o dopuszczenie papierów wartościowych do obrotu na rynku regulowanym.

Okazuje się zatem, że polski ustawodawca ma zamiar dosyć mocno wzmocnić nadzór publiczny w zakresie działalności biegłych rewidentów i firm audytorskich. Cel wydaje się słuszny. Szczególnie mając na uwadze wydarzenia z ostatnich lat związane z nieprawidłowościami wykazanymi w raportach finansowych spółki Getback. Niemniej jednak zmiany mogą być dotkliwe dla przyszłych emitentów. Posiadanie bowiem komitetu audytu wiązać się będzie dla nich ze wzrostem kosztów i formalności i to jeszcze przed pozyskaniem kapitału z rynku.