Analitycy obniżają cenę docelową Ultimate Games przez niższe wyniki i opóźnienie ważnych premier w 2023 roku

Ultimate Games, mimo wzrostu przychodów, zaliczyło w tym roku spadek rentowności, spowodowany wzrostem kosztów usług obcych. Brak dużego hitu zaplanowanego na następny rok powoduje, że mocniejszy wzrost sprzedaży przewidywany jest dopiero na 2024 r.

REKLAMA

Analitycy z Ipopema Securities zaktualizowali cenę docelową spółki, obniżając ją do poziomu 15,5 zł (spadek o 14% w stosunku do poprzedniego raportu). Głównym powodem zmiany wyceny były wyniki niższe od oczekiwanych, dłuższe cykle produkcyjne gier, a także niższa rentowność biznesu wynikająca z rosnących kosztów usług obcych. Z tego względu analitycy podtrzymują rekomendację TRZYMAJ.

Notowania Ultimate Games

Przewidywane wyniki w 2022 r. słabsze od oczekiwań

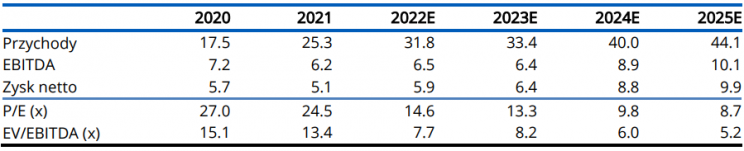

Ultimate Games w 2022 r. wydał 66 nowych tytułów, co jest wynikiem wyraźnie słabszym od poprzedniego roku (81 wydanych tytułów w 2021 r.) Mimo to analitycy szacują, że spółce udało się zanotować wzrost przychodów do poziomu 31,8 mln zł (+26% r/r). W głównej mierze jest to zasługa mocnej sprzedaży tytułów wydanych w poprzednich latach.

Mimo wzrostu sprzedaży, spółka zanotowała spadek rentowności. Analitycy przewidują, że marża EBITu wyniesie 20%, co oznaczałoby spadek o 4 p.p. Wynika to z coraz większego znaczenia kosztów usług obcych, rosnących w dobie panującej inflacji.

Zgodnie z szacunkami, zysk netto wyniesie w 2022 r. 5,9 mln zł, 15% mniej niż przewidywano w poprzednim raporcie.

Zobacz także: Pomimo obniżenia prognoz analitycy wciąż uznają akcje TIM za solidną inwestycję na ciężkie czasy

Brak znaczących tytułów w następnym roku

Analitycy przesunęli swoje oczekiwania odnośnie premiery głośnego tytułu na rok 2024. Ich zdaniem dopiero wtedy możemy spodziewać się wydania Ultimate Hunting i Thief Simulator 2, o potencjale sprzedażowym powyżej 150 tys. kopii w ciągu pierwszych 12 miesięcy.

Przy założeniu braku premiery któregoś z nich w 2023 r., analitycy przewidują niewielki wzrost przychodów do poziomu 33,4 mln zł (+5% r/r), oparty przede wszystkim na sprzedaży dotychczasowych tytułów. Szacowany zysk netto za 2023 r. wynosi 6,4 mln zł (+9% r/r). Ryzykiem dla osiągnięcia takich poziomów jest dalsze umacnianie się złotego na rynku walutowym, ze względu na to, że spółka generuje większość przychodów w euro oraz dolarach, a koszty ponosi przede wszystkim w rodzimej walucie.

Analitycy podtrzymują swoje oczekiwania odnośnie wypłaty wysokiej dywidendy przez producenta gier. Szacowany poziom dywidendy za 2022 r. to 0,85 zł/akcję (5,2%), a za 2023 r. to 0,92 zł/akcję (5,6%).

Źródło: Ipopema Securities

Ultimate Fishing Simulator 2 coraz lepiej oceniany przez graczy

Najważniejszy tytuł spółki wydany w sierpniu 2022 roku we wczesnym dostępie ciągle poprawia swój wynik pozytywnych recenzji na Steamie. Od premiery gra zaliczyła szczyt graczy na poziomie 924 osób (+140% w porównaniu do poprzedniej gry z serii). Obecna średnia ocen na Steamie to 79% pozytywnych, z czego średnia za ostatni miesiąc wynosi 94% ocen pozytywnych. Z tego względu analitycy przewidują długi cykl życia gry i szacują, że w 2023 r. gra sprzeda się w 60 tys. kopii.