Pomimo obniżenia prognoz analitycy wciąż uznają akcje TIM za solidną inwestycję na ciężkie czasy

Nadchodzące spowolnienie na rynku budowlanym może osłabić wyniki spółki TIM w 2023 roku. Jednak dzięki konserwatywnemu zarządzaniu kapitałem obrotowym i bezpiecznemu bilansowi, spółka ma szansę przejść przez ciężki okres lepiej od konkurencji.

REKLAMA

W najnowszym raporcie analitycy z Noble Securities obniżyli swoje prognozy dotyczące wyników spółki w nadchodzących latach. Ciężka sytuacja makroekonomiczna, nadchodzące spowolnienie na rynku budowlanym, z którym wyniki TIM są mocno skorelowane, a także osłabienie zysków przez wzrastające koszty spółki zależnej 3LP powodują, że nowa cena docelowa wynosi 37,91 zł/akcję (wcześniej 54,3 zł). Mimo tak drastycznej obniżki ceny docelowej, spółka dalej cechuje się wysokim (ok. 30%) potencjałem do wzrostu.

Notowania TIM

Mocniejszy wzrost kosztów znacząco osłabia wyniki spółki za 3Q22

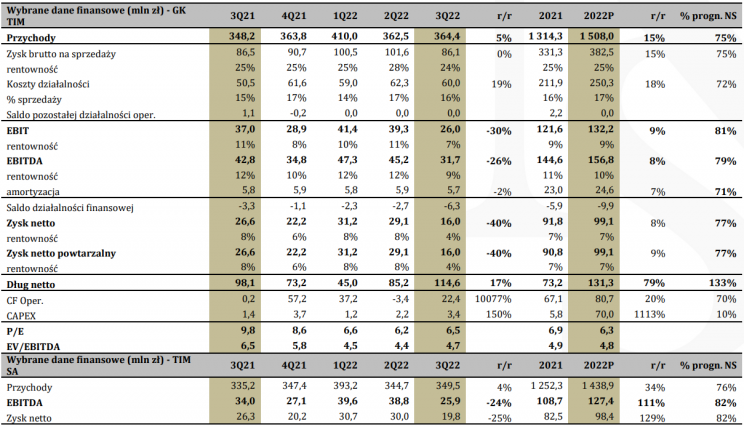

Spółka TIM w 3 kwartale tego roku zanotowała przychody na poziomie 364,4 mln zł, co oznacza 5% wzrost r/r. Dynamika wzrostu w tym kwartale była niższa niż w poprzednich, jednak nie stanowiło to dużego zaskoczenia, ponieważ firma informowała w raportach bieżących o osłabieniu tempa wzrostu.

Marża brutto obniżyła się do 24% (z 25% rok wcześniej). Głównym czynnikiem był spadek rentowności na sprzedaży towarów, największym segmencie działalności spółki. TIM zredukował zapasy kabli i przewodów o niższej marżowości, uzyskując zysk brutto w tym segmencie w wysokości ok. 70 mln zł (-4% r/r).

W 3 kwartale spółka mierzyła się również z rosnącymi kosztami. Koszty ogólne zwiększyły się o 19% r/r. Wyższa dynamika od przychodów wpłynęła na osłabienie EBITu i EBITDA. Dodatkowo, wyższy dług netto skutkujący wyższymi odsetkami, a także niekorzystny kurs walutowy generujący większe opłaty z tytułu leasingu (szczególnie spółce zależnej 3LP) mocno osłabiły zysk netto osiągnięty przez spółkę. Finalnie TIM zakończył kwartał z 16 mln zł zysku netto, co oznacza spadek 40% r/r.

Źródło: Noble Securities

Zobacz także: Cena docelowa dla akcji Aplisens w górę. Spółka publikuje świetne wyniki, pomimo ciężkiej sytuacji rynkowej

Rozwój powierzchni magazynowych obciąży wyniki w latach 2022-24

Nieudana emisja akcji 3LP nie powstrzymuje spółki od planowanego rozwoju powierzchni magazynowych. W II półroczu 2022 r. 3LP otworzyło 2 nowe magazyny, a w 2023 r. planowane jest otwarcie 2 kolejnych. Analitycy szacują, że w 2024 r. poziom kosztów amortyzacji wzrośnie z tego powodu o ok. 100% w stosunku do poziomu z 2022 r., a koszty finansowe urosną o ok. 167%.

Tempo wzrostu przychodów generowanych z nowych magazynów będzie w tych początkowych latach wolniejsze niż dynamika wzrostu kosztów, szczególnie ze względu na koszty stałe. Z tego powodu analitycy przewidują, że 3LP zacznie generować zyski dopiero w 2025 r.

Sygnały z rynku budowlanego zapowiadają spadek przychodów w 2023 r.

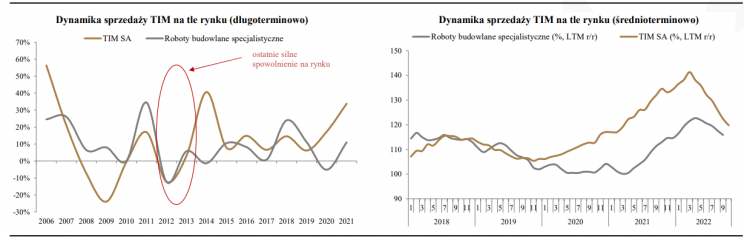

TIM historycznie pokazywał mocną korelację wyników z sytuacją na rynku budowlanym. Ze względu na oferowane produkty spółka jest w szczególności wrażliwa na sytuację segmentu robót specjalistycznych.

W 2023 r. ze względu na pogorszenie się sytuacji makroekonomicznej oraz wzrost stóp procentowych analitycy przewidują zastój na rynku nieruchomości. To może skutkować ujemną dynamiką produkcji budowlanej, zarówno ogólnej jak i specjalistycznej. Na podstawie tych prognoz, analitycy zakładają spadek o 10% przychodów TIM SA w 2023 r. W 2024 r. powinno nastąpić lekkie odbicie (wzrost o 5%), obkupione spadkiem marż wynikającym z walki z konkurencją.

Źródło: Noble Securities