MediSensonic planuje debiut na GPW. Spółka zamierza pozyskać środki na kluczowe projekty badawcze

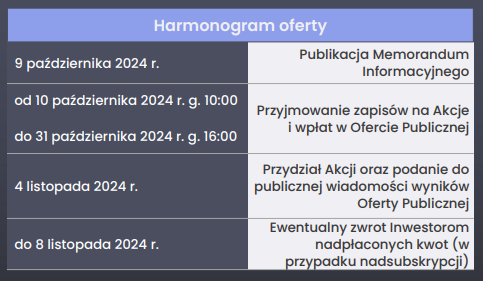

Trwa oferta akcji MediSensonic, spółki rozwijające bezinwazyjne technologie medyczne. Zamierza pozyskać od 8 mln zł na dalszy rozwój projektów w procesie pre-IPO i docelowo zadebiutować na głównym rynku GPW. Zapisy potrwają do 31 października. Na spotkaniu z inwestorami zarząd spółki przedstawił szczegółowe plany komercjalizacji kluczowych projektów.

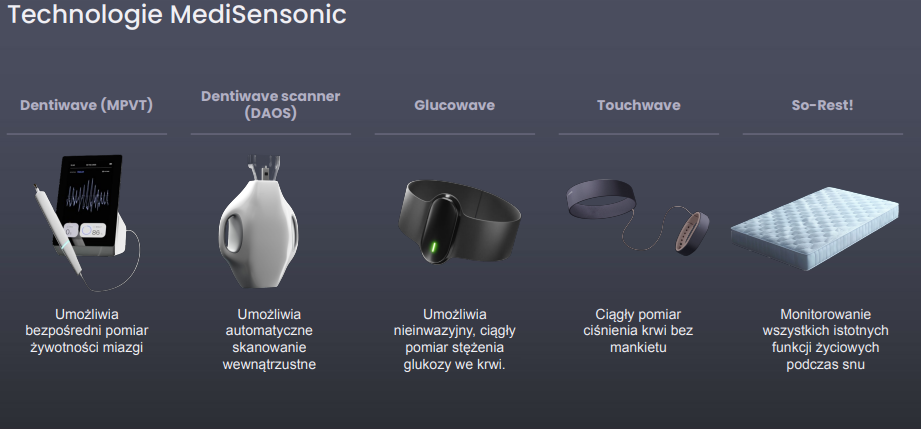

MediSensonic to innowacyjna polska firma, która specjalizuje się w rozwijaniu bezinwazyjnych technologii medycznych, znajdujących zastosowanie w obszarach takich jak stomatologia, diabetologia oraz kardiologia. Spółka koncentruje się na tworzeniu urządzeń, które eliminują potrzebę inwazyjnych metod monitorowania kluczowych parametrów zdrowotnych. Projekty takie jak Glucowave – pierwszy na świecie bezinwazyjny monitor glukozy, czy Touchwave – system do monitorowania ciśnienia krwi, znajdują się już na etapie zaawansowanych badań klinicznych i mogą wkrótce zadebiutować na rynku.

REKLAMA

Czat inwestorski z zarządem MediSensonic

Obecny etap rozwoju projektów MediSensonic

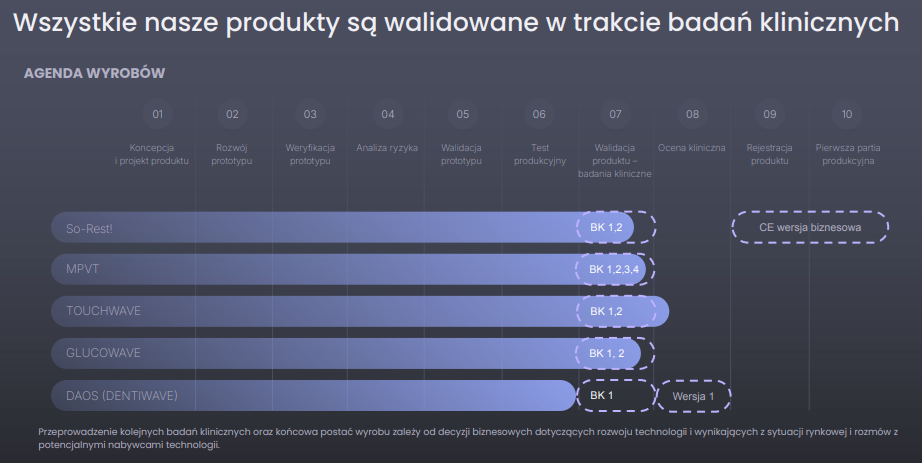

Projekty MediSensonic, w tym GLUCOWAVE, MPVT, DAOS, TOUCHWAVE i SO-REST, znajdują się na zaawansowanym etapie rozwoju, obecnie są przed oceną kliniczną. Na tym etapie zakończono już badania kliniczne i przygotowywane są raporty z ostatnich badań, które, jak podaje zarząd „wysyłane są do instytucji nadzorującej i rejestrującej wyroby medyczne.”

W ramach procesu oceniania spółka rozpoczęła już prace nad oceną kliniczną dla projektu Touchwave i jest to istotny krok w kierunku rejestracji urządzenia jako wyrobu medycznego. Pozostałe projekty również poddawane są analizie i oczekują na zatwierdzenie dokumentacji, a następnie na certyfikację.

Zarząd MediSensonic zakłada, że „terminy zakończenia badań klinicznych i certyfikacji produktów na drugi kwartał 2025 roku są realne.” Chociaż badania kliniczne w większości zakończono, zarząd podkreśla, że może zajść potrzeba przeprowadzenia dodatkowych testów – w szczególności dotyczy to Glucowave, w którego przypadku planowane jest „międzynarodowe badanie kliniczne” mające na celu sprawdzenie i ewentualną poprawę technologii przed certyfikacją. Jako pierwszy do rejestracji wytypowano Touchwave, który spełnia dwa kluczowe wymagania: status wyrobu medycznego oraz gotowość do badania klinicznego w Wielkiej Brytanii.

MediSensonic z sektora MedTech rozpoczyna pre-IPO. Co warto wiedzieć o spółce i ofercie akcji

Sposoby komercjalizacji projektów

MediSensonic przyjął różne modele komercjalizacji swoich projektów. Spółka zamierza oferować licencjonowanie gotowych produktów oraz technologii, sprzedaż własności intelektualnej i współpracę w formie joint venture.

„Licencjonowanie gotowego produktu generuje wieloletni, łagodny strumień przychodów, a sprzedaż własności intelektualnej jeden, ogromny zastrzyk. Czas zwrotu z inwestycji może być też związany ze sprzedażą akcji spółki, otrzymanego wynagrodzenia z dywidendy lub sprzedaży technologii (również dywidenda ze sprzedaży).” - podkreśla zarząd na czacie inwestorskim.

Wśród projektów najbliżej komercjalizacji znajduje się DAOS, dla którego przewidziano, jak zapowiadają przedstawiciele spółki: „audyt technologii w listopadzie” przez potencjalnego klienta. Z kolei projekt Touchwave jest przygotowywany do komercjalizacji na rynku brytyjskim, gdzie proces certyfikacji już trwa. Spółka, jako jedną z możliwości, rozważa także „wydzielenie spółki dla Glucowave” w związku z zaawansowanymi rozmowami dotyczącymi współpracy w ramach tego projektu. So-rest, choć obecnie mniej promowany, zyskał spore zainteresowanie na Bliskim Wschodzie ze strony producenta łóżek szpitalnych.

MediSensonic docelowo kieruje produkty i technologię na rynki międzynarodowe, ze szczególnym uwzględnieniem Europy Zachodniej i Stanów Zjednoczonych, gdzie zarząd widzi największy potencjał dla oferty technologii. Spółka utworzyła pion komercjalizacji z doświadczonym w tej dziedzinie wiceprezesem Marcinem Malinowskim na czele, którego zadaniem jest „monetyzacja projektów na globalnych rynkach.” Priorytetowe regiony obejmują rynek niemieckojęzyczny, dzięki silnie rozwiniętemu sektorowi medycznemu oraz obowiązującemu europejskiemu standardowi certyfikacji. Jak wyjaśnia zarząd, spółka poszukuje partnerów z „doświadczeniem w rejestracji produktów medycznych w różnych reżimach regulacyjnych,” a także z rozbudowaną siecią dystrybucji.

W ramach ekspansji na rynki zagraniczne MediSensonic współpracuje z lokalnymi przedstawicielami, którzy pomagają w popularyzacji technologii i produktów w Europie Zachodniej i USA. Strategia spółki zakłada również możliwość partnerstwa z firmami o globalnym zasięgu, co mogłoby obejmować licencjonowanie technologii, model white-label lub nawet współpracę w formie joint venture. MediSensonic stawia także na współpracę z dużymi graczami branży MedTech, zdolnymi do wielkoseryjnej produkcji oraz dystrybucji na skalę globalną.

Oferta akcji MediSensonic i debiut na GPW

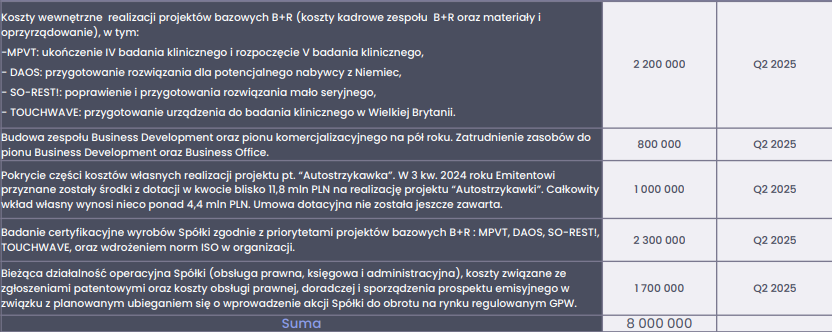

Spółka jest obecnie na etapie pre-IPO, czyli oferty akcji poprzedzającej właściwą ofertę publiczną i wejście na główny rynek GPW. Środki pozyskane w trwających zapisach na akcje zostaną przeznaczone na rozwój kluczowych projektów badawczo-rozwojowych, w tym dalsze badania kliniczne dla urządzeń MPVT, DAOS oraz Touchwave, a także na certyfikację.

Cena emisyjna wynosi 40 zł za akcję, co przekłada się na wycenę przed IPO na poziomie 85,7 mln zł. MediSensonic podkreśla, że obecna emisja nie dotyczy inwestycji w konkretny projekt, lecz „całości spółki, która będzie czerpała zyski ze sprzedaży określonych projektów.”

W poprzedniej emisji spółka oferowała akcje w cenie 33 zł. Wzrost wyceny akcji z 33 zł w poprzednich emisjach do 40 zł obecnie jest wynikiem „głębokiego przeorganizowania spółki z firmy B+R na firmę promującą i sprzedającą swoją technologię” oraz pozytywnych wyników badań klinicznych potwierdzających skuteczność technologii MediSensonic.

Debiut giełdowy MediSensonic planowany jest na głównym rynku GPW w 2025 roku. Spółka podpisała już umowy z doradcami i domem maklerskim na przygotowanie prospektu emisyjnego i realizuje działania mające na celu spełnienie wymogów KNF oraz certyfikacji.

Spółka wybrała rynek regulowany, ponieważ to „głębszy i bardziej płynny rynek z większymi instytucjonalnymi inwestorami na pokładzie,” co zapewnia lepsze możliwości wzrostu i stabilniejszy dostęp do kapitału w przyszłości.

Alternatywnym rozwiązaniem, jeśli warunki rynkowe okażą się niesprzyjające, jest przejściowy debiut na NewConnect.

W przyszłości spółka rozważa również dodatkowe emisje i alternatywne formy finansowania, takie jak joint venture z liderami branży. Z dotychczasowych emisji i dotacji MediSensonic pozyskał już ponad 50 mln zł przeznaczone na dalsze postępy w projektach badawczo-rozwojowych oraz w procesie komercjalizacji.

Zakończenie zapisów na akcje serii H przewidziano na 31 października, a szczegóły emisji, memorandum informacyjne i prezentację spółki można znaleźć na platformach emisji MediSensonic i DM INC:

Harmonogram oferty akcji MediSensonic