Studenac ogłasza IPO. Z emisji nowych akcji spółka chce zyskać 80 mln euro

Zgodnie z wcześniejszymi przewidywaniami, chorwacka sieć sklepów spożywczych z portfela funduszu Enterprise Investors planuje zadebiutować na giełdzie w Warszawie i Zagrzebiu.

Mimo porażki oferty publicznej akcji informatycznego TTMS, które ponownie zawiesiło giełdowe plany, Studenac podejmuje rękawicę i zamierza pojawić się na GPW, pozyskując z emisji nowych akcji około 80 mln euro.

REKLAMA

Studenac Group ogłasza zamiar IPO na giełdach w Warszawie i Zagrzebiu; chce pozyskać 80 mln euro

Rzut oka na ofertę

Choć czekamy jeszcze na prospekt emisyjny Studenaca, to spółka zdradziła już kilka szczegółów planowanej oferty. W ramach IPO zamierza pozyskać około 80 mln euro, które przeznaczy przede wszystkim na dalszy rozwój sieci sklepów oraz zmniejszenie zadłużenia. Inwestorom zaoferowane zostaną akcje nowej emisji oraz walory należące do dotychczasowych akcjonariuszy, czyli Polish Enterprise Fund VIII (posiada ponad 90% walorów Studenac) oraz mniejszościowych inwestorów posiadających łącznie 9,2% papierów. Co ciekawe, 0,76% akcji należy do członków zarządu Studenaca, jednak nie zaoferują ich w IPO. Przydział dla inwestorów indywidualnych opiewać ma na około 10% akcji. Zaznaczono również, że Polish Enterprise Fund VIII obowiązuje 180-dniowy lock-up od pierwszego dnia notowań. Mniejszościowi akcjonariusze zawarli roczne umowy lock-up, a członkowie zarządu – 540-dniowe.

Warto podkreślić, że pod pewnymi względami będzie to oferta nietypowa. Poza dual-listingiem na parkietach w Polsce i Chorwacji, akcje w IPO będą skierowane nie tylko do tamtejszych inwestorów, ale także kwalifikowanych nabywców w Stanach Zjednoczonych. Co więcej, w IPO będą mogli wziąć udział także wybrani inwestorzy instytucjonalni z innych jurysdykcji.

Studenac szykuje się na IPO po zakończeniu oferty Grupy Żabka

Czas intensywnego rozwoju

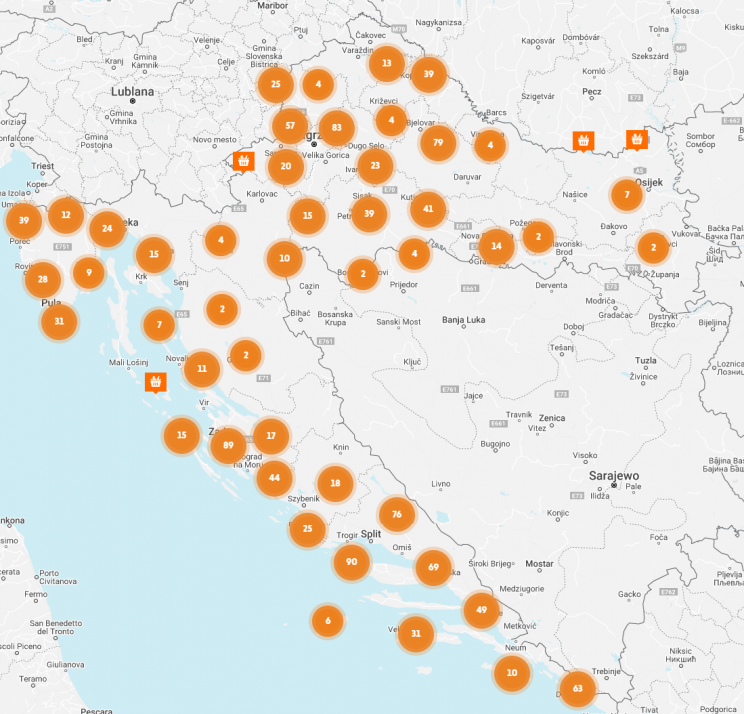

Enterprise Investors przejął sieć sklepów Studenac w 2018 r. Od tego czasu fundusz postawił przede wszystkim na znaczny wzrost sieci sklepów oraz prace nad infrastrukturą dystrybucyjną. Aktualnie Studenac liczy 1,4 tys. placówek, a ambicją spółki jest wzrost do 3,4 tys. lokali w 2028 r.

Sieć sklepów Studenac

Źródło: Spółka

„Wierzymy, że IPO i następnie notowanie akcji spółki na giełdach w Warszawie i Zagrzebiu, ułatwią nam dalszy rozwój poprzez wzmocnienie profilu, rozpoznawalności marki i wiarygodności spółki. Zamierzamy kontynuować nasz rozwój zarówno organicznie, poprzez otwarcia nowych sklepów, jak i przejmując innych graczy w Chorwacji i Słowenii. Naszym celem jest rozbudowanie naszej sieci do 3,4 tys. sklepów do końca 2028 r. Wpływy z emisji nowych akcji zamierzamy przeznaczyć na sfinansowanie tego dynamicznego rozwoju i wzmocnienie profilu finansowego spółki. Celem zarządu jest zwiększenie przychodów ze sprzedaży grupy o około 30% (w ujęciu pro forma) w 2024 r. w porównaniu z 2023 r., przy skumulowanym rocznym wskaźniku wzrostu (CAGR) na poziomie 25-30% w średnim terminie” komentuje Michał Seńczuk, prezes Studenac.

Wspomniane rezultaty w ujęciu pro forma uwzględniają wynik działalności sklepów nabytych w danym okresie tak, jakby zostały one kupione 1 stycznia danego roku.

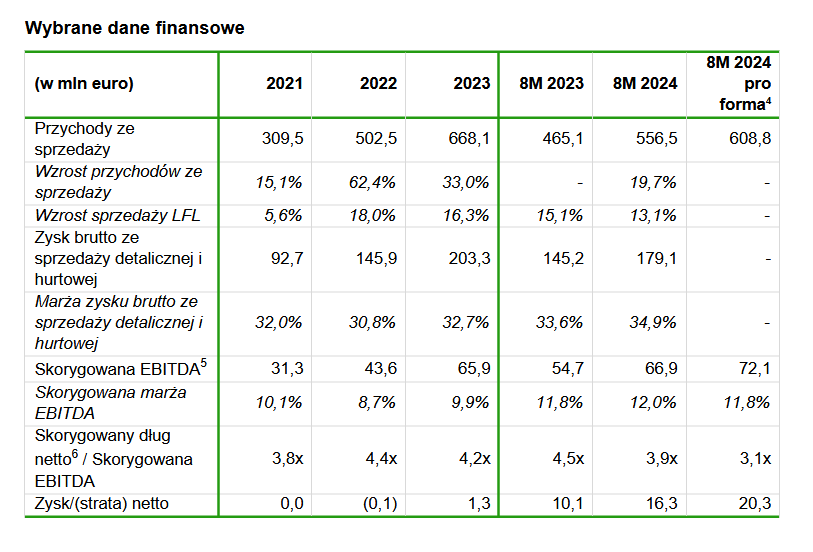

Po pierwszych 8 miesiącach 2024 r. przychody Studenaca opiewają na 556,5 mln euro i są o 19,7% wyższe niż w analogicznym okresie poprzedniego roku. Zysk brutto ze sprzedaży podskoczył o 23,3% do 179,1 mln euro, a skorygowana EBITDA – o 22,3% do 66,9 mln euro. Zysk netto sięga 16,3 mln euro, co oznacza wzrost o 61%. Warto podkreślić, że wzrost sprzedaży LFL nieco spadł z 15,1% do 13,1%.

Wyniki finansowe Studenac

Źródło: Spółka

Giełda spełni swoją rolę?

Oferta Studenaca jest kolejnym w ostatnich tygodniach sprawdzianem dla rodzimego rynku IPO. Przypomnijmy, że po bardzo udanej ofercie publicznej Żabki i ponad 90% redukcji w zapisach dla inwestorów instytucjonalnych i prywatnych, wcześniej wahające się spółki zdecydowały się ruszyć z przygotowaniami do giełdowego debiutu. Niestety, pierwsza próba okazała się niepowodzeniem. Informatyczny TTMS próbował pozyskać z rynku 80 mln zł, jednak ze względu na niesatysfakcjonujące oferty inwestorów instytucjonalnych, zdecydował się IPO zawiesić. Przyjdzie nam się znów przekonać, czy kapitał inwestorów zainteresowanych akcjami Żabki trafi do kolejnego debiutanta.

Giełda jednak nie dla Transition Technologies MS. Spółka zawiesza ofertę publiczną