Nadchodzi kolejny kryzys, a jego źródłem będą długi krajów z rynków wschodzących – twierdzą analitycy firmy Man GLG

Poziom globalnego zadłużenia jest już tak wysoki, jak podczas kryzysu finansowego w 2008 roku. „Jesteśmy w przededniu kolejnego kryzysu zadłużenia, ale tym razem jego źródło będzie na emerging markets, a nie na rynkach rozwiniętych” – alarmują eksperci Man GLG.

„Kryzys finansowy (GFC) roku 2008 stał się punktem odniesienia, do którego porównywane są wszystkie wcześniejsze i późniejsze kryzysy. Szczególnie dla inwestorów zajmujących się wierzytelnościami zagrożonymi, rok 2008 pozostaje punktem odniesienia. Był to największy cykl zaburzeń i oferował jedne z najbardziej satysfakcjonujących możliwości inwestycyjnych we współczesnej historii. Ponieważ poziom długu zagrożonego ponownie zbliża się do poziomu z czasów GFC, możemy znaleźć się na skraju jeszcze większego, choć z pewnością innego, cyklu zaburzeń” – przekonują Santiago Pardo i Patrick Kenney, zarządzający portfelami w Man GLG.

REKLAMA

Dług zagrożony narasta na rynkach wschodzących

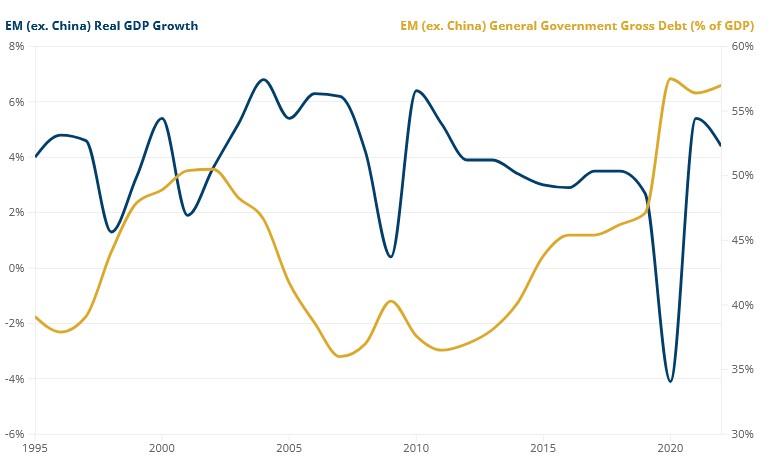

Napędzany przez ostatnie etapy 40-letniej hossy na rynku obligacji i turbodoładowany przez pandemiczne pożyczki globalny dług wyrażony jako procent PKB jest obecnie większy, niż kiedykolwiek wcześniej. „Wydaje się, że jest podatny na zmiany stóp procentowych, jednocześnie stawia czoła innym, idiosynkratycznym czynnikom stresogennym. W rezultacie nastąpił znaczny wzrost zadłużenia zagrożonego, przede wszystkim na rynkach wschodzących. Trend ten przyspieszył od 2019 r. W naszej opinii, jesteśmy w przededniu kolejnego kryzysu zadłużenia, ale tym razem jego źródło będzie na emerging markets, a nie na rynkach rozwiniętych” – stwierdzają Pardo i Kenney.

Zwracają oni uwagę, że w sytuacji, gdy coraz więcej państw rozwijających się przestaje wywiązywać się ze swoich zobowiązań lub przeprowadzać restrukturyzację zadłużenia, cierpią na tym również przedsiębiorstwa, które w innym przypadku miałyby zdolność kredytową. „Kryzys zadłużenia może łatwo rozprzestrzenić się poza emerging markets. Inwestorzy powinni być na to przygotowani. Dla tych, którzy dysponują elastycznym kapitałem, możliwością wnikliwego researchu oraz globalnego inwestowania może to być cykl decydujący o karierze, o być albo nie być na rynku” – wskazują analitycy Man GLG.

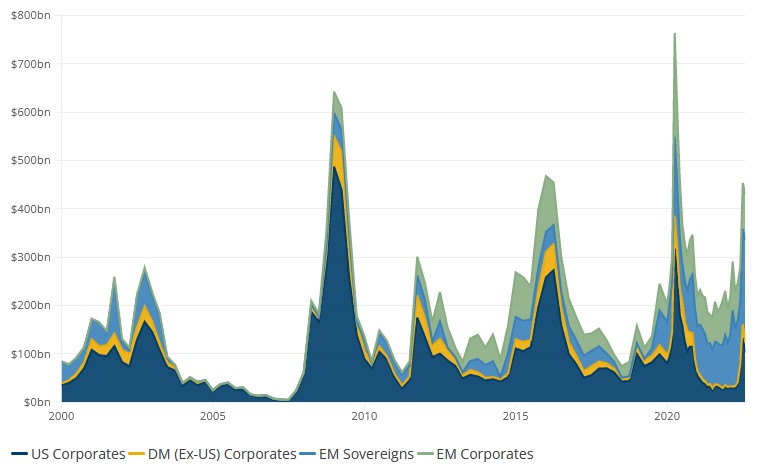

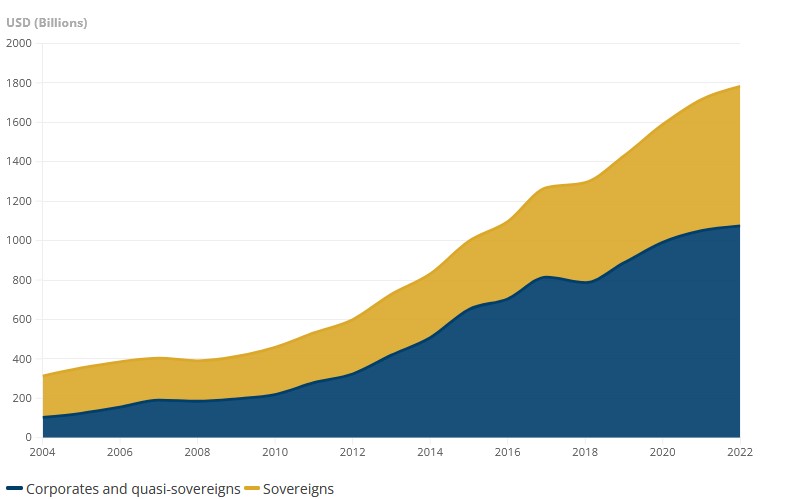

Eksperci podkreślają, że obecna sytuacja na rynku długu zagrożonego nie powstała ex nihilo. „W obecnym kształcie rynek jest w dużej mierze efektem decyzji politycznych podjętych w następstwie wielkiego kryzysu finansowego. Bezprecedensowo niskie stopy procentowe ustalone przez banki centralne w następstwie kryzysu, stworzyły warunki do gwałtownej ekspansji zadłużenia. Kredytobiorcy lewarowali się do granic możliwości. W USA rynek obligacji high yield podwoił się w latach 2009-2022 i osiągnął wartość 1,7 bln USD, a poza poza USA urósł znacznie szybciej, osiągając wartość 2,6 bln USD. Europejskie obligacje wysokodochodowe i pożyczki lewarowane zwiększyły swoją wielkość ponad trzykrotnie, do 0,8 bln USD. Na rynkach wschodzących dług emitentów korporacyjnych i państwowych stał się bardziej wartościowy, niż amerykański dług high yield, osiągając poziom 1,8 bln USD, rosnąc 4-krotnie od 2009 r. Ta ekspansja emisji została z pochłonięta przez fundusze inwestycyjne, które desperacko poszukiwały zysków” – wskazują eksperci Man GLG.

Idąc dalej, rządy uwolniły falę globalnych bodźców fiskalnych, co pogłębiło deficyty. „Pandemia Covid-19 przyspieszyła te tendencje. Deficyty zostały pogłębione nie tylko w przypadku krajów G7 i Chin, ale także znacząco w przypadku rynków wschodzących spoza Chin. Wzrost wydatków stanowił w rzeczywistości transfer ryzyka, przeniesienie go z osób fizycznych i przedsiębiorstw na państwa. Interwencje rządowe opóźniły cykl długu zagrożonego, którego można było się spodziewać, biorąc pod uwagę poziom zakłóceń gospodarczych” – tłumaczą Pardo i Kenney.

Globalna wartość długów zagrożonych (mld USD)

Źródło: Man GLG

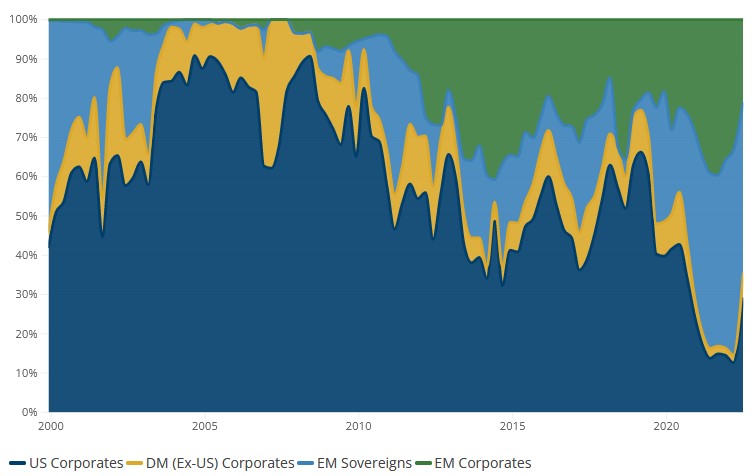

Struktura długów zagrożonych

Źródło: Man GLG

Jak wykorzystać nadchodzące okazje na rynku długu

Jednak wiele zmieniło się, gdy zaczęły rosnąć stopy procentowe – to źle wpłynęło na rynek fixed income. „Amerykańskie obligacje skarbowe odnotowały najgorszy początek roku od 1788 roku. Rynek obligacji wysokodochodowych doświadczył najgorszego I półrocza od czasu, gdy zaczęły się pojawiać indeksy pod koniec lat 90-tych. Wyższe stopy procentowe spowodowały, że wtórny rynek długu stał się trudny, a nowe emisje są obecnie znacznie droższe, a często niedostępne dla wielu przedsiębiorstw i państw. Niezwykle silny dolar amerykański i obawy o recesję zwiększyły ryzyko refinansowania z powodu wyższych spreadów. W tym kontekście nastąpił ostatnio gwałtowny wzrost długu zagrożonego, na czele z długiem emerging markets denominowanym w twardej walucie. Od końca 2019 r. jego wartość poszła w górę trzykrotnie” – zwracają uwagę analitycy Man GLG.

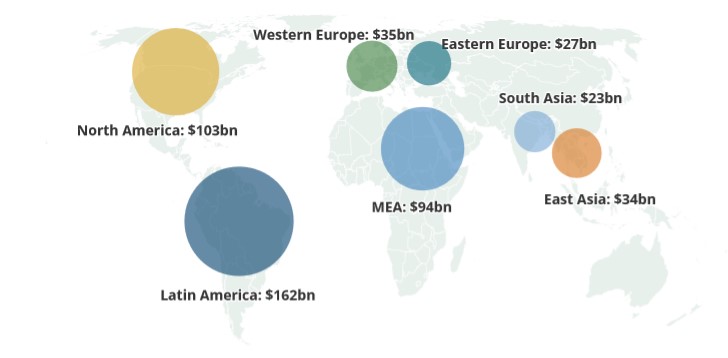

Z perspektywy regionalnej, Ameryka Łacińska ma największą ilość długu zagrożonego (o 60% wyższą, niż Ameryka Północna). Jeśli chodzi o poszczególne państwa, prym wiedzie Argentyna. Dużym skupiskiem zagrożonych długów jest grupa państw afrykańskich: Egipt, Nigeria, Ghana i Kenia. Rosyjski dług przed inwazją miał rating inwestycyjny, ale go stracił. Ukraina uzgodniła z wierzycielami tymczasowe odroczenie płatności.

Wartość długu zagrożonego w podziale na regiony

Źródło: Man GLG

Tempo wzrostu realnego PKB rynków wschodzących bez Chin (linia niebieska, skala lewa) na tle udziału długu publicznego w PKB (linia żółta, skala prawa)

Źródło: Man GLG

Dług emerging markets wyemitowany dla inwestorów zagranicznych (mld USD)

Źródło: Man GLG

„Jak wykorzystać nadchodzące okazje na rynku długu? Konieczne jest posiadanie elastycznej bazy kapitałowej, aby móc w pełni wykorzystać szerokie spektrum możliwości. Większość zagrożonych długów jest obecnie skoncentrowana na rynkach wschodzących. Wiele tamtejszych korporacji jest bardzo atrakcyjnych biznesowo, warto kupować ich długi, gdy będą tanie. Kapitał musi być zatem elastyczny, aby można go było wykorzystać tam, gdzie pojawią się możliwości. Poza tym, należy zwracać uwagę na kwestie prawne, na jakość ochrony wierzycieli” – radzą eksperci Man GLG.

Zgarnij 300 Euro na prowizje i zbuduj swoje zagraniczne portfolio za darmo (tylko do 9 września)

Saxo Bank to duński bank inwestycyjny, który z początkiem września wprowadza znaczące zmiany w swojej ofercie. Od 6 września obniża prowizje od transakcji ,likwiduje dla klientów w Polsce opłatę za przechowywanie (custody fee) i udostępnia atrakcyjne oprocentowanie wolnych środków na rachunku inwestycyjnym. Saxo Bank również stawia na inwestorów, dlatego z okazji startu serwisu Strefa Global Market proponuje naszym czytelnikom dodatkowy bonus w postaci kwoty 300 Euro na prowizje, do wykorzystania przez 3 miesiące w transakcjach na rynku kasowym. Z oferty mogą skorzystać wszyscy, którzy zdecydują się otworzyć rachunek z naszego linku partnerskiego do 9 września 2022 r.

Załóż rachunek w Saxo Banku i odbierz 300 EUR na prowizje

Ważna informacja

Materiał zawiera link reklamowy Saxo Banku. Założenie rachunku za jego pośrednictwem pozwala uzyskać dodatkowe 300 EUR na prowizje (oferta obowiązuje do 9 września 2022 r.). Strefa Global Market uzyskuje wynagrodzenie z tego tytułu.