Realizuje się czarny scenariusz dla obligacji. Rośnie ryzyko, że giełda zacznie spadać

Inwestorzy wyprzedają obligacje skarbowe USA, co powoduje wzrost rentowności do najwyższych poziomów od listopada 2023 roku. Rentowność 2-letnich obligacji skarbowych USA gwałtownie wzrosła i zbliża się do poziomu, który historycznie był powiązany ze spadkami na giełdzie.

REKLAMA

Amerykańska roczna inflacja bazowa, która nie uwzględnia cen żywności i energii, utrzymała tempo 3,8% z lutego. Jest to poziom wyższy od oczekiwań rynku i budzi obawy, że Rezerwa Federalna nie będzie w stanie obniżyć stóp procentowych w tym roku. Według narzędzia FedWatch CME szanse na obniżkę stóp procentowych w 2024 roku spadły z 98% do 87%.

Rentowność 10-letnich obligacji skarbowych wzrosła o 0,194 punktu procentowego do 4,559%, co jest największym jednodniowym wzrostem od 2022 roku. Rentowność 2-letnich obligacji wzrosła o 0,222 punktu procentowego do 4,969%.

Rentowność 2-letnich obligacji skarbowych USA gwałtownie wzrosła i zbliża się do poziomu, który może wywołać spadki na giełdzie.

Obecnie rentowność ta wynosi 4,75%, co jest zbliżone do najwyższego poziomu od końca listopada. Inwestorzy obawiają się, że rentowność przebije się powyżej 4,8% i osiągnie 5%, co oznaczałoby, że rynek obligacji nie spodziewa się obniżek stóp procentowych przez Fed w tym roku.

Dwulatek jako barometr oczekiwań

Wzrost rentowności obligacji oznacza, że inwestorzy żądają wyższego wynagrodzenia za pożyczanie pieniędzy rządowi USA. Jest to niekorzystne dla inwestorów, ponieważ obniża wartość ich obligacji.

Rentowność dwuletnich papierów skarbowych, kluczowego wskaźnika rynkowego, nagłym wzrostem budzi zaniepokojenie inwestorów. Obecnie oscylująca wokół 4,75%, osiągnęła poziom niebezpieczny, zagrażając stabilności na giełdzie.

Odnotowując prawie 4,8%, rentowność ta zbliża się do szczytu od końca listopada, co sugeruje możliwe dalsze wzrosty. Historycznie, kiedy rentowność próbowała przekroczyć ten punkt, inwestorzy zareagowali, nabywając obligacje i tym samym obniżając rentowność. Tym razem brak zainteresowania ze strony inwestorów może doprowadzić do przekroczenia kluczowego poziomu 5%, co mogłoby oznaczać trwałą zmianę tendencji na rynku obligacji.

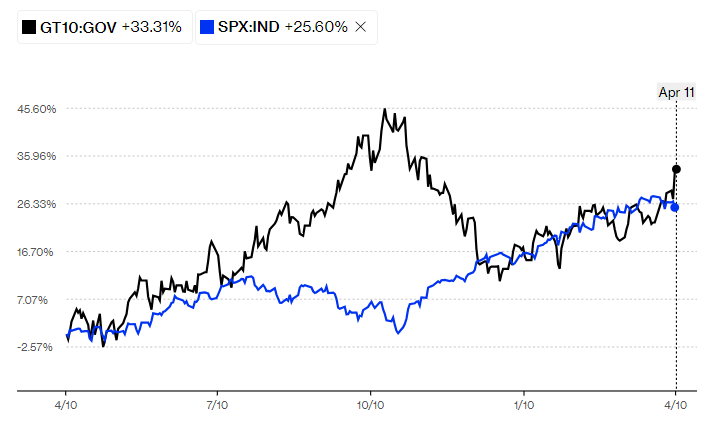

Analitycy podkreślają, że wzrost rentowności papierów skarbowych może być sygnałem ostrzegawczym dla rynku akcji. Rynek zareagował na spadające stopy procentowe, co przyczyniło się do wzrostu wartości S&P 500 do blisko 5200 punktów od listopada. Jednakże, w obliczu rosnących rentowności, istnieje obawa, że rynki akcji są przewartościowane i mogą być narażone na spadek.

Obligacje USA w 2024 roku. Trzy scenariusze rynkowe od których będzie zależeć oprocentowanie

Pokrycie analityczne pokazuje, że od początku podwyżek stóp procentowych przez Fed, wzrost rentowności papierów skarbowych koreluje ze spadkiem wartości S&P 500. Jest to sygnał, że obecna dynamika rynku może być niezrównoważona, co może prowadzić do korekty cen akcji.

Dane i wykres: Bloomberg

Rick Rieder, główny inwestor w globalnym dziale obligacji stałych BlackRock, zauważył, że tego rodzaju dane nie wpisują się w oczekiwania Fedu, co może opóźnić cięcia stóp do najwcześniejszego możliwego terminu tego roku. „10-letnie obligacje skarbowe utrzymywały się w bardzo wąskim zakresie przez pewien czas, ale mogą pozostać na wyższym poziomie, dopóki inflacja usług nie spadnie”, zaznaczył w swoim komunikacie.

Barry Knapp, zarządzający w Ironsides Macroeconomics, wyraził obawy co do przekroczenia poziomu 4,5% rentowności 10-letnich obligacji skarbowych, sugerując, że może to być zbyt wiele dla rynku akcji. Knapp spodziewa się nawet kolejnej korekty podobnej do spadku we wrześniu i październiku.

Mimo tych prognoz istnieje pewna nadzieja dla rynku akcji w postaci nadchodzącego sezonu wyników. Analitycy wskazują, że rynek może być względnie stabilny w najbliższych tygodniach, zanim zacznie się spodziewana korekta.

Fundusze ETF na obligacje – jakie wybrać w otoczeniu wysokich stóp procentowych

Michael Arone, główny strateg inwestycyjny w State Street Global Advisors, przewiduje potencjalną wyprzedaż, ale nie uważa, że będzie to zbyt poważne. „Staje się to bardziej problematyczne, jeśli gospodarka zaczyna słabnąć, firmy zaczynają zwalniać pracowników, a ostatecznie konsumenci ograniczają wydatki. Przynajmniej na razie nie ma żadnych znaków na to”, komentuje Arone.

Rynek akcji daje również sygnały ostrzegawcze, zwłaszcza w kontekście typowo słabszego okresu roku dla akcji. Julian Emanuel, szef strategii akcji, instrumentów pochodnych i ilościowych w Evercore ISI, zauważył, że zmienność rynku wzrosła w ostatnich tygodniach, co zwykle ma miejsce w marcu i kwietniu.

Jednakże nie tylko akcje są pod presją. Rentowność 10-letnich obligacji skarbowych jest kluczowym wskaźnikiem do obserwacji, ponieważ wpływa na kluczowe stopy kredytowe, takie jak hipoteki. Nagły ruch w kierunku 5% może zagrozić stabilności rynku akcji, ostrzegają strategowie.

Jim Caron, dyrektor inwestycyjny grupy rozwiązań portfelowych w Morgan Stanley Investment Management, podkreśla, że obecne wzrosty rentowności mogą być jedynie przejściowe. „Byliśmy na poziomie 5%, gdy ludzie dyskutowali, czy będzie kolejne podwyższenie stóp procentowych. Aby osiągnąć poziom 5%, musiałbyś mieć kolejne podwyższenie stóp procentowych na stole”, wyjaśnia.

Stagflacja to dobry moment na inwestycje w obligacje, radzą analitycy. Jakie instrumenty wybrać?