Sell in May and go away to prawda czy mit? Sprawdzamy skutecznośc rynkowego powiedzenia

„Sell in May and go away" to jedno z najpopularniejszych powiedzeń giełdowych. Mówi ono, że inwestorzy powinni pozbyć się akcji w maju i wrócić na rynek dopiero w październiku, aby uniknąć letnich spadków. Ale czy to prawda? Kto mógłby sobie pozwolić na półroczną przerwę na Wall Street? Czy inwestorzy powinni rzeczywiście wyprzedawać akcje z uwagi na sezonowe czynniki? Sprawdzili to analitycy Saxo Banku i oto co im wyszło?

REKLAMA

Dane historyczne nie potwierdzają tej tezy

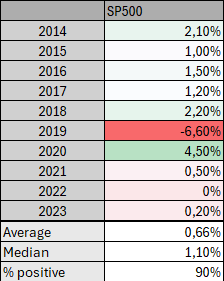

Według obliczeń analityków Saxo Banku w ciągu ostatnich 10 lat indeks S&P 500 średnio wzrósł o 4% w miesiącu maju, podczas gdy w okresie od listopada do kwietnia ten wzrost wynosił średnio 6%. To sugeruje, że choć lato nie zawsze jest najmocniejszym okresem dla rynków, to akcje mają tendencję do wzrostu w dłuższej perspektywie. Zamiast więc kierować się kalendarzem, inwestorzy powinni skupić się na fundamentalnych czynnikach, takich jak zyski spółek, wyceny, perspektywy gospodarcze i stopy procentowe, które dają lepszy obraz przyszłego zachowania się rynku.

(Z materiałów dla klientów Saxo Bank)

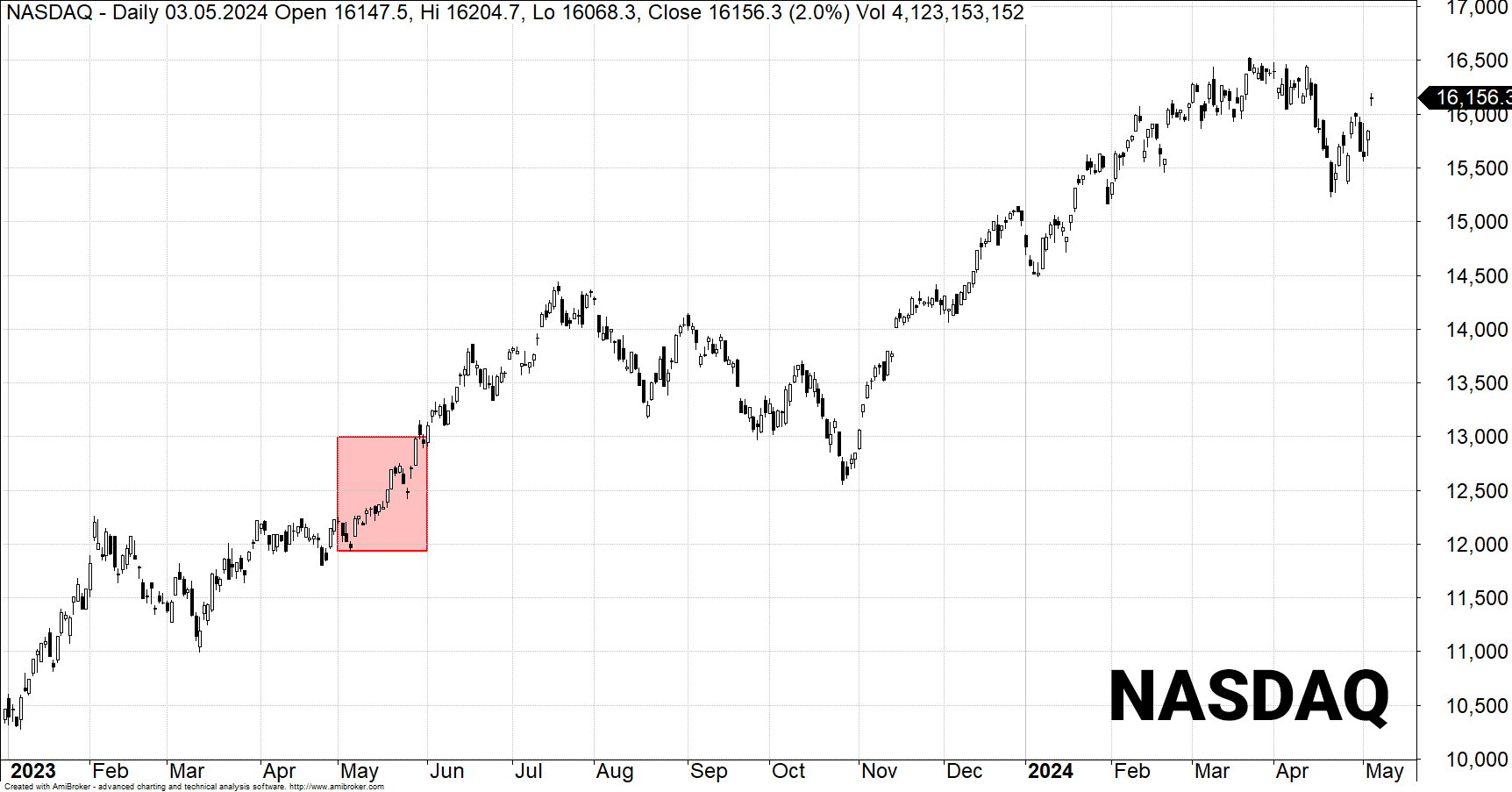

Sell in may and go away, czyli giełdowy maj 2022 w liczbach - prezentuje Saxo Bank

Oczywiście, kwiecień 2024 roku był słabym miesiącem dla giełdy, z S&P 500 spadającym o 4,2%, co może budzić obawy inwestorów co do reszty roku. Niemniej jednak, historycznie rzecz biorąc, nawet po słabym kwietniu rynek często wzrastał w kolejnych sześciu miesiącach. Analiza zysków korporacyjnych, wycen, perspektyw gospodarczych i zmian w stopach procentowych może być pomocna w podejmowaniu decyzji inwestycyjnych. Natomiast kalendarz nie powinien być jedynym decydującym czynnikiem.

Mimo że zwroty z rynku mogą być nieco niższe pod koniec wiosny, latem i na początku jesieni, dane Dow Jones Market Data pokazują, że indeks S&P 500 średnio wzrastał o 4% od maja do października zarówno w ciągu ostatnich pięciu, jak i dziesięciu lat. Jest to porównywalne do wzrostu o 6% od listopada do kwietnia w ostatnich pięciu latach i średniego wzrostu o 5,5% w ciągu ostatnich 10 lat. To sugeruje, że mimo potencjalnych spadków, akcje mają tendencję do wzrostu, co dowodzi, że pozostanie w pełni zainwestowanym może być bardziej racjonalną strategią niż próba przewidywania rynku.

Obniżki stóp procentowych mogą obudzić hossę na surowcach, według najnowszego raportu Saxo Banku

Warto również zauważyć, że obecnie mamy rok wyborczy

Dane Dow Jones Market Data pokazują, że indeks S&P 500 średnio wzrastał o 4,2% od maja do października w latach wyborczych od 1928 roku, w porównaniu do średniego wzrostu o 2,1% w latach bez wyborów w tym samym okresie. To może wynikać z tendencji rządzącej partii do dążenia do utrzymania władzy, co często skutkuje stymulacją gospodarczą lub ulgami podatkowymi, które mogą korzystnie wpłynąć na giełdę i zadowolić wyborców.

Pomimo popularnego powiedzenia, analiza danych historycznych i fundamentalnych czynników ekonomicznych sugeruje, że sprzedaż akcji w maju może nie być najlepszą strategią inwestycyjną. Inwestorzy powinni raczej skupić się na długoterminowych trendach i fundamentach swoich inwestycji, zamiast podejmować decyzje na podstawie kalendarza.

Opcjonalnie: https://zagranica.strefainwestorow.pl/