Nadchodzi ekonomiczna zima z której wyjdziemy silniejsi. Saxo Bank publikuje swoje prognozy na 4 kwartał

Kryzys energetyczny, niedobór gazu w Europie, agresywny wzrost stóp procentowych, recesja, presja inflacyjna, a w świecie kryptowalut ryzyko wyschnięcia globalnej płynności – to nie sceny filmu katastroficznego, ale zagadnienia najnowszego raportu „Q4 2022 outlook:Winter is coming” przygotowanego przez ekonomistów z Saxo Banku.

Analityk Saxo Banku wylicza jak eskalacja wojny miesza na rynku surowców

REKLAMA

Renesans energii jądrowej – najlepsze spółki i fundusze ETF

Ostatni kwartał tylko potęguje wyzwania. Kryzys energetyczny jest kluczowym wyzwaniem, szczególnie w naszej części kontynentu, gdzie gazu może po prostu zabraknąć. Makro strateg Christopher Dembik koncentruje swój rozdział na tym, jakie są alternatywy przed naszym kontynentem, aby poradzić sobie bez całkowitego wyłączenia światła. Tutaj kryzys to dobry czas dla inwestycji w spółki z ekspozycją na energię jądrową oraz infrastrukturę niezbędną w zielonej transformacji.

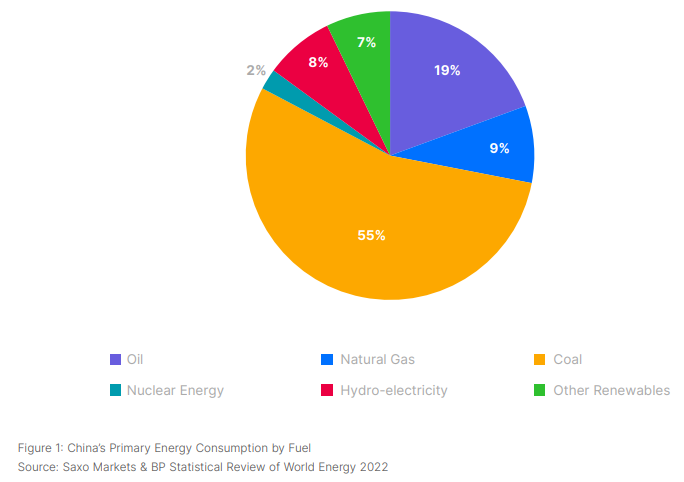

Analityk Redmond Wong, odpowiedzialny za chińską strefę ekonomiczną, zauważa, że nacisk na odnawialne źródła energii jest znacznie mniejszy. Chiny zabezpieczają dostawy węgla w obliczu gwałtownego wzrostu cen ropy oraz gazu. W pozostałych częściach Azji, analityk Charu Chanana zauważa, że gwałtownie rosnące ceny LNG zmieniają bezpieczeństwo energetyczne regionu. Japonia może ponownie zainteresować się energią jądrową. Podobnie jak analityczka Jessica Amir odpowiedzialna za Oceanię wskazuje na renesans zainteresowania energią jądrową i sprawdza gdzie szukać spółek oraz funduszy ETF w dość trudnym obszarze do nawigowania.

Z kryzysu wyjdziemy silniejsi - wycena akcji, a recesja

- Od początku 2020 r. twierdziliśmy, że inflacja będzie głęboko zakorzeniona i trwała. Ten pogląd nadal obowiązuje, ale szybko zbliżamy się do przełomu - punktu zwrotnego dla światowej gospodarki - takiego, do którego dotrzemy dzięki jastrzębiemu podejściu ze strony decydentów w ciągu najbliższego kwartału. - napisał we wstępie raportu Steena Jakobsena, szefa biura inwestycyjnego w Saxo Banku. Do punktu przełomowego mają doprowadzić trzy czynniki; po pierwsze światowe banki centralne wolą nadmiernie błądzić po jastrzębiej stronie niż kontynuować narracje o przejściowej inflacji; po drugie dolar amerykański jest niewiarygodnie silny i zmniejsza globalną płynność poprzez wzrost cen importu towarów; po trzecie Fed w końcu pełne tempo swojego programu QT co zmniejszy jego rozdęty bilans o nawet 95 mld USD miesięcznie.

- W IV kwartale powinniśmy zobaczyć wzrost zmienności na poziomie i potencjalnie silny impuls dla rynków obligacji i akcji. - podsumował szef ekonomistów. - Pytanie, które stoi przed inwestorami jest tak naprawdę następujące: jeśli mamy szczyt jastrzębi w IV kwartale, to co dalej? Co nastąpi później? Odpowiedź jest prawdopodobnie taka, że rynek zaczyna wyceniać oczekiwanie recesji, a nie tylko dostosowywać wyceny.

Fed jest stały w swoich celach – za wszelką cenę doprowadzenie inflacji do celu, nawet kosztem wykolejenia gospodarki w stronę recesji. To główny czynnik, który napędza wycenę aktywów. W przypadku akcji, analityk Peter Garnry zwraca uwagę na to, że nadchodząca zima niuchronnie zwiększy ryzyko recesji co już widać po zachowaniach konsumentów. Analityk Garnry, autor rozdziału o zaletach kryzysu, bada jak nadzwyczajna presja na Europę może wpłynąć na innowację oraz decyzje, które pozwolą wyjść kontynentowi z kryzysu z silniejszą, bo bardziej konkurencyjną gospodarką. - Wciąż jednak nadrzędnym ryzykiem dla wzrostu i wycen akcji jest koszt deglobalizacji, który odwróci wiele trendów na rynku akcji i łańcuchach dostaw. - czytamy w rozdziale.

Cały raport Saxo jest dostępny pod tym linkiem >> LINK