Mija 35 lat od Czarnego Poniedziałku. Słynny inwestor Phil Fischer ostrzegał przed krachem w wywiadzie opublikowanym właśnie tamtego dnia

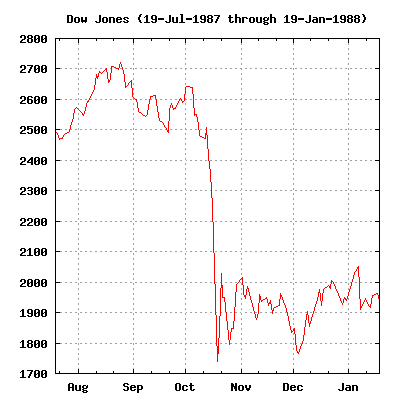

19 października 1987 roku indeks Dow Jones Industrial Average runął o -22%. Pociągnął za sobą wiele innych indeksów. Co było przyczyną krachu? I jak to możliwe, że słynny Phil Fischer go przewidział?

Czarny poniedziałek, czyli 19 października 1987 roku. Ten dzień przeszedł do historii Wall Street i wielu giełd. Tamtego dnia indeks Dow Jones Industrial Average gwałtownie spadł o 508 punktów, czyli o -22%. Za nim podążyły w panice indeksy giełdowe z innych krajów. I wiele z nich już się nie podniosło, bo do końca października 1987 giełda w Hongkongu spadła o -45,8%, w Australii o -41,8%, w Hiszpanii o -31%, Wielkiej Brytanii o -26,4%.

REKLAMA

Ludzkie emocje plus niedoskonała technika

Jaka była przyczyna tego jednego z największych jednodniowych krachów w historii giełd? Warto zwrócić uwagę, że poprzedzony on był wieloma miesiącami, a nawet latami wzrostów wycen spółek. Od początku 1987 roku do Czarnego Poniedziałku indeks DJIA urósł o 44%.

Obroty na giełdzie były duże, nastroje inwestorów doskonałe. Zupełnie inne były nastroje obywateli USA oraz przedsiębiorców, gdyż dolar był słaby, rosła inflacja, występował olbrzymi deficyt w handlu zagranicznym. 14 października w Izbie Reprezentantów została przedstawiona ustawa, która likwidowała większość korzyści związanych z finansowaniem fuzji i wykupów lewarowanych akcji.

Kilka sesji poprzedzających krach amerykańskie indeksy zamknęły na lekkich minusach. Ale rano 19 października 1987 roku inwestorzy przystąpili do kupowania akcji. Indeksy otworzyły się na zielono, ale nagle nastroje zaczęły się mocno pogarszać, aż w końcu doszło do panicznej wyprzedaży akcji.

Naukowcy wskazują, że za krach należy winić przede wszystkim programy komputerowe, które wtedy dopiero raczkowały. Wielu inwestorów instytucjonalnych zaczynało jednak z nich korzystać, w celu ochrony kapitału lub dokonywania szybszych transakcji. Problem w tym, że gdy pojawiła się panika, wiele programów uruchamiało stop loss za wszelką cenę, wystawiając ofertę sprzedaży po każdej cenie. Doszło do sytuacji, że w krótkim czasie na parkiecie pojawiła się olbrzymia ilość sprzedających, a brakowało kupujących. Poza tym, doszło do przeciążenia systemu giełdowego, zlecenia realizowano z opóźnieniem, co pogłębiało chaos.

W Czarny Poniedziałek obroty na akcjach sięgnęły 604,3 mln sztuk, co było na tamten moment rekordem wszech czasów. I tylko podczas tej jednej sesji notowania spółki Boeing spadły o -11,66%, McDonald’s o -16,51%, kurs Coca Cola runął o -24,5%, a młodziutkiego wtedy Microsoftu o -31,11%.

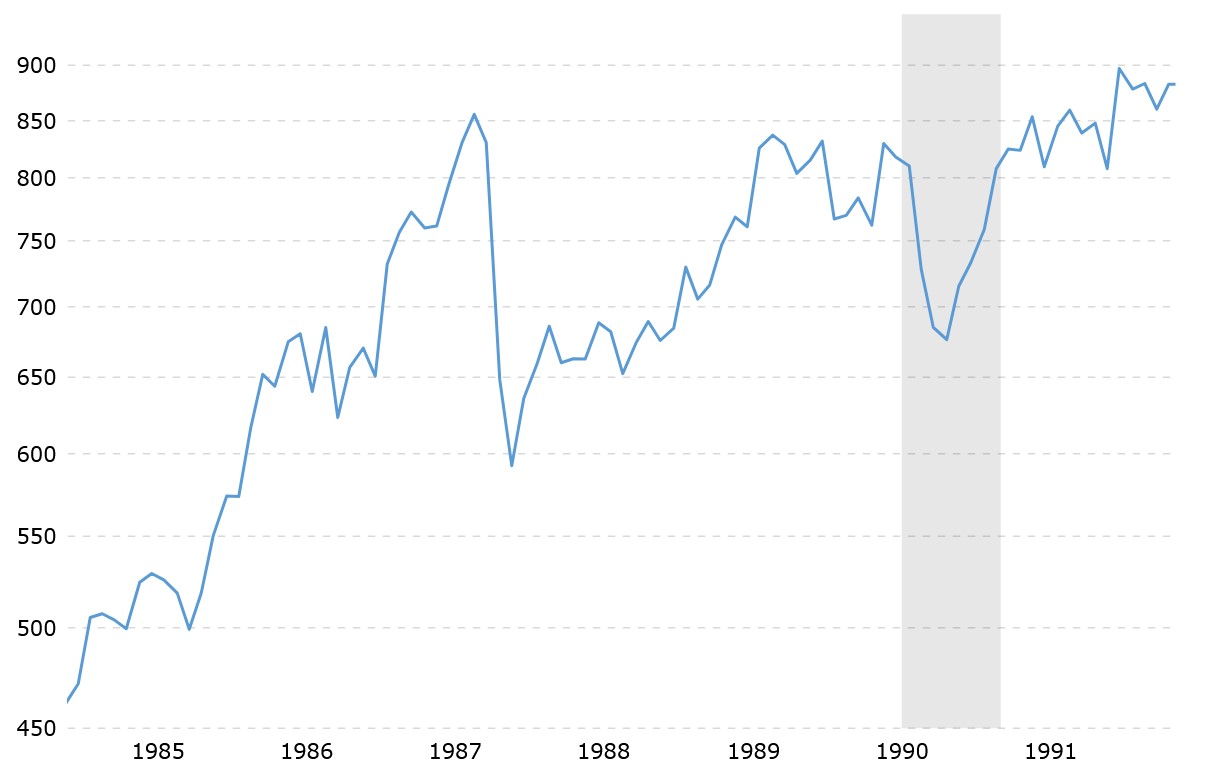

Amerykański krach miał duży wpływ na inne rynki, które również mocno potraciły. Indeks DJIA wrócił do poziomu sprzed Czarnego Poniedziałku dopiero w sierpniu 1989 r.

Notowania S&P500 w latach 1985-1992

Oto kiedy pojawi się dno bessy na akcjach – zdradza Paul Tudor Jones

Nadchodzi krach – ostrzegał Phil Fischer w wywiadzie opublikowanym… w Czarny Poniedziałek

Niezwykłe jest to, że dokładnie 19 października 1987 roku na łamach „Forbesa” ukazał się wywiad ze słynnym inwestorem Philem Fischerem, który był niejako profetyczny. Fischer podkreślał, że odbiera z rynku wiele sygnałów, które mogą świadczyć od nadchodzącym krachu czy bessie. Chodziło zarówno o współczynniki dotyczące finansów spółek giełdowych, jak i wskaźniki dotyczące realnej gospodarki, takie jak np. zlewarowanie gospodarstw domowych. Fischer ganił również amerykański rząd za politykę zachęcania zagranicznych inwestorów do kupna obligacji skarbowych. Czyli Fischer ostrzegł przed krachem na kilka dni przed jego wystąpieniem.

Dziennikarz “Forbesa” zapytał Fischera kiedy nadejdzie krach. Inwestor odparł, nawiązując do historii: „Nie wiem, bo nie wiem, czy jesteśmy w 1927 czy w 1929. Wielu światłych ludzi było przerażonych już w 1927, ale jednak wszystko się jeszcze kręciło przez 2 lata. Nauczyliśmy się stosowania środków znieczulających, czyli drukowania pieniędzy. Prasy drukarskie pracują pełną parą i wszyscy są szczęśliwi. Ja się obawiam, że idąc tą drogą, zobaczymy w USA hiperinflację, jak w Argentynie czy Brazylii swego czasu.”

Fischer przyznał, że przestudiował zachowanie rynku akcji we Francji i niemieckiej Rzeszy po I wojnie światowej, gdy wystąpiła tam hiperinflacja. „Odkryłem, że inwestycja w akcje nie dawała zysków, ale dawała zachowanie około 80% siły nabywczej kapitału. Jeśli mogę przez hiperinflację przejść, zachowując niemal całą siłę nabywczą kapitału, to jest to dużo. To oznacza, że warto oszczędzać w akcjach” – stwierdził.

Fischer zalecał inwestowanie w firmy produkcyjne, przemysłowe. Takie, które mają niskie koszty, a są liderami w swojej niszy. Oczywiście, ważna jest także jakość zarządu. “Tylko z zarządem jest problem. Z nim jest jak z małżeństwem. Tak naprawdę nie poznasz wszystkich wad i zalet kobiety, dopóki z nią nie zamieszkasz. Trzeba wejść w związek i dopiero wtedy można oceniać” – przekonywał Fischer.

Słynny inwestor podkreślił także, że największa lekcja, jaką wyniósł z inwestowania przez wiele dekad, mówi o tym, iż warto inwestować w długim terminie. „Owszem, na day tradingu można zarobić. Ale zyski zmieniające życie pojawiają się wtedy, gdy trzymamy akcje w długim horyzoncie. Oczywiście, nikt jeszcze nie zbankrutował realizując zysk. Jednak naprawdę warto być wytrwałym. Podam przykład ze swojej kariery. Zainwestowałem w spółkę Texas Instruments, gdy jej akcje kosztowały 14 USD. Gdy poszły w górę do 28 USD wielu namawiało mnie, bym sprzedał choćby połowę pozycji, ale ja dokupiłem. Kurs wzrósł do 35 USD. I znów wielu mnie namawiało do sprzedania choćby połowy pozycji, bo przecież już tak bardzo urosła. Ale dla mnie argument, że coś bardzo urosło i trzeba to sprzedać jest śmieszny. Aktywo sprzedajesz dopiero, gdy dojdziesz do wniosku, że jest naprawdę mocno przewartościowane, lub gdy popsuły się kompletnie fundamenty. No więc kurs Texas Instruments w trakcie kolejnych 3 lat urósł do 250 USD. I co prawda potem spadł do 50 USD, ale już nigdy nie wrócił do 35 USD, czyli w okolice, w których wielu namawiało mnie do realizacji zysku” – opowiedział Fischer.

Cathie Wood ma duże problemy, notowania ARK Innovation ETF wróciły do pandemicznego dołka