Zmiana struktury indeksu Nasdaq 100 nie powinna wpłynąć na wyceny spółek

Mocne wzrosty dużych spółek technologicznych spowodowały, że obecna waga pięciu liderów amerykańskiego indeksu Nasdaq 100 przekroczyła 40%. Tym samym, zgodnie z założeniami konstrukcji indeksu, 24 lipca zostanie w pełni przeprowadzona procedura zmiany struktury indeksu.

REKLAMA

Nasdaq 100 to indeks złożony ze 100 największych spółek notowanych na giełdzie Nasdaq. Jego odzwierciedleniem zajmują się 24 fundusze ETF, zarówno notowane na rynku amerykańskim, jak i europejskim, których łączna wartość aktywów przekracza 271 mld $.

Możliwość handlowania na Nasdaq jest dostępna na platformie SaxoTraderGo pod tym linkiem.

Notowania Nasdaq 100

Zbyt duże znaczenie 5 największych spółek

Boom związany z rozwojem sztucznej inteligencji doprowadził w tym roku do ogromnych wzrostów największych spółek technologicznych. Najmocniejsza piątka złożona z Microsoftu, Apple, Nvidii, Amazonu i Tesli na fali wysokich wycen przekroczyła wagę 43,5% w indeksie Nasdaq 100. To doprowadza do zbyt dużej koncentracji indeksu wokół największych spółek.

Tym samym Nasdaq 100 staje się zbyt zależny od sentymentu związanego z jego pięcioma składowymi. Aby uniknąć takich sytuacji w dokumencie opisującym metodologię konstrukcji indeksu stworzony jest zapis mówiący o przeprowadzeniu procedury wyrównania wag, jeśli 5 największych składowych przekracza 40% indeksu.

Procedura ta zakłada stopniowe zmniejszanie wagi największych spółek. W trakcie cokwartalnej aktualizacji, wartość tytanów Nasdaq zostanie sprowadzona do 40%. Następnie, w momencie corocznej aktualizacji ich łączna waga zostanie zmniejszona do 38,5%.

Fundusze hedgingowe przegrywają z rynkiem. Wyniki w pierwszej połowie 2023 r. mocno rozczarowały

Proces wyrównania rozłożony na pięć dni

Aby uniknąć zalania rynku nagłym procesem wyrównania wag przez największe ETFy, fundusze pasywne rozpoczną proces dostosowania wag już w piątek 14.07. Proces ten będzie trwał aż do 24.07, kiedy to oficjalnie zostaną przypisane nowe wagi spółkom wchodzącym w jego skład.

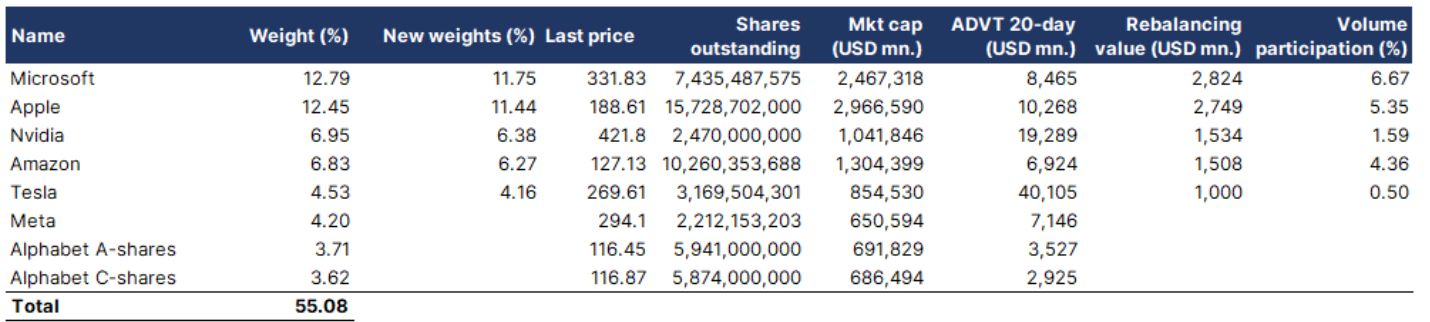

Analitycy z Saxo Banku przyjrzeli się temu procesowi, tworząc model szacujący koszty transakcyjne oraz potencjalny wpływ na wyceny spółek na giełdzie. Na podstawie łącznej wartości aktywów zarządzanych przez ETFy odzwierciedlające Nasdaq 100, analitycy oszacowali, że w całym procesie zaangażowane zostanie 9,6 mld $ rozłożone na 24 fundusze.

Bazując na 20-dniowych średnich obrotu akcjami, analitycy przewidują, że ETFy będą odpowiedzialne w maksymalnym stopniu w przypadku akcji Microsoftu za 6,67% całego obrotu. Natomiast najmniejszy wpływ będą one miały na akcje Tesli, gdzie będą odpowiadały za 0,5% całego obrotu.

Ze względu na to, że fundusz Invesco QQQ Trust Series 1 ETF jest największym funduszem odzwierciedlającym indeks Nasdaq 100, zarządzającym ponad 202 mld $, analitycy przyjrzeli się również jak na jego wartość mogą wpłynąć potencjalne koszty transakcyjne.

Największy wpływ na jego wartość będą miały akcje Microsoftu. Zgodnie z szacunkami, rozłożony na 5 dni koszt transakcyjny wynikający z wyrównania wag tych akcji powinien wynieść ok. 0,33%. Ponieważ akcje te stanowić będą 11,75% całego funduszu, łączny koszt i wpływ na wartość ETFu powinien wynieść ok. 0,035%.

Tym samym analitycy zakładają, że cały proces wyrównania będzie miał niski wpływ zarówno na wartość ETFów, samego indeksu, jak i spółek.