Wall Street notuje jeden z najmocniejszych miesięcy w ciągu ostatnich 20 lat

Listopad okazał się dla rynku akcji w Stanach wyjątkowo udany. Dzięki spadkom rentowności obligacji i wzmocnieniu oczekiwań odnośnie szybszych obniżek stóp procentowych inwestorzy mogli cieszyć się w tym miesiącu świetnymi stopami zwrotu.

REKLAMA

Indeks S&P 500 odnotował świetny miesiąc. Po mocnych spadkach z października sprowadzających wycenę amerykańskiego rynku akcji do poziomów z czerwca, listopad okazał się miesiącem odbicia. S&P 500 wzrósł w ciągu 30 dni o 9%, zbliżając się do tegorocznych maksimów.

Zobacz także: Spekulacyjne ruchy na rynku obligacji. FED otwiera drzwi do obniżek stóp procentowych

Seria fortunnych zdarzeń

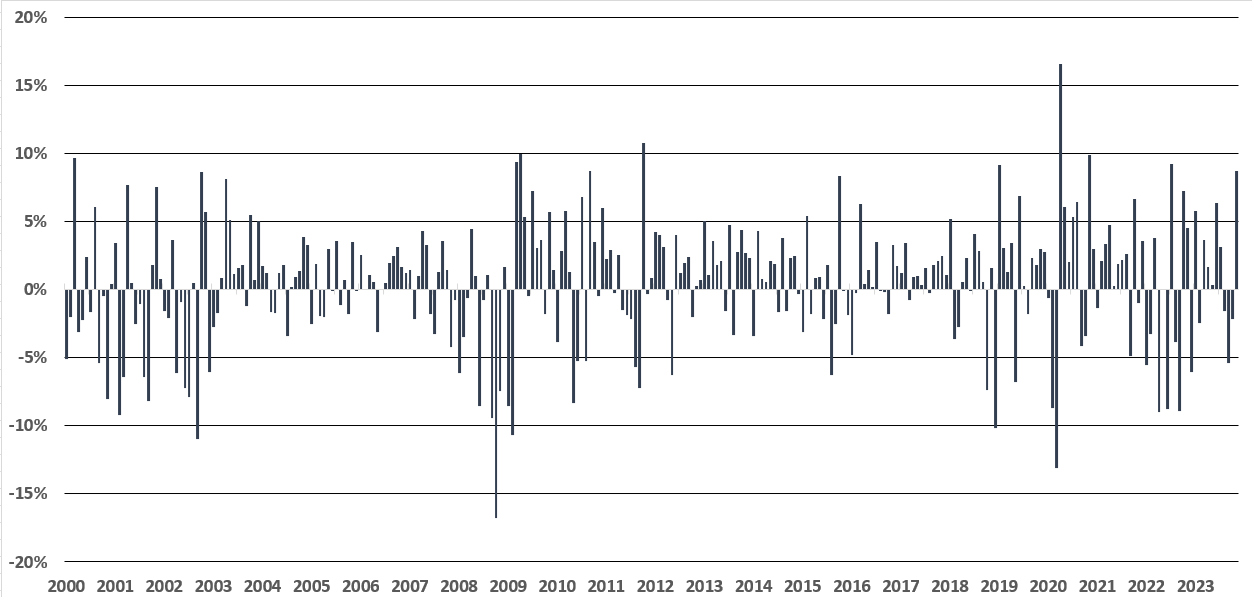

Listopad okazał się najlepszym miesiącem w tym roku i 8 najlepszym w całym XXI wieku, jeśli chodzi o miesięczną stopę zwrotu na rynku akcji. Analitycy z Saxo Banku podkreślają kilka czynników stojących za tak imponującym wynikiem.

Przede wszystkim kluczem do sukcesu okazały się wreszcie mocniejsze wyniki spółek technologicznych. Warto przypomnieć, że indeks Nasdaq 100, zrzeszający czołowych przedstawicieli tego sektora, mierzył się od połowy tego roku z trendem spadkowym, który udało się przebić właśnie dzięki serii udanych wyników.

Również dane makroekonomiczne pomogły amerykańskim akcjom. Inflacja w USA okazała się niższa od oczekiwań, a to zwiększyło wiarę inwestorów w rychłe obniżki stóp procentowych. Rynek kontraktów terminowych zaczął już wyceniać dwie kolejne obniżki stóp procentowych przez FED, co natomiast skutkowało spadkiem rentowności obligacji. Dzięki temu rentowność 10-letnich obligacji po zaatakowaniu psychologicznego poziomu 5% odwróciła się i zanotowała mocną korektę do granic ok. 4,3%.

Ostatnim czynnikiem dużo cięższym do dostrzeżenia przez inwestora indywidualnego jest spadek oczekiwanej zmienności na rynku opcji. Oznacza on przekonanie rynku o większej pewności, co do ruchów cen, a że z reguły na giełdzie to spadki są gwałtowne, a wzrosty spokojniejsze, to spadek zmienności stwarza uspokajające warunki do przeniesienia kapitału na rynek akcji.

Miesięczne stopy zwrotu S&P 500 w XXI w.

Zobacz także: Złoto wraca do łask, a akcje spółek je wydobywające są gotowe do wzrostów

Gigant na glinianych nogach

Analitycy z Saxo Banku podkreślają jednak, że pod płaszczem tych pozytywnych czynników kryje się coraz mocniej rosnące zagrożenie. Poziom koncentracji wag indeksu S&P 500 osiągnął najwyższy poziom w historii. Oznacza to, że w coraz większym stopniu wyceny amerykańskiego rynku akcji zależą od coraz mniejszej liczby spółek. To natomiast mocno zwiększa ryzyko podtrzymania dalszych wzrostów.

Im mocniej cały rynek zależny jest od wąskiej grupy akcji, tym większa szansa, że przy negatywnym czynniku obarczającym wycenę jednej ze spółek (np. osiągnięciu niższych od oczekiwań wyników), spadki pociągną za sobą cały rynek. W szczególności zwiększa to ryzyko przy obecnym otoczeniu, kiedy to w wyniku drastycznego rozwoju sektora sztucznej inteligencji oczekiwania rynku co do wyników spółek są coraz bardziej rozdmuchane.

Zobacz także: Apple przegrywa walkę na chińskim rynku. Najnowsze dane pokazują coraz większe sukcesy konkurencji

Nowi zwycięzcy ostatniego miesiąca

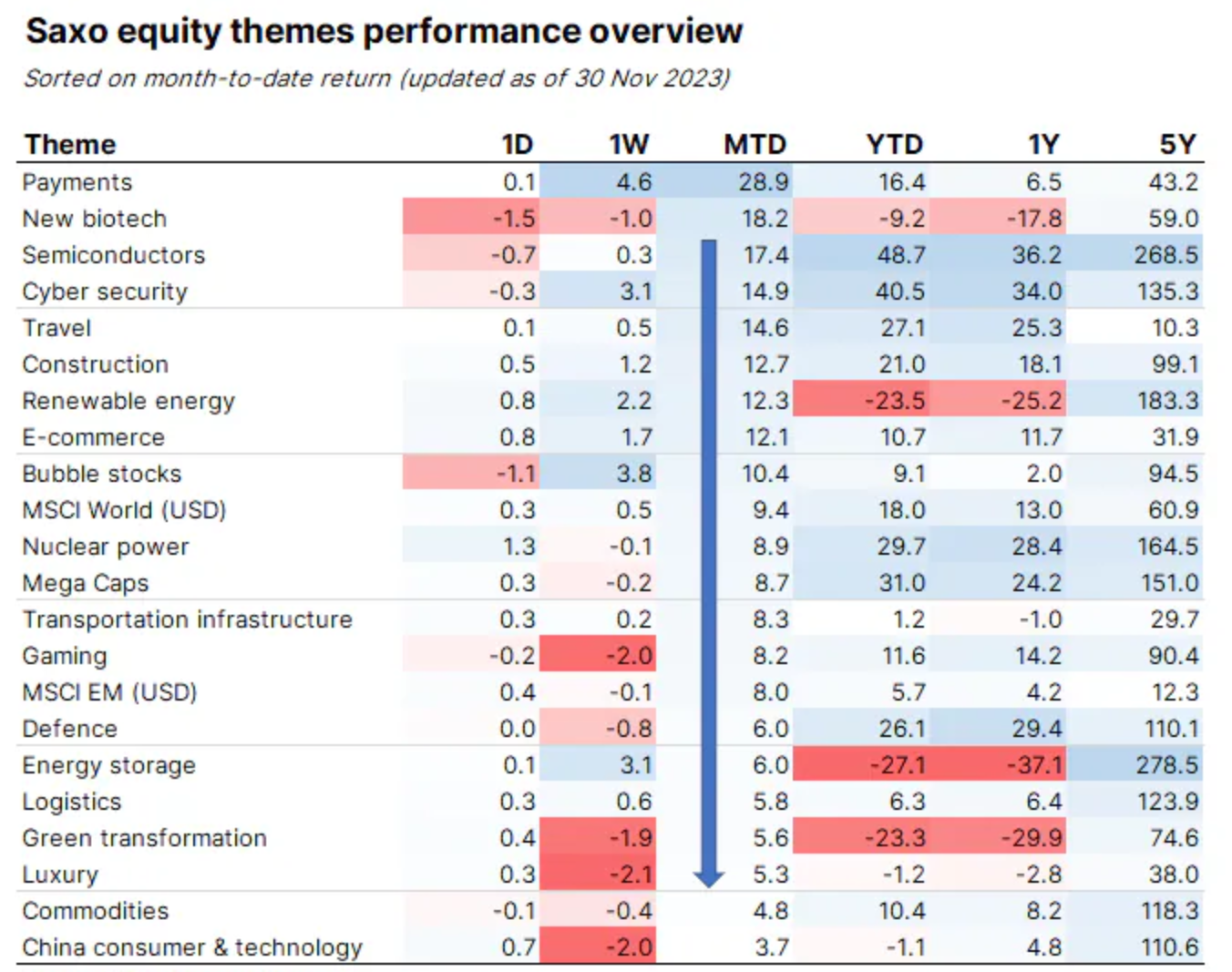

Zwycięzcami tego miesiąca okazały się spółki wchodzące w skład koszyka Saxo Banku obejmującego sektor płatności. W listopadzie odnotowały one prawie 30% wzrost. Sektor ten mierzył się z pewnymi problemami w ciągu ostatnich lat (m.in. Paypal od szczytów z 2021 r. zanotował ponad 80% spadek), jednakże w listopadzie sektor doczekał się odwrócenia sentymentu.

Fundamenty pod te sukcesy zbudowała m.in. spółka Adyen, która znacząco przebiła oczekiwania analityków odnośnie swoich prognoz na nadchodzący rok. Tym samym w ciągu zaledwie 30 dni odbiła się od dna i kurs wzrósł o 56%. Podobnie sytuacja wyglądała w spółce Block, która dzięki świetnym wynikom i zaskakującym podwyżkom prognoz zanotowała ok. 58% wzrost.

Zobacz także: Dick’s Sporting Goods powraca na optymistyczne tory. Mocne wyniki za 3 kwartał powodują wzrost prognoz na cały rok

Wycena rynkowa coraz mniej atrakcyjna

Rajd na amerykańskich akcjach spowodował gwałtowną zmianę poziomów wskaźników określających atrakcyjność obecnej wyceny spółek. Jednym z nich jest tzw. free cash flow yield określający stosunek generowanej gotówki do obecnej wyceny. Jego wartość spadła do 3,65%, co stanowi poziom znacznie niższy od historycznej długoterminowej średniej wynoszącej 4,9%.

Taka sytuacja zdaniem analityków z Saxo Banku prezentuje mało atrakcyjny stosunek ryzyka do potencjalnego zarobku, tym samym w ich opinii inwestorzy, którzy w tym roku zanotowali mocne zyski powinni rozważyć redukcję ekspozycji na rynek akcji. Część kapitału ich zdaniem warto byłoby przenieść do krótkoterminowych obligacji na wypadek negatywnych odczytów z gospodarki.