Firma HFT tak samo chroni swój kod, jak np. Coca-Cola chroni przepis na swój sztandarowy napój - wywiad z dr Romanem Weinfeldem

Handel wysokich częstotliwości cieszy się niesłabnącym zainteresowaniem. Istnieje spora szansa, że za sprawą wprowadzonego systemu UTP trafi również do polski. Przedstawiamy wywiad, w którym dr Roman Weinfeld prezentuje historię powstania HFT, zdradza podstawy tego rynku i techniczne realia, a także omawia praktyczne znaczenie HFT dla indywidualnych inwestorów giełdowych.

Paweł Biedrzycki: Przede wszystkim na początku gratuluję świetnej prezentacji na temat tego, dokąd zmierza HFT, jaką poprowadził Pan w Wyższej Szkole Informatyki Stosowanej i Zarządzania w Warszawie. Skąd u Pana zainteresowanie tym trudnym i owianym tajemnicą tematem, jakim jest handel wysokich częstotliwości - HFT?

REKLAMA

Roman Weinfeld: Bardzo dziękuję za tę ocenę. Taki mam zawód. Od dwudziestu paru lat, czyli właściwie od początku istnienia rynku kapitałowego w Polsce kierowałem informatyką w różnych, także największych, biurach maklerskich. Jednym z moich zadań było “od zawsze” śledzenie trendów rozwoju rynku kapitałowego, przewidywanie możliwych przyszłych potrzeb firmy i koniecznych inwestycji. Istotą managera informatyki jest nie tylko reagowanie na bieżące wyzwania przedstawiane przez biznes, ale i kreowanie nowych rozwiązań informatycznych, a przez to w jakiejś mierze i właśnie tego biznesu. Śledzenie światowych trendów, choć tego wszystkiego nie zapewnia, ale zdecydowanie w tym pomaga.

PB: Od czego i kiedy właściwie to wszystko się zaczęło. Czy istnieją jacyś pionierzy branży HFT?

RW: Trudno jest wskazać moment od którego “wszystko się zaczęło”. Można by rzec, że początkiem, jeszcze dość nieśmiałym, był zmierzch tradycyjnego handlu na parkiecie i powstanie elektronicznych rynków finansowych. To miało miejsce w latach osiemdziesiątych ubiegłego wieku i po części wiązało się też z dopuszczeniem przez NYSE tzw. handlu programowego. Jeszcze obecnie terminem tym NYSE określa strategię polegającą na jednoczesnym wysłaniu nie mniej niż 15 zleceń o wartości ponad 1 mln dolarów.

Prawdziwym przełomem był jednak rok 1998 i wydanie tzw. Regulacji ATS, w której amerykańska Komisja Papierów Wartościowych i Giełd (SEC) autoryzowała w USA działalność alternatywnych platform obrotu ECN (Electronic Communications Network). Ówczesny prezes SEC – Arthur Levitt miał nadzieję, że dzięki temu uda się rozbić duopol NYSE i NASDAQ. Tak się faktycznie stało. W ciągu dwóch lat powstało wiele ECN oferujących nie tylko firmom, ale i indywidualnym inwestorom, możliwość elektronicznego handlu walutami, akcjami i innymi instrumentami finansowymi po znacznie niższych stawkach prowizji i z większą kontrolą ryzyka.

ECN były i są w większości strukturami hybrydowymi w tym sensie, że mogą zlecenie zrealizować u siebie, mogą je też, jeżeli jest to bardziej dla klienta korzystne, przekazać do realizacji np. na NASDAQ. ECN jest więc jakby i giełdą, i brokerem. To właśnie powstanie ECN wywołało pęd ku automatyzacji i ciągłemu opracowywaniu sprawniejszych, czyli szybszych metod realizacji transakcji.

Drugą ważną datą w rozwoju HFT był 9 kwiecień 2001 czyli dzień, od którego zgodnie z nakazem SEC giełdy amerykańskie zaczęły podawać kurs akcji w centach, a nie jak wcześniej w ułamkach z dokładnością do 1/16 dolara. Zmniejszenie tego tzw “spreadu” oraz równoczesne obniżenie stawek prowizji natychmiast i znacznie zwiększyło zainteresowanie szybkimi i krótkoterminowymi inwestycjami, których jedynym celem było wychwycenie minimalnych drgnięć kursów. Pomysł był prosty – zarobić 1 cent na transakcji, ale mieć tych transakcji milion w ciągu dnia! Niektórzy uważają, że to właśnie rok 2001 był prawdziwym początkiem HFT.

Na pytanie kim byli pionierzy, odpowiedź jest podobnie trudna. Przełomowe idee pojawiają często w wielu miejscach. Najczęściej jednak przytacza się historię powstałej w 1989 roku firmy Automated Trading Desk założonej przez trzech panów – świetnego programistę, profesora statystyki i profesora ekonomii. Udało im się opracować, jak to się często wówczas zdarzało - we własnym garażu, system nazwany przez nich BORG, który pozwalał przewidywać ruchy cen akcji i odpowiednio reagować na zdarzenia na 30 – 60 sekund przed innymi. Udostępnili go animatorom firm brokerskich.

Są wszakże i inni pretendenci do laurów. Może nim być węgierski emigrant Thomas Peterffy, który jeszcze w 1987 albo 1988 roku zbudował robota wystukującego automatycznie na klawiaturze komputerowej, z szybkością karabinu maszynowego zlecenia algorytmiczne. Peterffy w pierwszej połowie lat dziewięćdziesiątych powołał firmę Interactive Brokers, która kilka lat później przekształciła się w jeden z większych “shopów” HFT. Może to Dan Tierney i Stephen Schuler – założyciele w połowie lat ‘90 obecnego giganta HFT firmy GETCO. Wreszcie może to Renaissance Technologies – znakomity fundusz hedgingowy założony przez Jamesa Simonsa, genialnego matematyka i absolwenta MIT, który zdaniem niektórych może nie pierwszy w ogóle, ale pierwszy na taką skalę przystąpił do handlu opartego na zasadach HFT.

PB: Jeżeli wierzyć publikowanym danym, to HFT odpowiadają obecnie za ponad 50% transakcji na giełdach w USA . Skąd aż taki boom na tym rynku?

RW: Zaczęło się oczywiście od dość czytelnych możliwości szybkiego zarobienia znacznych pieniędzy, poprzez wykorzystanie przewagi technologicznej dla szybszej obróbki dostępnych informacji. Lata sukcesów pierwszych takich firm, przychylne regulacje i nagłośnienie zjawiska w branży wywołały boom dla tego rodzaju działalności. Niektórzy jednak uważają, że rynek się już nasycił, i że łatwo o zarobek tutaj już nie będzie.

PB: Czy istnieją jakieś oficjalne lub nieoficjalne szacunki ile HFT zarabiają?

RW: Istnieją takie szacunki dokonane przez niezależne firmy i opartych częściowo na ujawnionych sprawozdaniach finansowych firm HFT. Najważniejszą z nich jest chyba firma Tabb Group. Te szacunki pokazują, że najwięcej, bo około 7,2 mld dolarów amerykańskie firmy HFT zarobiły w roku 2009. Od tego roku łączne zarobki tych firm dramatycznie spadły i wynoszą obecnie około 1 mld dolarów rocznie netto. To i tak wydaje się dużo, jednak proszę pamiętać, że firm takich jest około 400 (2% wszystkich), średnia więc rocznego zysku to 2,5 mln dolarów, a to już nie jest kwotą oszałamiającą.

Trend spadkowy zarobków tych firm obecnie się zatrzymał, ale w latach 2009 – 2013 był znaczny. Na przykład zysk wspomnianej już GETCO w ciągu pierwszych 9 miesięcy 2013 spadł w stosunku do roku poprzedniego o około 80%.

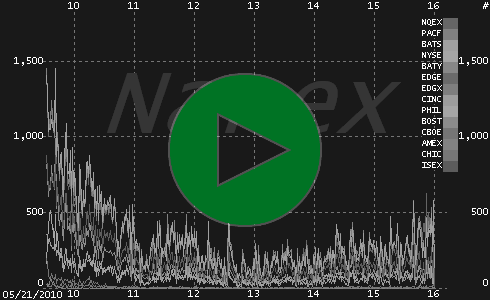

Wzrost liczby zleceń generowanych przez roboty HFT na amerykańskich

giełdach w czasie jednej sekundy, w latach 2007 - 2012

PB: Zyski mimo wszystko są imponujące, zwłaszcza, że nie są one obarczone dużym ryzykiem rynkowym, bo HFT realizują przecież tylko transakcje krótkoterminowe. Nic więc dziwnego, że w trakcie swojej prezentacji wspominał Pan o tym, że HFT są jednymi z motorów rozwoju wielu technologii i innowacji. Czy mają w tym zakresie jakieś konkretne zasługi?

RW: Zdecydowanie ta działalność jest obarczona ryzykiem! Za przykład niech posłuży los jednej z największych do 2012 roku amerykańskich firm HFT czyli Knight Capital. Jeszcze w połowie 2012 roku miała ona 17% udział na rynku firm handlujących akcjami na głównych amerykańskich giełdach. Tego roku, wskutek źle zaprojektowanych albo niedostatecznie przetestowanych algorytmów i wprowadzenia ich do środowiska produkcyjnego, doszło do wygenerowania kilkadziesiąt razy większego ruchu niż zazwyczaj i do silnych fluktuacji cen na około 140 akcjach. Firma poniosła straty w wysokości ponad 400 mln dolarów i znikła z rynku.

Ale o ryzyku to tak “przy okazji”. Rozumiem, że interesuje Pana głównie wpływ HFT na rozwój technologiczny. O tym można dużo napisać, a na to brak miejsca. Najkrócej ujmując to rozwój technologiczny wiąże się z postępem w badaniach podstawowych (czyli teorią) i z powstającymi możliwościami ich zastosowań. Najczęściej jest tak, że badania podstawowe wyprzedzają możliwości zastosowań, ale jeżeli takie już się pojawią, wtedy gwałtownie rośnie zainteresowanie tematem i w konsekwencji jego finansowanie. Tak było np. z “modnym” ostatnio grafenem, który przecież dopiero od 2004 roku, czyli od opublikowania wyników badań Gejma i Nowosielcowa i dostrzeżeniu możliwości jego zastosowania stał się przedmiotem prawdziwie szerokiego zainteresowania. Gdy mówimy o HFT, to jego “need for speed” z pewnością było, choć nie jedynym ,bo wojsko jest zawsze na czele, ale jednym z ważniejszych stymulatorów rozwoju np. szybkich szerokopasmowych sieci łączności opartych o fale milimetrowe. Ta technologia pojawiła się dopiero w latach 2008 – 2009, a już w 2009 roku giełda londyńska wprowadziła komunikację bezprzewodową 1Gb opartą o fale milimetrowe między swoimi Data Centers w City w Londynie i Equinix w Slough. Wcześniej ośrodki te były połączone łączem w technologii opartej o mikrofale 150Mb/s. Innym przykładem może służyć opracowanie bardzo specjalistycznych i bardzo szybkich baz danych czasu rzeczywistego takich jak MongoDB, CASSANDRA czy OneTick. Proszę pamiętać, że liczba komunikatów w strumieniu komunikatów przetwarzanych przez systemy HFT na sekundę wyraża się w milionach, a czas ich przetwarzania ma dążyć do zera, zwykła SQL-owa baza danych tego po prostu nie udźwignie. Technologia HaDoop zaprojektowana dla obróbki ogromnej liczby danych tu też znalazła wdzięcznego odbiorcę.

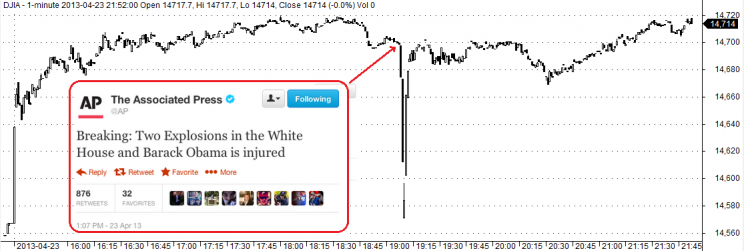

PB: 23 kwietnia 2013 na giełdzie w USA miał miejsce Twitter Flash Crash. Dobrze pamiętam to wydarzenie, bo prowadziliśmy w tym czasie w Strefie Inwestorów webinar na żywo, o inwestowaniu w kontrakty terminowe na S&P500. Dobre kilka minut zajęło nam znalezienie przyczyny nagłych spadków. Jak to możliwe, że 1 tweet z miliona publikowanych w tym czasie wywołał tyle zamieszania, a reakcja HFT była tak szybka?

Twitter Flash Crash

źródło: blog trystero.pl

RW: Tak było. Fałszywy tweet o wybuchu w Białym Domu i ranieniu prezydenta Obamy wywołał natychmiastową paniczną wyprzedaż na giełdzie. No cóż Twitter jest w świecie finansów uznawany za istotne źródło informacji. Od kilku już lat funkcjonują firmy zajmujące się filtrowaniem przychodzących z Twittera informacji, wydobywaniem z nich “esencji” i przekazywaniem jej dalej, najczęściej funduszom hedgingowym. Na przykład RavenPack czy DataSift potrafią w ten sposób dostarczyć strumień 20.000 – 50.000 “czystych” informacji dziennie nie tylko zresztą z Twittera ale i z różnych innych źródeł. Każdej z tych informacji przypisywany jest odpowiedni “sentyment” od 0 do 100. Fundusz, który taki strumień dostaje, wpuszcza go w swoje modele algorytmiczne, a te z kolei, jeżeli trzeba, natychmiast reagują. Tak właśnie było i tego dnia.

Podobno niektórzy, zwłaszcza wielcy gracze kupują cały “brudny” strumień niekiedy kilkuset milionów tweetów dziennie i wpuszczają go całego w swoje modele algorytmiczne. To jednak może być dość ryzykowne zachowanie.

PB: Jakie konkretnie strategie „inwestycyjne” wykorzystują HFT?

RW: O wielu różnych, niekiedy dziwnych nazwach. Powiedzmy jednak sobie o kilku najbardziej popularnych. Z jednej strony będą to różne złożone, niekiedy teoretycznie strategie arbitrażowe jak na przykład tzw. convertible arbitrage, czy arbitraż statystyczny. W tym ostatnim bierze się pod uwagę statystycznie nadmierne różnice kursowe dla równocześnie wielu papierów. Zwykle po dostrzeżeniu korzystnej rynkowej sytuacji zajmuje się pozycje długie na jednej grupie papierów i krótkie na innej. Modele matematyczne dla arbitrażu statystycznego korzystają m.in. z teorii szeregów czasowych, ruchów Browna, transformacji Fouriera i innych. Innym przykładem są kontrowersyjne tzw algo-sniffery czyli algorytmy, które szukają wzorców, jakby podpisów elektronicznych stosowania przez konkurentów rozmaitych algorytmów typu VWAP czy TVAP dla sprzedaży znacznych ilości jakiegoś papieru. Wiedząc to można z łatwością na tej wiedzy nieźle zarobić. Wątpliwie moralne i karalne, ale stosowane, są algorytmy generujące na krótki czas dużą liczbę zleceń po jednej stronie z kursem nieco poniżej najlepszej oferty dla przekonania rynku, że jest popyt, i że kurs wzrośnie. Niektóre firmy HFT nastawione są głównie na strategie pozwalające na uzyskanie z giełdy wynagrodzenia za tzw. dostarczanie płynności. Jeżeli uda się wrzucić zlecenie na ułamek sekundy przed takim, które je zrealizuje, to można liczyć na zwrot prowizji. Jest oczywiście problem ze sprzedażą tak kupionych papierów, ale przy małym spreadzie i odpowiednim rynku da się to zrobić. Czasami stosowane są algorytmy z rodzaju momentum, w którym chodzi o to by przy dużej zmienności rynku podpiąć się pod ruch cen w jedną stronę i możliwie szybko się z tego wycofać.

PB: Czy to, że HFT wykorzystuje te strategie ma Pana zdaniem znaczenie dla indywidualnych inwestorów giełdowych? Może powinniśmy zacząć inwestować przeciw HFT, czyli odwrotnie do strategii, które one wykorzystują?

RW: Poruszył Pan ciekawy temat inwestowania przeciw firmie HFT. To jest właśnie przyczyna, dla której firmy HFT traktują algorytmy przez siebie stosowane jako dobro najwyższej wagi, szczególnie je chronią i nie udzielają żadnych informacji na ich temat. Ich ujawnienie mogłoby prowadzić do ogromnych strat finansowych, jako że konkurencja znając nasz algorytm mogłaby zbudować inny, którego logika obok zdarzeń rynkowych uwzględniałaby też to, jak na te zdarzenia zareaguje nasz. Dlatego też między innymi firmy w mniejszy lub większy sposób zmieniają swoje algorytmy bardzo często, niekiedy nawet co kilka dni. Algorytm stosowany zbyt długo może być przedmiotem “reverse engineering” i z bardzo dochodowego może szybko stać się bardzo ryzykownym. W 2009 i 2010 roku miało w USA miejsce kilka głośnych procesów sądowy o kradzież algorytmów HFT przez programistów m.in Goldman Sachs i Société Générale. W jednej z relacji z któregoś z tych procesów przytaczano słowa adwokata strony pokrzywdzonej, w której stwierdzał on, że firma HFT tak samo chroni swój kod, jak np. Coca-Cola chroni przepis na swój sztandarowy napój.

PB: Czy można w jakiś praktyczny sposób wykorzystać wiedzę o działaniu HFT? Krótko mówiąc, czy inwestor indywidualny może dzięki takiej wiedzy zarobić pieniądze?

RW: Może spróbować opracować własne algorytmy w oparciu publikowaną ogólną wiedzę o stosowanych przez innych algorytmach, i o narzędzia oferowane przez niektóre biura maklerskie. Można też liczyć na wymuszane czasami przez firmy HFT ruchy akcji w górę lub w dół i stosować strategię “momentum” czyli podłączać się pod te wahania. Trzeba jednak być ostrożnym – na giełdzie można zarobić, można też i stracić. Dodatkowo warto mieć w pamięci, że indywidualny inwestor musi szukać swoich wąskich obszarów zainteresowań - nie będzie on w stanie konkurować z profesjonalnymi firmami HFT w ich obszarze działania, gdy wejdą one już na nasz rynek.

PB: Michael Lewis w swojej najnowszej książce „Flash Boys” przeprowadził miażdżącą krytykę branży HFT, określając, że wszystko jest jednym wielkim oszustwem i wykorzystywaniem poufnych informacji. Jak Pan, posiadając taką wiedzę jaką ma teraz, ocenia branże HFT? Czy rzeczywiście mamy tutaj do czynienia z zwykłym oszustwem i wykorzystywaniem informacji przed innymi?

RW: No cóż, ta lektura wpisuje się w całą serię wydanych w ostatnich latach pozycji książkowych i filmowych, pokazujących cały świat finansów, a Wall Street w szczególności, jako kłębowisko wężów, w którym mały uczciwy futrzak zostanie natychmiast zjedzony. Pamiętamy przecież w jaki sposób została przedstawiona giełda w filmie Martina Scorsese Wilk z Wall Street. Pamiętamy też Gordona Gekko w filmie The Wall Street Olivera Stone'a albo głośną książkę “Siedem grzechów Wall Street” Boba Ivry z 2009 roku. Te pozycje zdobyły medialny rozgłos, bo pokazują świat wielkich pieniędzy inaczej i znacznie gorzej, niż to się słyszy dookoła.

Książka Michaela Lewisa od razu dostała się na listę bestsellerów i pewnie to był główny cel autora. Została napisana barwnie i daje dużo do myślenia. Już stała się przedmiotem analizy organów regulacyjnych i USA, i innych krajów. W tym sensie na pewno odegra pozytywną rolę w kształtowaniu regulacji dotyczących HFT. Jednak wiele ze stwierdzeń w niej zawartych jest mocno przesadzonych. Rzucane luźno stwierdzenia o corocznym pozbawianiu amerykańskich funduszy emerytalnych dochodów od 2 do 10 miliardów dolarów albo przypisywanie ludziom HFT wypowiedzi w stylu “tu miliard tam miliard i jakoś się żyje”, działają na powszechną wyobraźnię, ale, jak już wcześniej mówiliśmy, są dalekie od prawdy.

Co do meritum natomiast czyli możliwości wykorzystania informacji na krótko przed innymi, to faktycznie takie zjawisko istnieje. Niektóre giełdy np. Direct Edge oferują za dodatkową opłatą strumień zleceń z wyprzedzeniem rzędu 30 milisekund. Zgodnie z obecnie obowiązującymi regulacjami jest to legalne, jednak temat stale jest dyskutowany. Głównym argumentem przeciw jest właśnie przyrównanie tej oferty do zjawiska “front running”, czyli wykorzystywania informacji poufnych o zamiarach innych uczestników rynku do składania własnych zleceń. Największe giełdy amerykańskie wprowadziły taką możliwość kilka lat temu, jednak się z niej wycofały.

PB: Czy realne jest, aby przy obecnym poziomie konkurencji na globalny rynek HFT weszła firma z Polski?

RW: Moim zdaniem jest realne choć trudne. Znaczna część spośród światowych, czyli głównie amerykańskich, firm HFT to firmy małe, zatrudniające 20 – 30 osób. Te osoby to zwykle świetni informatycy nie tylko programiści, ale i sieciowcy, inżynierowie jądra LINUX i analitycy systemowi, dalej wysokiej klasy matematycy, a także doświadczeni teoretycy handlu algorytmicznego i prawnicy świetnie rozumiejący otoczenie prawne. I to wystarczy! Jeżeli firma obraca swoim albo powierzonym kapitałem, to na początku przynajmniej nie musi zatrudniać handlowców sensu stricte, odpowiedzialnych za pozyskanie nowych klientów. Założyciel firmy Renaissance Technologies James Simons był profesorem matematyki na MIT i na Harvard, a w swojej firmie zatrudniał oprócz informatyków głównie matematyków, fizyków i astronomów. Jego flagowy fundusz Medallion od 1993 przez następne 148 miesięcy tylko 17 razy przyniósł straty. Simons jest teraz miliarderem.

PB: Czy jeśli taka firma by się pojawiła chciałby Pan zainwestować w nią pieniądze?

RW: Może? Wszystko zależy od ludzi tę firmę tworzących i ich planów.

PB: Na koniec przejdźmy do kwestii HFT na polskim rynku finansowym. Jak powszechnie wiadomo, jednym z bodźców do wymiany systemu notowań na GPW w Warszawie na UTP było udostępnienie rynku firmom HFT. Czy inwestorzy indywidualni powinni się bać HFT na GPW i gdzie możemy najszybciej zobaczyć aktywność tych firm: na rynku akcji, czy kontraktów terminowych?

RW: Niektórzy pewnie powinni się bać – i indywidualni i instytucjonalni. Ci zwłaszcza, którzy próbują manipulować kursami na większych spółkach czyli takich, którymi HFT mogą się zainteresować. Firmy HFT dostarczają płynność i choć same potrafią manipulować krótkoterminowo rynkiem, ich obecność sama w sobie stabilizuje kursy. Na pytanie w jakich obszarach ich aktywność może być szczególnie widoczna, nie potrafię odpowiedzieć. Firmy HFT najczęściej specjalizują się działając na różnych instrumentach – od rynków walutowych, przez papiery dłużne, aż po kontrakty terminowe i opcje. Która z tych firm i kiedy zechce doświadczyć rynku polskiego, pewnie za jakiś czas zobaczymy.

PB: Przed wywiadem wysłaliśmy oficjalne zapytanie do GPW czy jakaś firma zdecydowała się dotychczas skorzystać z usługi kolokacji. Odpowiedzi nie otrzymaliśmy, ale patrząc po statystykach obrotu widać, że firmy HFT nie wykazują specjalnego zainteresowania naszym rynkiem? Czy Pana zdaniem rzeczywiście tak jest, czy jednak HFT jest już w Polsce obecne, tylko nikt nie chce się tym chwalić?

RW: Nie mam takiej wiedzy, ale sądzę, że prawdziwych firm HFT w Polsce jeszcze nie ma. Mówię “prawdziwych”, bo są tacy, którzy stosują algo trading. Często działają w ten sposób animatorzy różnych papierów. To jednak ma się nijak do firm HFT działających na rynkach zagranicznych.

PB: Ostatnie pytanie dotyczy prowizji. Czy to prawda, że HFT otrzymują na zachodzie specjalne oferty od giełd z niższymi prowizjami niż oferuje się innym inwestorom? Czy myśli Pan, że taka praktyka może być stosowana także na GPW?

RW: Takie specjalne oferty dotyczą tych, którzy dostarczają płynność czyli wystawiają oferty z limitem. Ta praktyka stała się powszechna w USA i na przykład w 2010 roku wszystkie giełdy amerykańskie oferowały taki system. Ale niektóre europejskie się z nich wycofały. Tak czy owak, mechanizm ten polega z grubsza na tym, że w przeciwieństwie do zleceń “zabierających płynność” czyli realizujących transakcję, te zlecenia są wolne od opłat. Dodatkowo, część prowizji giełdowej płaconej przez tych właśnie zabierających płynność jest zwracana tym dostarczających płynność. To jest ogromny strumień pieniędzy przepływający między firmami. Zgodnie z raportem NASDAQ za 2010 rok całkowity ich dochód z prowizji giełdowych wyniósł około 1.6 mld USD, jednocześnie ponad 1 mld USD NASDAQ zwrócił firmom dostarczającym płynność. Jest to praktyka kontrowersyjna, kwestionowana przez wielu przez to, że niektóre firmy HFT, jak już mówiliśmy, właśnie ze zwrotu tych prowizji żyją. Jest wiele prac naukowych badających skutki wprowadzenia takiej polityki prowizyjnej na handel giełdowy i różne jego aspekty.

PB: Dziękuję za rozmowę.

Dr Roman Weinfeld

Doktor nauk technicznych w dziedzinie informatyki i algorytmiki. Od 1992 roku pracował w Centralnym Domu Maklerskim Pekao SA. Przeszedł pełną drogę kariery od specjalisty w Zespole Informatyki do dyrektora departamentu, budując system informatyczny CDM praktycznie od zera. Aktualnie pracownik DM BPS. Specjalista z zakresu handlu wysokich częstotliwości (HFT), pasjonat rynków kapitałowych i nowych technologii.