W długim terminie akcje są dobrą inwestycją, ale mają godnego rywala... nieruchomości!

7% rocznie – na taką średnioroczną realną stopę zwrotu mogli liczyć inwestorzy giełdowi na przestrzeni ostatnich... 150 lat. Co ciekawe, istnieje inne aktywo, które dało równie atrakcyjny zarobek, ale przy znacznie niższej zmienności mowa o nieruchomościach.

Stopa zwrotu to najważniejsza rzecz w inwestowaniu, nieprawdaż? Wie o tym każdy, kto choć raz ulokował swój kapitał w jakimś aktywie.

REKLAMA

Warto jednak pamiętać, że stopa zwrotu jest też ważną informacją makroekonomiczną. Ona pokazuje po prostu, co ma sens z punktu widzenia działalności gospodarczej. Daje też informację, czy ryzyko było opłacalne.

Stopy zwrotu na danych aktywach w poszczególnych latach czy dekadach mogą się mocno różnić, z uwagi na zdarzenia jednorazowe, prowadzone polityki gospodarcze czy trendy na powiązanych aktywach. A co gdyby zbadać co się dzieje z danym aktywem na naprawdę długiej przestrzeni czasu, jak na przykład 150 lat? Czy wygrałyby akcje? Jesteście pewni?

Stopy zwrotu z inwestycji w akcje, nieruchomości, obligacje i bony

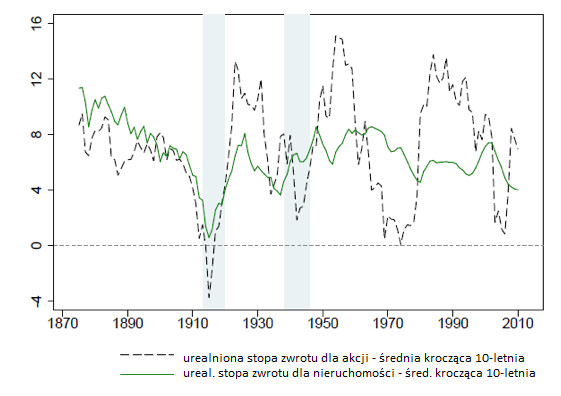

Stopa zwrotu z inwestycji w nieruchomości mieszkaniowe w bardzo długim okresie czasu jest zbliżona do stopy zwrotu z inwestycji w akcje, ale zmienność cen nieruchomości jest oczywiście o wiele niższa - odkryli Òscar Jordà z Federal Reserve Bank of San Francisco, Katharina Knoll z Deutsche Bundesbank, Dmitry Kuvshinov i Moritz Schularick z Uniwersytetu w Bonn oraz Alan M. Taylor z University of California. Wyniki ich pracy opublikował thin tank NBER.

Naukowcy zebrali dane z okresu blisko 150 lat z 16 największych i najbardziej rozwiniętych gospodarek świata (m.in. Belgia, Dania, Niemcy, Japonia, Hiszpania, Szwajcaria, USA, Wielka Brytania). Skupili się na 4 rodzajach aktywów: akcjach, nieruchomościach, obligacjach skarbowych oraz bonach. Nie omieszkali się pochwalić, że ich dane są dokładniejsze od tych zebranych przez Thomasa Piketty’ego (które zostały przedstawione w jego publikacji „Kapitał w XXI wieku”.

Okazało się, że średnioroczna urealniona stopa zwrotu z inwestycji w akcje i nieruchomości, na przestrzeni blisko 150 lat, wynosi tyle samo: około 7%. Urealniona stopa dla obligacji skarbowych wyniosła 2,5%, a dla bonów 1%. (Nominalne stopy wyniosły: 11% - nieruchomości, 10,75% - akcje, 6,1% - obligacje, 4,6% - bony.)

- Jest to dość zaskakujące odkrycie. W niektórych okresach akcje zachowywały się znacząco lepiej od nieruchomości, ale za cenę znacznie wyższej zmienności. Zresztą, wyceny akcji zdają się być o wiele mocniej skorelowane z cyklami koniunkturalnymi, niż ceny nieruchomości – stwierdzili naukowcy.

Wykres 1. Urealnione stopy zwrotu dla akcji i nieruchomości mieszkaniowych z 16 rynków

Źródło: Jordà, Knoll, Kuvshinov, Schularick i Taylor (2017)

Nieruchomości to bardzo dobra inwestycja w długim terminie

Im bliżej naszych czasów, tym akcje z różnych rynków stawały się bardziej ze sobą skorelowane. Tymczasem nieruchomości z różnych krajów pozostają dość nisko skorelowane ze sobą. Z tego wynika, że majętny inwestor lokujący środki w długim terminie powinien zbudować portfel w oparciu o nieruchomości położone w różnych częściach świata, by osiągnąć jak najwyższą stopę zwrotu przy jak najniższym ryzyku - wskazują Òscar Jordà, Katharina Knoll, Dmitry Kuvshinov, Moritz Schularick i Alan M. Taylor.

Inwestowanie w nieruchomości nie jest jednak pozbawione wad:

- Portfele wypełnione nieruchomościami trudniej dywersyfikować. Koszty transakcyjne na rynku nieruchomości są wyższe, niż na rynku akcji – podkreślili badacze.

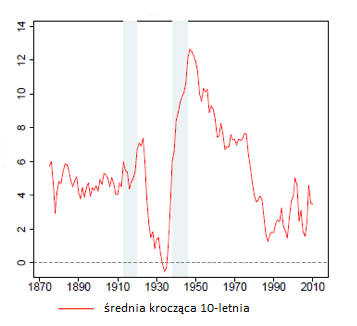

Innym ciekawym okryciem badaczy jest to, że w ostatnich dziesięcioleciach premia za ryzyko jest znacznie niższa, niż bywało jeszcze wcześniej. Premia za ryzyko to różnica stopą zwrotu z portfela a stopą zwrotu z walorów pozbawionych ryzyka (jak np. 10-letnie obligacje skarbowe). Najwyższa była na początku lat 50-tych XX wieku, gdy sięgnęła aż 12%. Obecnie waha się między 1,5% a 5%.

Wykres 2. Wysokość premii za ryzyko (w proc.)

Źródło: Jordà, Knoll, Kuvshinov, Schularick i Taylor (2017)

Podsumowanie? Życzymy wam, drodzy Czytelnicy, żebyście byli bardzo bogaci. Wtedy moglibyście zrobić najbardziej racjonalną rzecz z portfelem inwestycyjnym, jaką można z nim zrobić. Czyli przeważylibyście go w nieruchomościach i zdywersyfikowalibyście geograficznie. Domek w Szwajcarii, mieszkanie w Nowym Jorku, kamienica w Kopenhadze i tak dalej...