Analiza IPO Unimot: Czy warto kupić akcje debiutującej spółki?

Wielkimi krokami zbliża się drugie w tym roku, przejście spółki z NewConnect na GPW. Tym razem zmienić rynek chce spółka z branży paliwowej Unimot, która na przestrzeni ostatnich lat przekształca się w grupę multienergetyczną. Przy okazji debiutu zamierza też wyemitować akcje, by rozszerzyć działalność biznesową. Jakie są jej plany rozwoju? Czy warto wziąć udział w debiucie? Czy cena jest odpowiednia? Na te i inne pytania postaramy się odpowiedzieć w tym artykule.

Spis treści

- Od LPG do ON, czyli dziesięciokrotne zwiększenie biznesu w ciągu 5 lat

- Polityka dywidendowa

- Co jest oferowane inwestorom?

- Na co Unimot chce przeznaczyć pozyskane fundusze?

- Czynniki ryzyka

- Czy są szanse na wzrost?

- Dane finansowe i cena akcji Unimo

- Znaki zapytania i plusy oferty

- Harmonogram IPO Unimot i przydatne odnośniki

Od LPG do ON, czyli dziesięciokrotne zwiększenie biznesu w ciągu 5 lat

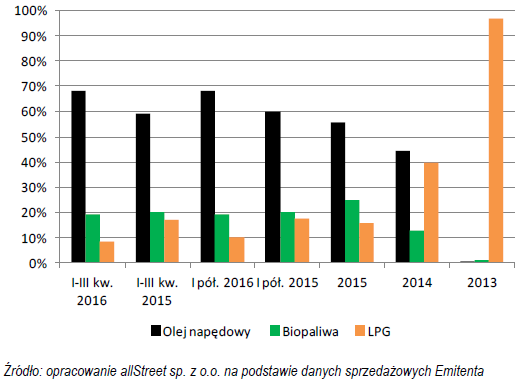

Spółka Unimot jest obecna na rynku NewConnect od 2012 roku. W tym czasie znacznie się rozwinęła. Na początku zajmowała się handlem gazem płynnym LPG. Jeszce w 2013 roku odpowiadał on za ponad 96% jej przychodów. W ostatnich kilku latach, udział obrotów gazem systematycznie malał na rzecz wzrostu przychodów ze sprzedaży oleju napędowego. Obecnie spółka stawia na hurtową sprzedaż oleju napędowego (ON).

REKLAMA

Obrót olejem napędowym jest aktualnie najważniejszą formą działalności i stanowi 70% wszystkich wpływów ze sprzedaży. Unimot sprzedaje go przede wszystkim do hurtowni oraz do dużych odbiorców, mających możliwości magazynowania tego paliwa.

Ilustracja 1. Udział przychodów ze sprzedaży poszczególnych paliw ciekłych w przychodach Unimotu ogółem.

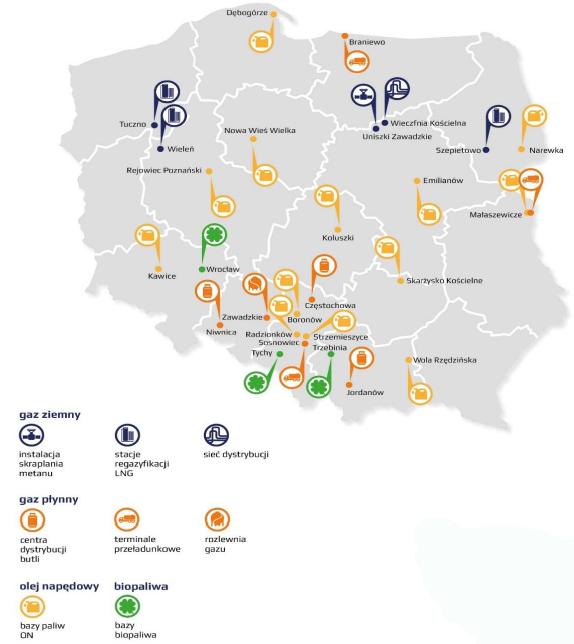

Unimot oferuje obecnie sprzedaż z 13 baz paliwowych na terenie całego kraju. Sprzedaje głównie na terenie Polski (80% sprzedaży) i stale zwiększając wolumen.

Ilustracja 2. Infrastruktura Grupy Unimot.

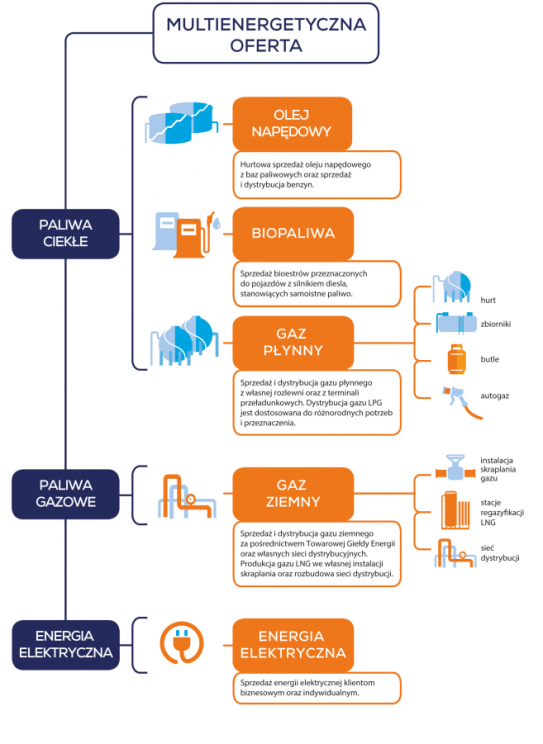

Oprócz oleju napędowego i LPG, Unimot w ostatnich latach wprowadził do oferty biopaliwa, które teraz stanowią ¼ przychodów firmy, oraz gaz ziemny i energię elektryczną. Spółka staje się więc powoli multienergetyczną grupą, choć te dwie ostatnie grupy produktów generują wciąż tylko około 2% całości jej przychodów.

Ilustracja 3. Multienergetyczna oferta Grupy Unimot.

Zmiana priorytetów sprzedaży i rozwój oferty przełożył się na znaczący skok przychodów i zysków grupy Unimot. Od 2012 roku przychody spółki wzrosły ponad dziesięciokrotnie: z 218 mln zł do około 2,5 mld zł na koniec 2016 r. (szacunki na bazie comiesięcznych raportów sprzedaży w 2016 r.). Unimot zakłada, że w przyszłych latach także wzrosną przychody.

Zarząd ocenia, że do końca 2017 r. przychody ze sprzedaży również mogą być wyższe niż rok wcześniej, jednak dynamika wzrostu może być trudna do utrzymania z uwagi na szybki wzrost bazy.

Polityka dywidendowa

Unimot wypłaca regularnie dywidendy, począwszy od 2013 roku. W zeszłym roku spółka wypłaciła 30% zysków netto i dalej zamierza kontynuować przyjętą politykę dywidendową.

Zarząd Emitenta zamierza w kolejnych latach podtrzymać politykę rekomendowania Walnemu Zgromadzeniu wypłaty akcjonariuszom dywidendy w wysokości 30% wypracowanego w danym roku obrotowym zysku netto.

Co jest oferowane inwestorom?

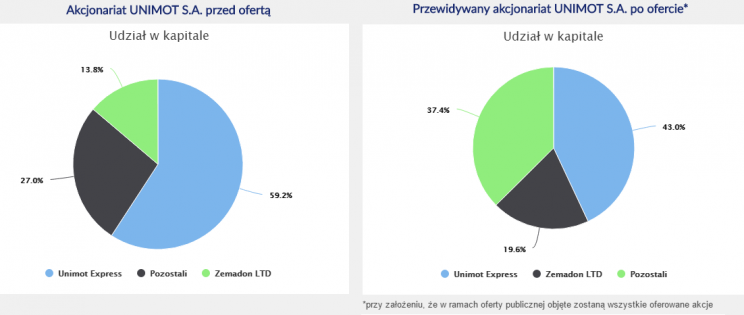

Według prospektu emisyjnego, spółka ma zamiar zaoferować do 2,2 mln nowych akcji. Dotychczasowi akcjonariusze, czyli rodzina Sikorskich, która sprawuje kontrolę nad emitentem poprzez spółki Unimot Express i Zemadon Ltd, nie zamierzają sprzedawać swoich udziałów. Po debiucie nadal będą kontrolować ponad 50% akcji spółki. Dodatkowo obecnych dominujących akcjonariuszy obowiązuje roczny lock-up na akcjach spółki, od daty przeprowadzenia oferty.

Wykres 1. Akcjonariat przed i po ofercie publicznej.

Co ciekawe, aż 20% nowych akcji będzie zaoferowane inwestorom indywidualnym. Pozostałe 80% zostanie zaoferowane instytucjom finansowym.

Na co Unimot chce przeznaczyć pozyskane fundusze?

Unimot zamierza pozyskać około 88 mln zł netto z emisji akcji. Spółka podała trzy główne cele emisyjne.

Około dwóch trzecich pozyskanych na rynku kapitałowym środków, spółka zamierza przeznaczyć na sfinansowanie wzrostu sprzedaży paliw płynnych. Chce rozszerzyć terytorialnie i ilościowo sprzedaż oleju napędowego, umacniając tym samym swoją pozycję największego niezależnego dostawcy. Drugim istotnym celem jest wprowadzenie nowej marki stacji paliwowych do Polski. Te działania już zostały rozpoczęte we współpracy ze szwajcarską siecią AVIA.

Zamierza też uruchomić nowy kanał sprzedażowy z wykorzystaniem niedawno wdrożonej innowacyjnej platformy „tankuj24.pl”. Na ten cen Unimot zamierza przeznaczyć 3 mln zł. Uruchomienie platformy tankuj24 jest możliwe jeszcze w pierwszej połowie 2017 roku.

Zobacz także: Unimot zaprezentował założenia swojego projektu Tankuj24

Dwa pierwsze cele są bardzo istotne dla dalszego rozwoju spółki i mogą znacząco podnieść jej przychody. Szanse ich realizacji omówimy w dalszej części artykułu, ale najpierw przyjrzyjmy się ryzykom, których powinien być świadomy inwestor.

Czynniki ryzyka

Warto mieć świadomość niektórych ryzyk, jeśli chcemy zainwestować w spółkę zajmującą się handlem hurtowym paliwami.

Rynek, na którym działa Unimot jest bardzo konkurencyjny. Segment paliw ciekłych i gazowych podlega prawnym regulacjom i przez to cechuje go pewien stopień standaryzacji. To sprawia, że spółki konkurują między sobą w dużym stopniu ceną, choć terminowość dostaw, jakość i relacje z klientami także odgrywają znaczącą rolę. Obniżenie cen produktów przez konkurencję, albo wejście nowego międzynarodowego gracza może negatywnie odbić się na przychodach spółki. Unimot stara się minimalizować tego typu ryzyko poprzez budowanie relacji z klientami:

Emitent dąży do tworzenia więzi z odbiorcami poprzez oferowanie wysokiej jakości usług i produktów, a także gwarancje ciągłości i terminowości dostaw produktu oraz odpowiednio prowadzoną politykę kredytowania odbiorców.

Znaczący wpływ na wyniki finansowe może też mieć działalność szarej strefy. Nowo wprowadzane przepisy starają się ograniczyć to zjawisko, ale też sprawiają, że spółki takie jak Unimot są obciążane dodatkowymi kosztami i wymogami prawnymi.

Ciekawym ryzykiem wymienionym w prospekcie jest duża dynamika zwiększania skali działalności. Unimot faktycznie w poprzednich latach zwiększył kilkukrotnie przychody i rozpoczął handel na dużą skalę olejem napędowym. Spółka więc zwraca uwagę w prospekcie, że w celu utrzymania rosnącego tempa rozwoju, musi angażować w zapasy coraz większe kwoty finansowe. Jeśli nie będzie w stanie zapewnić odpowiednich środków, może to przełożyć się na problemy z płynnością płatniczą. Patrząc na wyniki finansowe z ostatnich lat, można jednak stwierdzić, że zarząd do tej pory dobrze radził sobie z tym wyzwaniem. Dodatkowe wpływy z emisji akcji mają zostać przeznaczone właśnie na ten segment działalności.

Ostatnim ryzykiem, na które warto zwrócić uwagę, jest upowszechnianie się wykorzystania alternatywnych źródeł energii. Coraz częściej wykorzystuje się napęd hybrydowy lub elektryczny w samochodach i ogrzewa się domy energią słoneczną. Te zmiany mogą wpłynąć nie tyle na wielkość przychodów, ale na ich strukturę:

W związku z dywersyfikacją źródeł przychodów i posiadaniem w ofercie paliw uznawanych za ekologiczne (biopaliwa, gaz ziemny w tym LNG), zmiany te nie powinny mieć znaczącego wpływu na osiągane przychody.

Czy są szanse na wzrost?

Mimo znacznego zwiększenia wolumenów sprzedaży oleju napędowego, Unimot nie jest jeszcze znaczącym podmiotem oferującym ten rodzaj paliwa na rynku polskim. Jego szacunkowy udział w całym rynku wynosi około 0,7%. W przypadku LPG jest to około 4,4%, a na rynku biopaliw, Unimot pokrywa 5,2% zapotrzebowania. Tak więc spółka wciąż ma gdzie rosnąć.

W utrzymaniu tempa wzrostu mają pomóc środki zebrane z emisji akcji. Największa ich część zostanie przeznaczona na intensyfikację sprzedaży oleju napędowego. Obecnie Unimot sprzedaje około 38 tys. ton oleju napędowego miesięcznie i szacuje, że pozyskany dodatkowy kapitał obrotowy z emisji pozwoli na zwiększenie wolumenu o kolejne 34 tys. ton. To w praktyce oznacza podwojenie wolumenu sprzedaży produktu, który już teraz stanowi największą część w przychodach ze sprzedaży.

Biorąc pod uwagę możliwości jakie pojawiają się na rynku paliw płynnych, związane z szacowanym wzrostem popytu, podwojenie sprzedawanych miesięcznie ilości oleju napędowego nie będzie stanowiło dla Emitenta barier w sprzedaży paliwa (zarówno do dotychczasowych jak i nowych podmiotów).

Spółka przewiduje w następnych latach dalszy wzrost popytu na ten produkt. Uzasadnia to kilkoma przesłankami. Po pierwsze, zmiany w prawie (Pakiet Paliwowy) ograniczają znacząco szarą strefę, a nowe wymagania finansowe eliminują z rynku małych graczy. Ponadto Unimot poszerza kanały dotarcia do nowych klientów poprzez ekspansję terytorialną (obecność w nowych bazach paliwowych) oraz przez nową platformę zakupową dla klientów hurtowych Hurt24.

Także drugi cel, czyli wprowadzenie nowego brandu stacji paliwowych do Polski pod znakiem towarowym szwajcarskiej sieci AVIA, przełożyć się może na wzrost sprzedaży w następnych latach. Spółka będzie oferowała franczyzę niezależnym stacjom na terenie kraju i ma zamiar stworzyć sieć stu stacji paliwowych do 2020 roku. Działania w tym kierunku już zostały podjęte przez spółkę. Unimot ma już umowę, która pozwala na wykorzystanie znaku towarowego AVIA.

Projekt ten pozwoli Emitentowi na uruchomienie nowego kanału sprzedaży paliw, a także zapewni nowe źródło przychodów (opłata franczyzowa), co umożliwi Spółce szybszy od konkurencji rozwój i docieranie ze swoimi produktami bezpośrednio do nowych odbiorców.

Dane finansowe i cena akcji Unimot

Unimot publikuje dane finansowe od 2011 roku. Przychody spółki regularnie rosną. Zarząd szacuje, że na koniec 2016 roku przychody osiągną 2,3 mld zł, czyli o 66% więcej niż przed rokiem i o 245% więcej niż wyniosły przychody za 2014 rok. W podobnym tempie rosną też zyski. Według szacunków, rok 2016 zakończy się z wynikiem 30 mln zł zysku w porównaniu do 12 mln rok wcześniej. Kilkukrotny wzrost przychodów wynika przede wszystkim z konsekwentnej realizacji strategii i zmiany priorytetów sprzedażowych na sprzedaż oleju napędowego.

| 2016 r. (szacunki) | III kw. 2016 r. | 2015 r. | 2014 r. | 2013 r. | 2012 r. | |

|---|---|---|---|---|---|---|

| Przychody ze sprzedaży | 2 500 000 | 1 526 139 | 1 368 284 | 666 236 | 302 134 | 218 007 |

| Zysk netto | 30 000 | 20 344 | 12 438 | 3 838 | 1 230 | 1 541 |

| Aktywa ogółem | --- | 406 731 | 216 201 | 120 600 | 36 021 | 35 405 |

| Kapitał własny | --- | 79 663 | 63 286 | 47 710 | 14 734 | 14 140 |

| Zobowiązania ogółem | --- | 327 068 | 152 915 | 72 890 | 21 287 | 19 764 |

Tabela 1. Wybrane dane finansowe od 2012 r do 2016 (szacunek) Unimot, w tys. zł. Źródło: Sindicator.net.

Spółka zwiększa też rentowność. Obecnie wskaźniki ROA i ROE wynoszą odpowiednio 5,0% i 25,5% i tym samym są wyższe od średniej dla innych spółek z sektora „Paliwa i gaz” która wynosi 1,65% (ROA) i 4,46% (ROE). Natomiast zadłużenie spółki jest wysokie i stanowi obecnie 80% aktywów. Wskaźniki płynności są na granicy poprawnych wartości. Jest to jednak związane ze specyfiką i typowe dla branży, w której działa spółka.

Jeśli zaś chodzi o cenę akcji, to istnieje spora rozbieżność między ceną notowaną na NewConnect (78,20 zł na koniec dnia 7 lutego), a zaproponowaną ceną maksymalną w nowej ofercie wynoszącą 47 zł . Wynika to przede wszystkim z bardzo długiego procesu przygotowania do IPO. Spółka rozpoczęła proces przejścia na GPW kilkanaście miesięcy temu, kiedy jej cena akcji na rynku była znacznie niższa. Wtedy też ustalono ilość nowo wyemitowanych akcji i oszacowano kwotę, którą spółka miała pozyskać.

Biorąc pod uwagę cenę notowaną na NewConnect i szacunki wyników za 2016 rok, możemy obliczyć wartość wskaźnika C/Z, która wynosi 21. Zaś wskaźnik cena do zysku operacyjnego C/ZO wynosi 15. Są to wartości dość wysokie ponieważ uwzględniają już przyszły wzrost przychodów i zysków.

Natomiast cena nowych akcji zmniejsza znacząco wartości wskaźników. Wartość C/Z po cenie dla akcji nowej emisji wynosi 12,5, a wartość C/ZO = 9. Taka wycena, w porównaniu do zakładanego dalszego wzrostu przychodów, jest atrakcyjna. Dlatego też emisja akcji ma dużą szansę powodzenia. Jest to bardzo dobra wiadomość dla spółki, ale niestety nie dla inwestorów indywidualnych. Duży popyt oznacza też znaczną redukcję zapisów.

Znaki zapytania i plusy oferty

Na rynek główny GPW przechodzi druga w tym roku spółka z NewConnect. Emituje akcje w celu zwiększenia skali działalności. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki Unimot:

- Multienergetyczna grupa - Unimot ze spółki zajmującej się dystrybucją gazu LPG przeobraził się w spółkę oferującą paliwa ciekłe, gazowe i energię elektryczną.

- Stabilna polityka dywidendowa - Spółka wypłaca dywidendy od 2013 roku i podtrzymuje politykę dzielenia się z akcjonariuszami 30% zysku netto.

- Bardzo konkurencyjny rynek - Rynek, na którym działa Unimot jest bardzo konkurencyjny i istnieje ryzyko wejścia innych, dużych graczy międzynarodowych.

- Wpływ szarej strefy - Wpływ na wyniki finansowe może mieć działalność szarej strefy, choć ostatnio wprowadzane przepisy bardzo ją ograniczyły.

- Duża dynamika zwiększania skali działalności - spółka bardzo szybko się rozwija, więc istnieje ryzyko problemów płynnościowych z tym związanych. Dotychczas jednak zarząd dobrze radził sobie z tego rodzaju wyzwaniami.

- Szansa na rozwój dzięki stosunkowo małej skali działalności - Mimo znacznego zwiększenia wolumenów sprzedaży oleju napędowego, Unimot wciąż nie jest znaczącym podmiotem oferującym ten rodzaj paliwa na rynku polskim (około 0,7% rynku).

- Możliwy skok wolumenu sprzedaży - Środki z emisji umożliwią podwojenie wolumenu sprzedaży oleju napędowego.

- Wprowadzenie nowego brandu stacji paliw - Unimot jako jeden z celów emisji podaje stworzenie sieci paliw pod znakiem towarowym szwajcarskiej sieci AVIA. Działania zmierzające w tym kierunku już trwają w spółce.

- Regularnie zwiększające się przychody i zyski – spółka od 2012 roku zwiększyła przychody dziesięciokrotnie.

- Atrakcyjna cena nowej emisji - Unimot ustalił cenę maksymalną w wysokości 47 zł za akcję nowej emisji. Jest to sporo niżej niż średnia cen z ostatnich miesięcy na rynku.

Harmonogram IPO Unimot i przydatne odnośniki

| Data | Etap oferty |

|---|---|

| 8 lutego 2017 r. | Podanie przedziału cenowego/ceny maksymalnej |

| 10 lutego 2017 r. do godz. 8:00 | Podanie ceny emisyjnej oraz ostatecznej liczby oferowanych akcji |

| od 10 do 21 lutego 2017 r. | Przyjmowanie zapisów w transzy detalicznej |

| od 10 do 22 lutego 2017 r. | Przyjmowanie zapisów w transzy inwestorów instytucjonalnych |

| 23 lutego 2017 r. | Planowany termin przydziału i zakończenia oferty publicznej |

Tabela 2: Harmonogram oferty Unimot.

- Serwis relacji inwestorskich Unimot

- Szczegółowe informacje na temat oferty publicznej akcji IPO Unimot

Zobacz także: Notowania, wykres, dywidendy, akcjonariat i dane finansowe Unimot

Zobacz także: Strona spółki (notowania, dywidendy, akcjonariat, rekomendacje, wskaźniki i wyniki finansowe)

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.