Huuuge rozczarowanie, ale i huuuge szczęście. Do tej pory debiuty spółek gamingowych na GPW dawały nieźle zarobić

Kupowanie akcji spółek gamingowych w IPO na GPW w ostatnich latach było świetnym interesem. Przebitka w ostatnich 5 ofertach publicznych na pierwszej sesji wynosiła od 14,7% do +102% zysku.

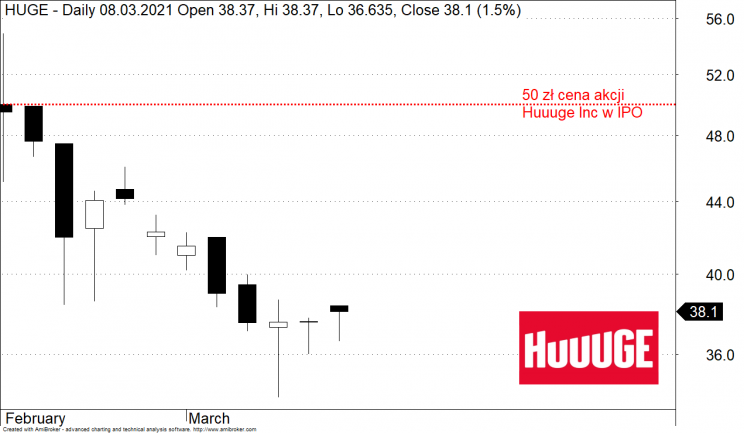

Tą świetną passę zatrzymał jednak debiut Huuuge Inc, który nie przyniósł zysku inwestującym na IPO. W tej chwili akcje spółki są na ponad 20% minusie w stosunku do ceny z oferty. Tak się składa, że oferta spółki była największym IPO w branży gier w historii GPW. Czy Huuuge Inc schłodzi rozgrzany rynek IPO, czy po prostu okaże się nietypową ofertą?

Zobacz także: Debiut Huuuge Games. Analiza IPO. Co warto wiedzieć o największym gamingowym IPO na GPW

IPO spółek gamingowych na głównym rynku GPW dawało świetne stopy zwrotu

IPO Huuuge Inc cieszyło się ogromnym zainteresowaniem, nie ma w tym nic dziwnego. Zbiegło się ono bowiem ze skokowym wzrostem zainteresowania inwestowaniem na giełdzie, które wywołało m.in. wybuch pandemii. Zainteresowanie akcjami producenta gier wzmagało dodatkowo to, że ostatnie trzy lata to seria spektakularnych zysków na pierwszej sesji w IPO spółek z tego sektora. Mowa o debiutach spółek na głównym parkiecie GPW, które przeprowadzały oferty w oparciu o prospekt emisyjny. Nawet oferty producentów gier przeprowadzone w 2018 i 2019 roku przynosiły zyski już na pierwszej sesji, chociaż atmosfera rynkowa była wtedy dużo słabsza od tej, którą znamy z 2020.

Statystyka ofert IPO spółek gamingowych na GPW z ostatnich 3 lat

| Nazwa | Data debiutu | Cena w IPO | Cena na zamknięciu pierwszej sesji | Stopa zwrotu na pierwszej sesji |

|---|---|---|---|---|

| Huuuge Inc | 2021-02-19 | 50,00 zł | 49,50 zł | -1,00% |

| PCF GROUP | 2020-12-18 | 50,00 zł | 74,98 zł | 49,96% |

| GAMING FACTORY | 2020-07-23 | 15,50 zł | 31,30 zł | 101,94% |

| GAMES OPERATORS | 2020-04-17 | 22,00 zł | 44,00 zł | 100,00% |

| BOOMBIT | 2019-05-14 | 19,00 zł | 21,80 zł | 14,74% |

| TEN SQUARE GAMES | 2018-05-11 | 46,00 zł | 59,70 zł | 29,78% |

W minionym 2020 roku akcje PCF Group dały na pierwszej sesji prawie 50% zysku, a Gaming Factory i Games Operators 100% przebitki zapisującym się na akcje w IPO. Nic więc dziwnego, że perspektywa debiutu Huuuge Inc rozpaliła wyobraźnię inwestorów. Ogromne zainteresowanie akcjami zbiegło się też z dużą ofertą. Cała oferta akcji Huuuge Inc, która opiewała na 1,67 mld zł, była warta więcej niż w sumie wszystkie oferty IPO spółek gamingowych na GPW. Nawet po uwzględnieniu debiutu PlayWay i Artifex Mundi z 2016 roku czy CI Games z 2007 roku oferta Huuuge Inc była większa niż łączna oferta wszystkich innych producentów gier.

Zobacz także: Notowania Huuuge Games wystartowały. Debiut spółki gamingowej rozpoczął się praktycznie na zero

Duża redukcja uchroniła przed dużymi stratami

Pomimo, że IPO Huuuge Inc było dużą ofertą na GPW, rekordową w historii polskiego gamingu, popyt na akcje był jeszcze większy. Ponad 97% redukcja w zapisach, w ramach transzy inwestorów indywidualnych oraz fakt - jak wynika z komunikatów spółki i transakcji pakietowych w pierwszych sesjach po debiucie - że większość akcji dedykowanych inwestorom instytucjonalnym trafiła do USA, to polskich inwestorów te słabe IPO specjalnie nie dotknęło. W tym przypadku sukces poprzednich ofert skłonił do dużych zapisów co ostatecznie, po uwzględnieniu redukcji, przełożyło się na małe zaangażowanie nominalne. Koniec końców inwestorzy z GPW, którzy otrzymali przydział akcji w zapisach i nawet jeżeli do dzisiaj je trzymają stracili stosunkowo niewiele.

Huuuge Inc kurs akcji od debiutu na GPW

Zobacz także: Gigantyczna redukcja w zapisach na akcje Huuuge Games

Huuuge Inc wyjdzie na zdrowie dla rynku IPO na GPW

Oferta Huuuge inc sama w sobie nie zatrzyma zainteresowania debiutami spółek na GPW, również z branży gamingowej. Sama specyfika oferty i fakt, że w większości akcje trafiły poza Polskę sprawia, że inwestorzy znad Wisły nie ponieśli znaczących strat w tym IPO. Te szczęście w nieszczęściu może jednak skłonić do większej ostrożności. Szał zapisów „za wszystko” ponieważ będzie duża redukcja może osłabnąć. To może również skłonić oferujących akcje do bardziej racjonalnego ustalania wycen. Koniec końców ciekawe oferty wciąż będą się cieszyć zainteresowaniem, również z branży gamingowej, przewaga udanych IPO w stosunku do nieudanych wciąż powinna sprzyjać wzmożonemu zainteresowaniu.