Debiut Huuuge Games. Analiza IPO. Co warto wiedzieć o największym gamingowym IPO na GPW

Trwa IPO Huuuge Inc. Spółka gamingowa planuje pozyskać z emisji akcji ok. 150 mln USD na rozwój poprzez przejęcia, a cała oferta sięga ok. 1,67 mld zł i jest to największa oferta w historii polskiego gamingu. Debiut spółki nastąpi około 19 lutego.

Huuuge Games, a właściwie Huuuge Inc. to duży globalny producent i wydawca gier typu free-to-play przeznaczonych przede wszystkim na urządzenia mobilne. Po wejściu na giełdę będzie jedną z największych notowanych spółek gamingowych na GPW.

REKLAMA

„Grupa regularnie plasuje się wśród 50 największych światowych producentów gier mobilnych pod względem przychodów według App Annie i jest jednym z liderów rynku gier z segmentu social casino. Według App Annie Grupa jest również jednym z najszybciej rozwijających się deweloperów gier mobilnych pod względem dynamiki przychodów” - podaje spółka w prospekcie emisyjnym.

Social casino z naciskiem na „social”

Huuuge ma pozycję jednego z globalnych liderów na rynku gier mobilnych rozgrywanych w czasie rzeczywistym. Jej flagowymi produktami są gry Huuuge Casino i Billionaire Casino z segmentu gier social casino.

Spółka rozwija produkty cały czas kładąc nacisk na kwestie interakcji graczy między sobą. Zarząd podkreśla, że przewagą gier Huuuge jest zapewnianie wielu rozwiązań Live Ops i właśnie innowacyjne funkcje społecznościowe. Możliwość uczestnictwa i współzawodnictwa w grach między graczami przedłuża ich żywotność i zwiększa monetyzację tytułów.

„Huuuge utorował drogę rozgrywkom typu massive multiplayer do kategorii social casino, w której Spółka zaliczana jest do grupy światowych liderów. Oferowane przez Huuuge innowacyjne doświadczenie wspólnej zabawy, stawianie na pierwszym miejscu aspektów społecznościowych oraz angażująca rywalizacja w czasie rzeczywistym i interakcje z innymi graczami na całym świecie, stanowią centralny element naszego podejścia” - mówi Anton Gauffin akcjonariusz i prezes Huuuge Inc.

Spółka tworzy i wydaje gry samodzielnie. Oprócz bogatego portfolio gier typu socjal casino (np. Huuuge Casino, Billionaire Casino, Stars Slots, Huuuge Bingo Saga) ma też wiele tytułów z segmentu casual (np. Coffee Break Games, Traffic Puzzle, Transport!, Trolls Pop i Luna’s Quest Bubble Shooter). Pracuje też nad nowymi tytułami: Arena, Rogue Land, Arrows & Empires i Solitaire TriPeaks: Adventure Journey.

Zobacz także: 5 spółek, które planują debiut na głównym rynku GPW w 2021 r.

Strategia rozwoju Huuuge Games

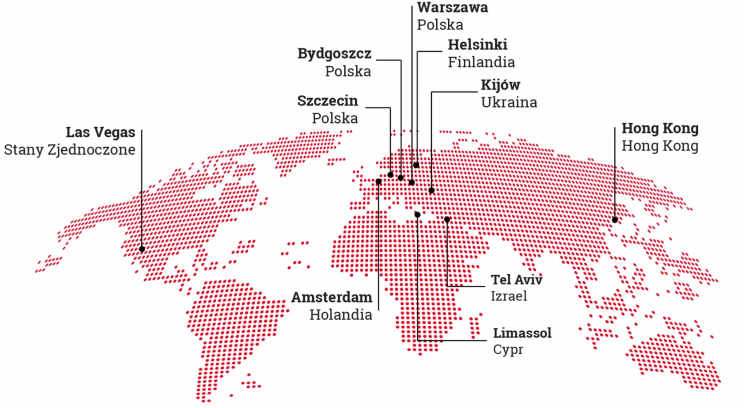

Huuuge jest dużą organizacją posiadającą 10 biur na całym świecie i zatrudnia ponad 600 osób. Opiera strategię dalszego wzrostu na dwóch filarach: „Buduj i Kupuj”.

W ramach pierwszego filaru rozwija nowe gry i działalność w segmencie gier casual. Poprawia też monetyzację już istniejących gier social casino.

„Nasza technologia umożliwia nam działanie jako inteligentna sieć oferująca prawdziwie unikalne treści na najwyższym poziomie. W ramach prowadzonej działalności wykorzystujemy analizę danych i spersonalizowany marketing, co umożliwia nam pozyskiwanie, utrzymywanie i pogłębianie relacji z graczami, generując w ten sposób najwyższy przychód w przeliczeniu na DAU w segmencie gier social casino” - mówi Anton Gauffin.

Drugim elementem jest rozwój nieorganiczny przez fuzje i przejęcia, ale też przez rozszerzanie działalności wydawniczej. Właśnie na przejęcia innych spółek z branży, a w zasadzie studiów deweloperskich, mają być przeznaczone środki pozyskane z emisji akcji.

Rozwój poprzez przejęcia nie jest nową częścią strategii spółki. Na przykład w 2020 r. spółka przejęła berlińskie studio TreasureHunt tworzące gry free-to-play (twórcy gry Troll Pop). Przejęła też w połowie roku holenderską spółkę Playable Platform (technologie reklamowe) tworzącą interaktywne (grywalne) reklamy, a także przejęła fińskiego dewelopera, twórcę gry Bow Land, spółkę Double Star.

Zobacz także: Huuuge Games rozpoczyna IPO. Spółka planuje debiut na głównym rynku GPW

Czynniki ryzyka i szanse na rozwój

W ostatnich latach popularność spółek gamingowych wśród inwestorów cały czas wzrasta. Znane są więc bardzo dobrze podstawowe ryzyka dotyczące branży. Jednak, modele biznesowe spółek z szeroko pojętej branży gamingowej różnią się od siebie. Kluczem jest zrozumienie mocnych, ale też i słabych stron poszczególnych spółek.

Huuuge Inc. działa w segmencie gier free-to-play. Charakteryzuje się on znaczną, światową konkurencją i dość niskim progiem wejścia, ale to nie jedyne czynniki ryzyka, na które warto zwrócić uwagę.

Spółka zarabia na grach typu free-to-play przede wszystkim poprzez mikropłatności, które stanowią ponad 99% całości przychodów. Jednak źródła tego przychodu nie są rozproszone. Prawie całość generowana jest przez niewielki odsetek graczy, co wymusza intensywne działania marketingowe i rozwój produktów.

„Na przykład w latach 2018 i 2019 odpowiednio 5,5% i 5,4% graczy dokonało zakupów w dwóch flagowych grach Grupy, tj. Huuuge Casino i Billionaire Casino. (…) W celu utrzymania lub zwiększenia swoich przychodów Grupa musi przyciągnąć nowych płacących graczy lub zwiększyć poziom monetyzacji dotychczasowej bazy graczy. Aby zatrzymać płacących graczy, Grupa musi zaangażować znaczne zasoby, w tym w zakresie marketingu i analizy danych, w celu zindywidualizowania ofert adresowanych do graczy oraz w celu utrzymania ich zainteresowania grami Grupy i przyciągnięcia ich do jej innych gier” - wyjaśniono w prospekcie emisyjnym.

Specyfiką rynku, na którym działa Huuuge jest też nierównomierne rozłożenie przychodów z poszczególnych tytułów. Większość przychodów Huuuge generują dwa tytuły: Huuuge Casino (61%) i Billionaire Casino (34%). Pozostałe tytuły odpowiadają łącznie za 5% przychodów.

„Te dwie flagowe gry wygenerowały większość wypracowanych przez Grupę do tej pory przychodów, tj. odpowiednio, 97,0%, 98,9% i 97,4% naszych przychodów w latach 2019, 2018 i 2017. Grupa spodziewa się, że podobna sytuacja utrzyma się w ciągu następnych kilku lat” - napisano dalej.

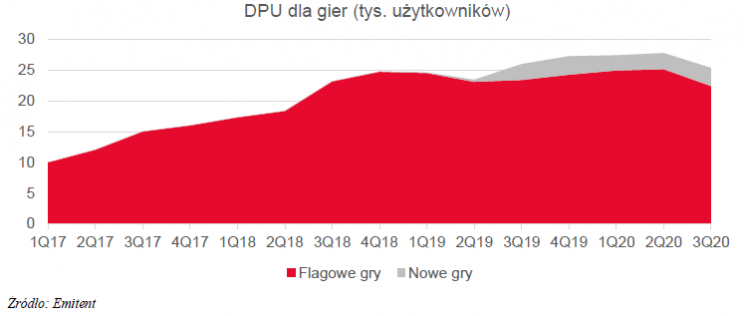

W tym miejscu warto zauważyć, że mimo koncentracji źródeł przychodu, Huuuge zwiększa średnią dzienną liczbę płacących użytkowników (DPU) właśnie dzięki nowym tytułom.

„W analizowanych okresach udało się nam zwiększyć liczbę DPU dla naszych najważniejszych gier dzięki ciągłym działaniom marketingowym, w tym także dzięki skupieniu się na pozyskiwaniu nowych płacących graczy i retargetingu graczy, którzy w przeszłości byli płacącymi graczami” - napisano w prospekcie.

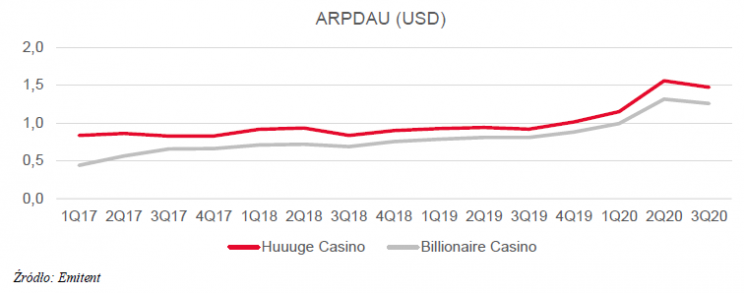

Ponadto rośnie średni przychód na dziennego aktywnego użytkownika (ARPDAU, Average Revenue per Daily Active User). Wskaźnik ten wskazuje na efektywność monetyzacji gier.

„Dzięki naszym kompetencjom w zakresie marketingu, wykwalifikowanemu zespołowi specjalistów, a także naszej technologii, udało się nam osiągnąć stały wzrost monetyzacji naszych gier, tzn. Huuuge Casino i Billionaire Casino, w analizowanych okresach. Te dwie gry wykazywały wskaźniki ARPDAU wyższe niż średnie w kategorii” - dodano.

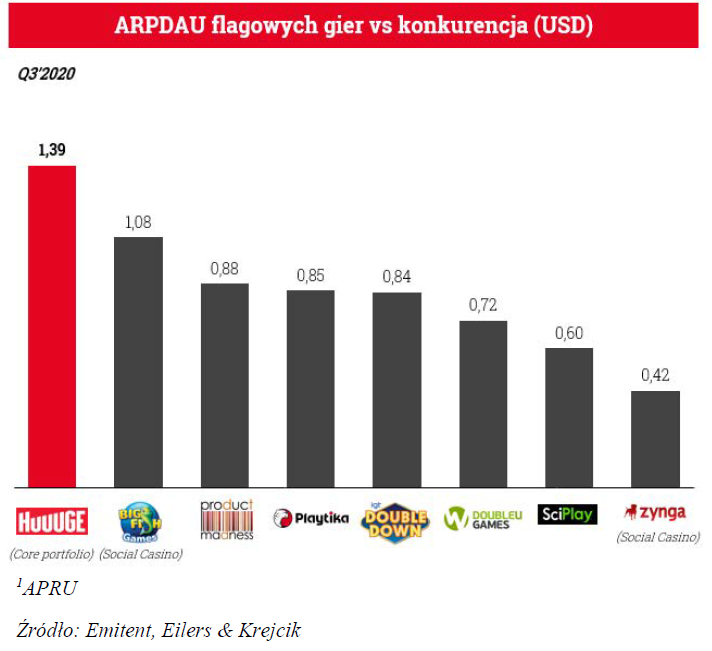

Osiągany poziom ARPDAU spółka określa jako „najwyższy dla gier z segmentu social casino” i porównuje go do poziomu dla gier konkurencji:

„Zdaniem Emitenta, istotny wpływ na te wskaźniki mają cechy społecznościowe naszych gier oraz wciągająca mechanika rozgrywki” - wyjaśniono w prospekcie.

Tak jak wskazaliśmy wyżej, Huuuge obecnie opiera źródła przychodów głównie na tytułach z gatunku social casino. Jest to segment, który wymusza od razu pytania o ewentualne prawne czynniki ryzyka, gdyż siłą rzeczy kojarzy się z hazardem. Warto więc nadmienić, że gry Huuuge nie pozwalają w żaden sposób zamieniać wygranych wirtualnych żetonów na prawdziwe pieniądze, czy też inne nagrody rzeczowe. Jednak, mimo to, mogą narażać się na ograniczenia regulacyjne. Tak ten czynnik ryzyka opisuje sama spółka w prospekcie:

„Generalnie gry społecznościowe, w tym gry typu social casino, nie są wyraźnie regulowane na rynkach, na których działa Grupa. (…) W niektórych jurysdykcjach występuje rosnący sprzeciw ze strony organów nadzoru, grup interesu publicznego lub mediów wobec interaktywnych gier społecznościowych, w tym gier typu social casino, jak również wobec konkretnych funkcji w grze, takich jak „loot boxy”. Taki sprzeciw może doprowadzić te jurysdykcje do przyjęcia ustawodawstwa, nałożenia lub egzekwowania ram regulacyjnych, w celu regulowania w szczególności interaktywnych gier społecznościowych lub social casinos, lub funkcji w grze takiej jak „loot boxy” - napisano w prospekcie emisyjnym.

Huuuge podaje też własne stanowisko dotyczące gier typu social casino:

„Emitent uważa, że gry Grupy nie stanowią gier hazardowych w jurysdykcjach, w których prowadzi działalność, w szczególności ze względu na możliwość bezpłatnego korzystania z powyższych gier i z uwagi na brak możliwości uzyskania nagród pieniężnych, oraz ograniczonego zakresu zakupów w aplikacji, oraz uważa, że jej funkcje w grach nie są zakazane; natomiast nie może wykluczyć, że odpowiednie organy regulacyjne lub sądowe w niektórych jurysdykcjach będą interpretować obowiązujące przepisy w sposób, który zakwalifikuje jej gry do kategorii gier hazardowych lub będą wymagać, aby niektóre funkcje w grze zostały ograniczone lub wyłączone.” - napisano w prospekcie.

Zobacz także: Huuuge, jako spółka ze stanu Delaware, podlega innym regulacjom i utrudnieniom w handlu akcjami

Jednym z czynników bardzo często wymienianych w dokumentach informacyjnych spółek gamingowych jest ryzyko dotyczące konsolidacji branży. W przypadku Huuuge można uznać czynniki konsolidacyjne światowego rynku deweloperów gier jako szansę na rozwój. Wielkość i pozycja Huuuge Inc. sprawia, że to właśnie Grupa jest stroną przejmującą mniejsze podmioty, co sprzyja jej rozwojowi.

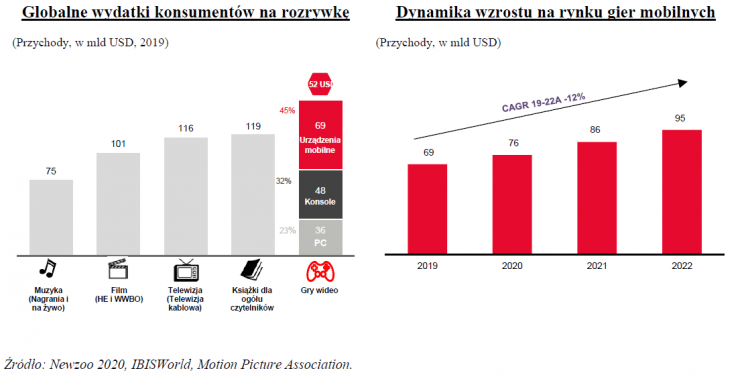

Oprócz wspomnianej wyżej szansy na rozwój poprzez przejęcia, potencjalne czynniki wzrostu daje sam rynek, na którym działa Huuuge. Wartość rynku gier mobilnych liczy się w setkach miliardów.

Według badań Newzooo, wartość wydatków konsumenckich na gry wyniosła 152 mld USD w 2019 r. a średni wzrost rynku szacowany jest na 9,1% rocznie do 2022 r. Warto tutaj zaznaczyć, że gry mobilne stanowią już 45% tego tortu i są najszybciej rosnącym segmentem z oczekiwanym średnim rocznym wzrostem rzędu 12,6% do 2022 r. Sprzyja temu coraz większe zainteresowanie tą formą rozrywki, ale też ogólnie coraz większa dostępność urządzeń, takich jak smartfony, umożliwiające korzystanie z gier na świecie (większa liczba potencjalnych klientów).

Huuuge zwraca też uwagę na wzrost popularności samego rynku gier typu social casino:

„Według Eilers & Krejcik, w okresie od 2016 r. do 2019 r. włącznie segment gier social casino rozwijał się średniorocznie na poziomie 14% i ma osiągnąć wartość około 6,6 mld USD w 2020 r. W II kwartale 2020 r. kategoria ta wzrosła o około 33% w skali roku. Według szacunkowych prognoz długoterminowych, rynek ten będzie rósł o 7,9% (w latach 2019-2023), a do 2023 r. rynek gier typu social casino osiągnie przychody o wartości 7,6 mld USD” - podaje spółka w prospekcie.

Zobacz także: Huuuge rozpoczyna zapisy na akcje. To będzie największa oferta publiczna spółki gamingowej w historii GPW

Polityka dywidendowa Huuuge

Od początku działalności spółka nie wypłacała dywidend. Huuuge nie posiada też sprecyzowanej polityki dywidendowej, co nie wyklucza jej wypłaty w przyszłości. Jednak na razie rada dyrektorów nie planuje wypłaty zysku – przynajmniej za rok 2020.

„Rada Dyrektorów może okresowo uchwalać dywidendę z nadwyżki środków posiadanych przez Spółkę oraz może, z zastrzeżeniem postanowień Statutu oraz Aktu Założycielskiego, ustalać terminy ustalania i wypłaty dywidendy. Dywidenda jest wypłacana zgodnie z obowiązującymi przepisami prawa Delaware. Walne Zgromadzenie nie bierze udziału w procesie decyzyjnym w zakresie podziału zysku i wypłaty dywidendy” - czytamy w prospekcie emisyjnym.

Dane finansowe

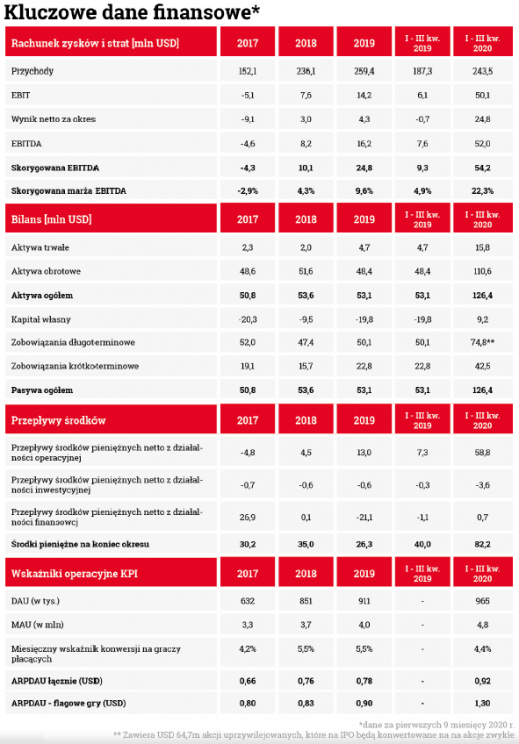

Przychody Huuuge rosły w latach 2017-2019 średnio o 30,6% w skali roku. W 2020 r. ten trend został utrzymany. W trzech zaraportowanych kwartałach 2020 r. spółka wygenerowała przychody o 30% wyższe niż w analogicznym okresie 2019 r. Wyniosły one 243,5 mln USD w porównaniu do 187,3 mln USD w I-III kw 2019 r.

Skorygowana EBITDA od 2018 r. jest dodatnia i dynamicznie rośnie. W całym 2019 r wyniosła 24,8 mln USD, by w pierwszych trzech kwartałach 2020 r. osiągnąć już wartość 54,2 mln USD. Marża EBITDA wzrosła w tym czasie do 22,3%. Spółka wykazuje też wynik netto na poziomie 24,8 mln USD za pierwsze trzy kwartały 2020 r.

Emisja akcji Huuuge

Oferta akcji Huuuge jest wyjątkowo duża. Spółka zamierza pozyskać ok. 150 mln USD ze sprzedaży 15 mln akcji nowej emisji. Ponadto zostaną zaoferowane akcje już istniejące należące do obecnych akcjonariuszy. W sumie spółka zaoferuje 33,3 mln akcji, które stanowić będą, przy założeniu wyemitowania i sprzedaży wszystkich nowych akcji, ok. 38% wszystkich akcji (free float). Cały oferowany pakiet akcji, przy założeniu sprzedaży przy cenie maksymalnej, jest warty 1,67 mld zł.

Pozyskane środki spółka zamierza przeznaczyć przede wszystkim na przejęcia innych podmiotów.

„Pozyskanie środków z emisji akcji pozwoli nam przyspieszyć nasz rozwój zgodnie ze strategią „Build & Buy” (Buduj i Kupuj). 90-95% z nich chcemy przeznaczyć na przejęcia i inwestycje w inne firmy lub aktywa firm, które uzupełnią naszą ofertę lub kompetencje. Zidentyfikowaliśmy około 60 potencjalnych celów nabycia, które spełniają nasze kryteria. Dziesięć z nich jest na naszej krótkiej liście zainteresowań, a około pięć z nich aktywnie analizujemy” - wyjaśnia Anton Gauffin.

Cena maksymalna została ustalona na 50 zł za akcję. Przekłada się to na wycenę całej spółki – znów zakładając sprzedaż przy cenie maksymalnej wszystkich oferowanych akcji – ok. 4,4 mld zł. Jest to więc wycena porównywalna do PlayWay (4,2 mld zł).

Dla inwestorów indywidualnych zostanie zaoferowanych od 5% do 10% oferowanych akcji .

Zapisy w transzy indywidualnej startują 28 stycznia i potrwają do 3 lutego. Warto tutaj zauważyć, że – jak podaje agencja Bloomberga – w pierwszym dniu zapisów dla inwestorów instytucjonalnych 27 stycznia już w pierwszych godzinach pokryto całą księgę popytu.

Zapisy na akcje prowadzone są przez Ipopema Securities, BM PKO Bank Polski, DM BOŚ, DM BDM, mBank DM oraz Noble Securities.

Huuge zakłada, że debiut na głównym rynku GPW nastąpi ok. 19 lutego 2021 r.

Zobacz także: Huuuge zadowolony z popytu na akcje, podniesienia ceny nie jest niemożliwe – prezes

Zapisy na akcje:

Harmonogram oferty

| Data | Działanie | |

|---|---|---|

| 27 stycznia – 4 lutego 2021 | Proces budowania księgi popytu wśród Inwestorów Instytucjonalnych | |

| 28 stycznia – 3 lutego 2021 | Przyjmowanie zapisów od Inwestorów Indywidualnych | |

| Nie później niż 5 lutego 2021 do godz. 9.00 | Ustalenie ostatecznej liczby Akcji Oferowanych w ramach Oferty, ostatecznej liczby Akcji Oferowanych poszczególnym kategoriom inwestorów oraz Ostatecznej Ceny Akcji Oferowanych dla Inwestorów Indywidualnych i Ostatecznej Ceny Akcji Oferowanych dla Inwestorów Instytucjonalnych | |

| 5 lutego (od godz. 9.00) – 9 lutego 2021 | Przyjmowanie zapisów od Inwestorów Instytucjonalnych | |

| 10 lutego 2021 | Przydział Akcji Oferowanych | |

| Ok. 19 lutego 2021 | Zakładany pierwszy dzień notowania na GPW |

Zobacz także: Debiuty w 2020 r. oraz artykuły o spółkach debiutujących

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.