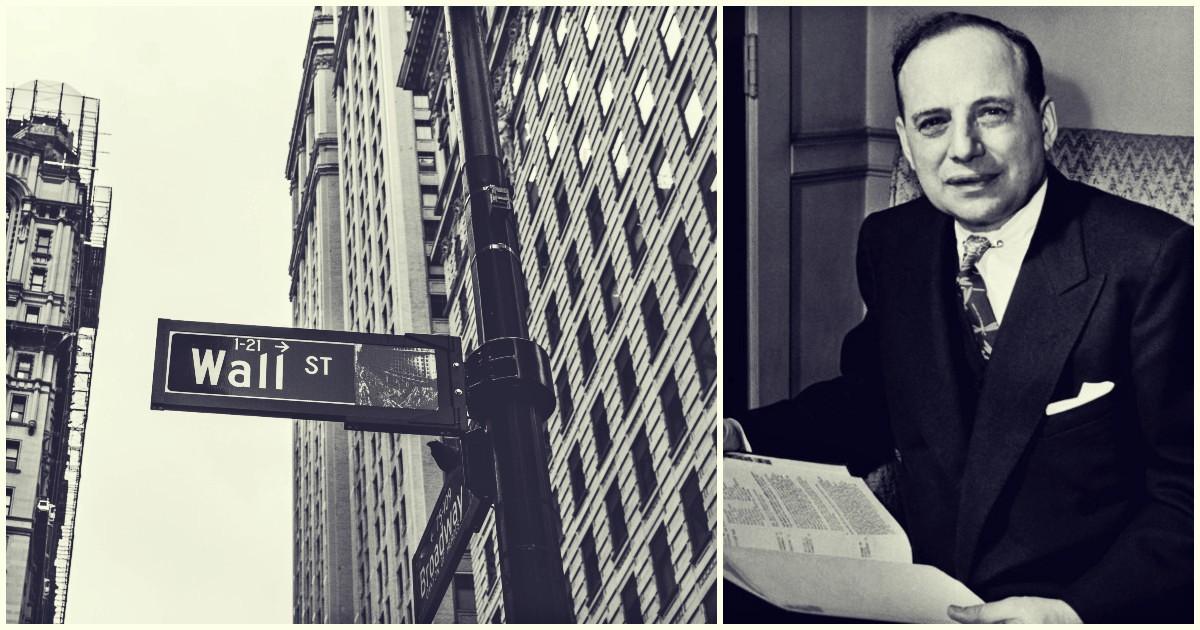

Psychologia inwestowania według Benjamina Grahama

Graham pisał o psychologii inwestowania, aby chronić inwestora indywidualnego przed jego błędami. Inwestorzy, którzy zapamiętani jego słowa, przeczekali czasy trudne dla rynku kapitałowego i wielokrotnie wychodzili z opresji suchą stopą – a na pewno nie znaleźli się pod ścianą w czasie masowych wyprzedaży akcji.

Co mógł zrobić inwestor, aby po selekcji właściwych spółek zabezpieczyć się przed błędami własnymi oraz pozostałych uczestników rynku? Jakich zachowań należało wypatrywać, aby jeszcze taniej kupić spółki, albo wybrać akcje, które szybko odzyskają godziwą cenę? Czy jest jakaś uniwersalna recepta na dobranie spółek atrakcyjnych behawioralnie? Odpowiedzi na te pytania, jak i wiele więcej, znajdują się poniżej. Zapraszamy do lektury drugiej części Behawioralnego Dziedzictwa Grahama, czyli dziewiątego artykułu z cyklu Sylwetki 'legendarnych inwestorów' poświęconego Benowi Grahamowi – doradcy, którego wszyscy chcielibyśmy mieć.

REKLAMA

Zobacz także: Finanse behawioralne – skąd się wzięły i co Benjamin Graham ma z nimi wspólnego?

Gwiazdy giełdy

Według Bena podstawową częścią sukcesu na rynku kapitałowym miała być rzetelna selekcja spółek o wysokiej wartości wewnętrznej. Z reguły jednak spółki radzące sobie dobrze oraz spełniające oczekiwania inwestorów wyceniane są z czymś, co współczesna nauka finansów behawioralnych określa jako premia popularności. Jest to nic innego, jak składowa ceny, którą inwestor kupujący akcje spółki popularnej musi zapłacić – a jej zapłata jest o tyle niebezpieczna, że w żadnym stopniu nie zabezpiecza zainwestowanego kapitału. Właśnie dlatego w „Inteligentnym Inwestorze” możemy przeczytać, że warto jest kupować spółki silne fundamentalnie podczas przejściowych problemów, które z reguły pozwalają przedsiębiorstwu wytracić przeszacowaną cenę. Spółki z roku na rok zwiększające obroty, marże, zyski oraz pozostałe wskaźniki fundamentalne zaczynają bardzo szybko zwiększać cenę, a to, z kolei, szybko jest dostrzegane przez wszystkich uczestników rynku, którzy zaczynają wierzyć, że taka sytuacja może utrzymywać się wiecznie. Mr. Graham pisał, że inwestor powinien wystrzegać się spółek wycenianych z wysoką premią w stosunku do kondycji fundamentalnej, ponieważ bardzo wysokie oczekiwania prędzej czy później doprowadzą do bardzo wysokich spadków cen, gdy spółka już nie będzie w stanie ich realizować, a rozczarowani inwestorzy będą składali zlecenia sprzedaży po każdej cenie. W „Security Analysis” możemy przeczytać: akcje wzrostowe, którym nie udało się sprostać wygórowanym oczekiwaniom, są często tak agresywnie sprzedawane przez rozczarowanych posiadaczy, że ich cena spada do poziomu, przy którym stają się atrakcyjne dla inwestorów – nawet tych uparcie płacących niewiele lub nic za charakterystykę wzrostu – którzy stają się ich głównymi posiadaczami. W istocie jest to opis zjawiska, które dziś w finansach behawioralnych określa się jako heurystyka reprezentatywności, którą omówimy w dalszej części tekstu. Cóż, chyba sprawdza się stara zasada rynkowa, że w sferze inwestycji finansowych nadmierny optymizm zawsze prowadzi do wielkich rozczarowań, a w efekcie niepowetowanych strat.

Co do zasady inwestor zrobi najlepiej, gdy kupi dobrą spółkę jeszcze zanim ta stanie się popularna. Brzmi to jak oczywistość, ale w praktyce wcale nie jest takie łatwe. Jedną z takich okazji może być zakup spółek, które nie sprostały wygórowanym oczekiwaniom inwestorów, a wciąż pozostaną dobrze funkcjonującymi podmiotami. Przedsiębiorstwa takie nie cieszą się dobrą reputacją i powszechnym zaufaniem, ale jeśli ich fundamenty są zdrowe, mogą okazać się – i, według współczesnych badań behawioralnych, okazują się – dalece bardziej zyskowną inwestycją, o ile zostaną ocenione pod względem wysokiej wartości wewnętrznej. Zawiedzeni inwestorzy, głównie pod wpływem błędów behawioralnych, takich jak nadmierny optymizm czy heurystyka reprezentatywności, doprowadzają do negatywnych odchyleń względem wartości wewnętrznej, niwelując premię popularności oraz stwarzając okazje do taniego zakupu dobrej spółki. Czy ironią losu nie jest fakt, że powyższy scenariusz idealnie koresponduje z zasadą Marginesu Bezpieczeństwa? Negatywne zjawiska behawioralne doprowadzają do sytuacji, w której inwestor może wejść w posiadanie akcji podmiotu funkcjonującego prawidłowo, lecz przy cenie znacznie bliższej wartości wewnętrznej, niż było to z wysoką premią popularności. Czytelnikom serdecznie polecamy zwrócić uwagę jak wiele z dokonań finansów behawioralnych idealnie pokrywa się z założeniami wysnutymi przez Bena Grahama.

Zobacz także: Jak nauki Benjamina Grahama przetrwały zderzenie z XXI wiekiem?

Premię popularności najłatwiej jest dostrzec za pomocą wysokich wskaźników C/Z, C/WK, ale także różnych kombinacji EPS czy EV/EBITDA. Spółki popularne są z reguły spółkami wzrostowymi, a, jak pisaliśmy w poprzednim artykule, według badań behawioralnych akcje spółek wzrostowych w przeszłości pozwalały zarobić znacznie mniej, niż akcje spółek dochodowych (tu należy zwrócić uwagę, że w ostatnich latach trend ten mógł się zmienić – na rynku przeplatają się okresy faworyzujące zarówno spółki wzrostowe, jak i dochodowe, jednak historycznie to te drugie pozwalają zarobić więcej w długim okresie). Warto także przytoczyć tu słowa profesora Adama Szyszki, który wskazuje, podobnie jak Graham wiele lat wcześniej, że inwestorzy mają problem z właściwym postrzeganiem wartości, ponieważ wielu z nich utożsamia dobrą spółkę z dobrą inwestycją, a to wręcz kardynalny błąd. Według tego twierdzenia dobra spółka – w powszechnym postrzeganiu tego terminu – to podmiot sprawnie zarządzany, prowadzący społecznie odpowiedzialne działania, dobrze komunikujący się z inwestorami, będący w centrum zainteresowania analityków oraz generujący przez dłuższy czas stabilne i najczęściej zadowalające zyski oraz stopy zwrotu. Dobra inwestycja – z punktu widzenia finansów behawioralnych oraz inwestycji fundamentalnych – to inwestycja zyskowna, która ma przynieść inwestorowi satysfakcjonującą stopę zwrotu oraz, przede wszystkim, zabezpieczyć zainwestowany kapitał oraz ochronić inwestora przed jego nieracjonalnymi zachowaniami. Dobra spółka, poprzez bycie w kręgu zainteresowania, któremu zawsze towarzyszy wysoka premia popularności, przestaje rokować na dobrą inwestycję – brakuje w niej Marginesu Bezpieczeństwa, który musi towarzyszyć każdej inwestycji. Wysokie wyceny zostawiają bardzo mało miejsca na błąd, a bardzo dużo miejsca na behawioralne heurystyki. Według Bena inwestor nie powinien rozważać kupna akcji takiego podmiotu, nawet jeśli spółka jest atrakcyjna pod względem fundamentalnym i funkcjonuje modelowo, ponieważ wysokie ceny niwelują odpowiednie zabezpieczenie kapitału oraz zmniejszają prawdopodobieństwo dalszych wzrostów (a także niwelują dobrą inwestycję) – żadna spółka nie osiągnęła jeszcze nieskończonej ceny, nawet mimo skrajnej popularności wielu walorów, podobnie jak żaden cykl koniunkturalny nie trwał jeszcze nieskończenie długo. To bardzo mądre założenie, które każdy inwestor powinien powtarzać jak pacierz. Oczywiście to ”tylko” reguła, na rynku jest mnóstwo spółek notujących coraz wyższe wyceny od długiego czasu, jednak czy inwestor rzeczywiście powinien zaprzątać sobie głowę takimi podmiotami? Według nauki inwestycji fundamentalnych – zdecydowanie nie. Jeśli finanse behawioralne to potwierdzają – tym lepiej.

Kolejnym efektem błędnego postrzegania wartości są działania określane współcześnie jako efekt konkursu piękności, wykazujący skłonność osób inwestujących do przewidywania ruchów kursowych – niezależnie do wartości fundamentalnych spółki. Według tej koncepcji przyszły kurs akcji zależy od tego, ile pozostali uczestnicy rynku będą w stanie za dany walor zapłacić. W związku z tym osoby inwestujące powinny być mniej zainteresowane oceną wartości fundamentalnej, a bardziej postrzeganiem spółki przez innych. Według tej teorii racjonalni inwestorzy mogą decydować się na inwestycje w walory, których bieżąca cena przekracza wartość fundamentalną, jeżeli istnieje wystarczająco duże prawdopodobieństwo dalszej kontynuacji odchyleń – Graham raczej nie poparłby tego stanowiska, jednak na gruncie prac naukowych profesora Richarda Thalera, krótkoterminowe utrzymanie się takich odchyleń jest jak najbardziej możliwe. Dodatkowo warto wskazać na to, że znajomość spółki może okazać się dodatkowym czynnikiem zapewniającym premię kursową – inwestorzy skłaniają się ku inwestowaniu w produkty, które znają. Co więcej, behawioralne badania wykazują, że duża część osób inwestujących wykazuje preferowanie własnego waloru ponad inne, co w znacznym stopniu zaburza percepcję wartości – inwestorzy po prostu czują pewien związek między nimi a posiadanymi aktywami, w związku z czym wykazują skłonności do zawyżania wyceny posiadanych akcji. Coż, nie ma się czemu dziwić, Graham także wspominał, że inwestor powinien wystrzegać się stronniczości względem posiadanych walorów, a spółki analizować jako osoba z zewnątrz – niezależny właściciel. Widać w tym wypadku trawa na naszym ogródku może być zieleńsza, niż za płotem.

Inklinacje dotyczące informacji

Skoro wiadomo już, że należy unikać podmiotów z wysoką premią popularności, dopóki ta nie zostanie negatywnie zrewidowana przez zawiedziony rynek, przy okazji stwarzając okazje do kupna dobrych walorów po niskiej cenie, omówmy dwie najczęściej wykorzystywane przez Grahama heurystyki, które współcześnie otrzymały swoje nazwy: heurystyka reprezentatywności i konserwatyzm poznawczy. Już tu należy zaznaczać, że Einstein Inwestowania, opisując przykłady w swoich książkach, bardzo często powoływał się na te zjawiska, jednak określał je po prostu jako przykłady ulegania emocjom, niewłaściwą ocenę wartości czy brak cierpliwości i wytrwałości. Zgodnie ze współczesnymi definicjami, heurystyka reprezentatywności to formułowanie osądów na temat prawdopodobieństwa występowania zdarzeń na podstawie niewielkiej próby, z pominięciem procedur statystycznych – tzw. „prawo małych liczb”, w opozycji do jednej z podstawowych teorii statystycznych nazwanej „prawem wielkich liczb”. Konserwatyzm poznawczym to przeciwieństwo heurystyki reprezentatywności, a więc niedostatecznie silna weryfikacja prawdopodobieństwa jakiegoś zdarzenia pod wpływem pojawienia się nowych informacji, która również może prowadzić do licznych błędów statystycznych, wpływających na nierzeczywistą ocenę wartości inwestycyjnej danego waloru. W prostych słowach oba zjawiska dotyczą przesadnie intensywnych lub niedostatecznie intensywnych reakcji na ogłaszane przez spółkę informacje.

Nieznaczny spadek wyniku finansowego dobrze prosperującej spółki to informacja, która nawet pomimo małej wagi może spowodować gwałtowny spadek cen akcji, ponieważ w takich wypadkach inwestorzy skłonni są do stosowania prawa małych liczb. Nawet informacja o niewielkiej wadze jest w stanie całkowicie przesłonić obraz dobrze funkcjonującego podmiotu. Zdarza się tak w przypadku, gdy spółka posiada dużą premię popularności lub premię lidera rynkowego, albo po prostu gdy oczekiwania względem spółki są przesadnie wysokie, co owocuje naturalną presją na utrzymanie trendu znakomitych wyników. Zjawisko to polega na przyporządkowanie takiemu zdarzeniu nierealnie wysokiego wpływu na zmianę aktualnie panującej sytuacji. Właśnie tak było w przypadku wielu inwestycji Warrena Buffetta, choćby w przypadku spółki Coca Cola, o czym już pisaliśmy. Jeden tweet czy reklama raczej nie mogą zmienić fundamentalnej sytuacji podmiotu, jednak nawet GPW pokazywało, że może to wywołać anormalne ruchy cen. Ilustracją dla podobnych zachowań może być również niezwykle silna reakcja inwestorów na minimalne zwiększenie zysków spółki, która od dłuższego czasu świetnie radzi sobie na rynku, w związku z czym nieustannie publikuje zadowalające inwestorów sprawozdania finansowe. Sytuacja taka zwykle wywołuje relatywnie wysokie wzrosty cen, podczas gdy wyniki minimalnie wyższe od konsensusu raczej nie powinny wywoływać ponadprzeciętnej zmienności. Rzadko zdarza się, aby heurystyka reprezentatywności dotyczyła spółek nieustannie zawodzących inwestorów, jednak może zdarzyć się tak, gdy wyniki takiej spółki będą minimalnie niższe od oczekiwań, a rynek, który przywykł od negatywnego nastawienia, zareaguje z przesadną dosadnością.

Heurystyka reprezentatywności to nic innego, jak postrzeganie jednorazowej informacji o niewielkim znaczeniu dla funkcjonowania spółki jako coś determinującego przyszłe losy tego podmiotu. Zdarza się jednak, że naprawdę ważne zdarzenia ignorowane są przez wzgląd na konserwatyzm poznawczy, który pojawia się, gdy nowa informacja posiadająca dostatecznie dużą wagę nie jest w stanie stworzyć wystarczająco dużej siły, aby zmienić kurs cen akcji. Taka reakcja może zaistnieć, gdy dobrze funkcjonujący podmiot opublikuje bardzo złe wyniki finansowe – inwestorzy bezwiednie zignorują to, ponieważ uznają, że takie zdarzenie nie jest w stanie zmienić aktualnego silnego trendu wzrostowego zysków spółki. Jest to coś całkowicie odmiennego od „prawa małych liczb”, ale może okazać się równie zgubne, gdy nie dostrzeże się pierwszych ostrzegawczych oznak, jak choćby alarmujących pozycji w sprawozdaniu finansowym. Jak wystrzegać się podobnych zachowań? Należy pamiętać, że ludzie z reguły przywiązują zbyt małą uwagę do wagi informacji, a z kolei zbyt dużą uwagę do siły informacji. Jedynie reprezentatywna próba może oddawać cechy populacji, a wszelkie informacje powinny być analizowane głównie ze względu na ich wpływ na funkcjonowanie podmiotu. Inwestor powinien zdawać sobie sprawę z błędów popełnianych przez zbiorowość osób inwestujących na rynku, aby móc się przed nimi zabezpieczyć.

Zobacz także: Ogólna Teoria Inwestycji według Bena Grahama

Zachowania stadne na rynku kapitałowym

Dlaczego dobre spółki są często relatywnie tanie? Dzieje się tak, ponieważ zbiorowa psychika inwestorów nie jest idealna – grupa ta popełnia dużo błędów, a trend, niestety, nie może zostać odwrócony przez garstkę świadomych osób. Graham pisał, że rynek ma pamięć złotej rybki – jest to powszechna reguła w skali makro, która sprawdza się przy powtarzalności rynkowych emocji, elementów cyklu koniunkturalnego czy nadużyciach na rynku. Często zdarza się jednak, że prawidłowo funkcjonujące spółki budzą w inwestorach długotrwałą awersję przez wzgląd na ich przeszłość. Gdy spółka zawiedzie oczekiwania inwestorów, zwykle następuje relatywnie długi czas, gdy popularność odwraca się przeciwko niej. Do wywołania podobnego stanu w szerokiej skali czasem nie potrzeba wiele: wystarczy, że na rynku panuje duża niepewność co do przyszłości, a samo to wystarczy, aby wywołać falę sprzedaży – właśnie tak było w przypadku rynkowego zamieszania związanego z pandemią wirusa SARS-CoV-2. Nie wszystkie spółki zostały podobnie dotknięte przez globalne osłabienie koniunktury, zbliżającą się wielkimi krokami recesję oraz rządowe obostrzenia, jednak początkowa wyprzedaż w podobnym stopniu dotknęła większość spółek giełdowych – nawet pomimo faktu, że dla wielu z tych przedsiębiorstw była to okazja do zwiększenia zysków. Bynajmniej jest to sytuacja nowa – wspomniany już profesor Adam Szyszka stworzył szerokie opracowanie, w którym wymienił liczne heurystyki oraz skłonności motywacyjne (zmienne w czasie preferencje), które doprowadziły do kryzysu z 2008 roku oraz zwiększyły doniosłość tego wydarzenia. Jako powody zaistniałej sytuacji można uznać początkową chciwość i finalny strach inwestorów oraz zarządzających, niedoszacowanie ryzyka, efekt zachowań stadnych oraz ograniczoną percepcję skomplikowanych instrumentów finansowych. Jeden z powyższych elementów wybija się na tle pozostałych, a są nim zachowanie stadne, bardzo szeroko omówione we współczesnej literaturze przedmiotu. Z reguły im większa niepewność, tym większa skłonność do wykazywania konformizmu.

Einstein Inwestowania radził, aby bacznie obserwować jak zachowuje się reszta inwestorów, aby nigdy nie robić tego, co robią wszyscy pozostali uczestnicy rynku. Ojciec Inwestowania Wartościowego uczulał, aby oprzeć się psychologii tłumu, bo zwykle zachowania stadne są zbyt doniosłe lub niewystarczająco doniosłe. Według niego wielu ludzi boi się stanąć naprzeciwko tłumu, jednak inwestor właśnie tak powinien postępować. Inwestowanie wymaga czasu, nie jest to zajęcie łatwe i przyjemne, nie zapewnia szybkiego wzbogacenia się i nagłówków w gazetach, a wymaga dobrania właściwych walorów oraz nużącego oczekiwania – oparcia się chęci ulegania słabościom własnego umysłu. Ba, nawet spekulacja taka nie jest, jak pisał Jesse Livermore: „Niewielu osiąga sukces na giełdzie, ponieważ brak im cierpliwości. Czują silną potrzebę szybkiego wzbogacenia się”. Inwestor wartościowy zawsze musi być przygotowany, że w krótkim czasie wyniki spółek wzrostowych oraz awersja inwestorów do pozostałych walorów (z których wiele przecenionych jest z jakiegoś powodu) mogą poddać jego psychikę próbie, ale w długim czasie behawioralne inklinacje oraz rzetelna analiza fundamentalna będą działały na jego korzyść. Stado zwykle reaguje ospale, jednak w końcu udaje mu się uciec przed wilkiem czy napełnić żołądek do syta – po prostu do wszystkiego potrzebny jest czas. Fakt, czasem wilka wcale nie ma, czasem zagrożeń jest więcej, a jedzenia na łące mniej, ale mechanizm działania jest zawsze bardzo podobny. Tym bardziej że ruchy całego stada da się w pewnych ramach szacować.

Zasadę tę stosuje Warren Buffett, a współcześnie podejście takie nosi nazwę podejścia kontrariańskiego, stanowiącego opozycję dla strategii momentum. Na czym polegają obie z tych strategii, dlaczego największym wrogiem inwestora jest on sam oraz dlaczego statystyka zawsze zwycięży – to wszystko przedstawimy w przedostatnim artykule serii.